予算別で選ぶ! 優待の達人“桐谷さん”おすすめ『狙い目銘柄9選』

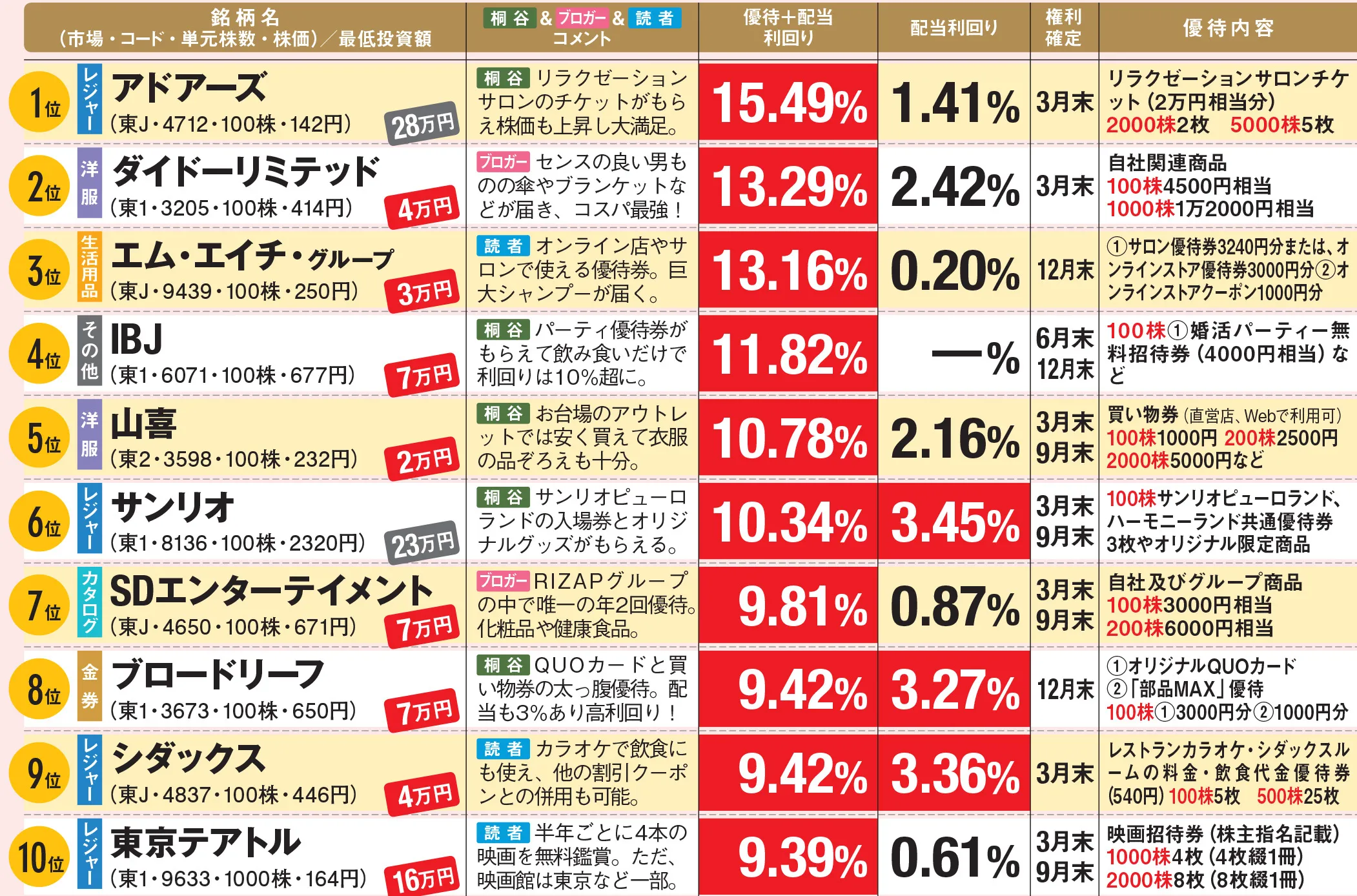

株主優待生活で話題の“桐谷さん”が、株取引のイロハを指南する連載コラム。第8回目は、優待の達人・桐谷氏が「10万円以下」「50万円以下」「100万円以下」の予算別で、それぞれの注目銘柄ベスト3を紹介します! そろそろボーナスの話題が出てくる季節。「今年こそ、ボーナスで財テクを」と考える人もいるのでは? 今年から始まったNISA(少額投資非課税制度)を検討中、またはすでに口座を持っているなら、12月中に購入しないと今年分の100万円枠が消滅してしまいます。そこで、今回の“狙い目銘柄ベスト3”は、「今年のうちに購入しておくと良いかも!?」という目線で予算別に選んでいただきました。※銘柄に関する情報はすべて2014年11月4日現在のものです<予算別狙い目銘柄ベスト3> 10万円以下部門<予算別狙い目銘柄ベスト3> 50万円以下部門<予算別狙い目銘柄ベスト3> 100万円以下部門◆10万円以下部門ベスト3<桐谷さんメモ>「3万円以下」などまで予算を下げても良い銘柄はありますが、無配当という場合も多いです。10万円以下まで範囲を広げると銘柄数もグンと増え、選択肢が広がります

| 【銘柄】(コード)⇒株価/最低購入単元数/株主優待に必要な最低保有単元数⇒配当利回り | おすすめ“優待”ポイント※株主優待を受けるために必要な最低保有株数の場合。 |

|---|---|

| キタムラ(東2・2719)⇒683円/100株/100株⇒2.92% | 1000円分の株主優待券に加え、保有数に関係なく、撮影+台紙付きの4切写真1枚がセットになった8800円分のスタジオ優待券も付いていてお得。優待利回りがとても高い銘柄ですね。 |

| あかつきフィナンシャルグループ(東2・8737)⇒570円/100株/100株⇒2.97% | 500円のクオカードが年2回もらえます。優待族にとっては、1年に2回優待が来るというのが、うれしいポイントです。配当利回りとクオカード1000円を合わせれば、総利回りも5%近くになります。 |

| TOKAIホールディングス(東1・3167)⇒571円/100株/100株⇒2.11% | 4つある商品の中から好きなものを選べるタイプです。1800円相当のアクア商品(500mlの天然水12本or12Lの飲料水宅配サービス)、クオカード500円分×2回など、どの商品も優待利回りが非常に良いです。配当利回りも高いですね。 |

※保有株数によって優待内容が異なる場合もあるので、詳細は各社公式サイトでご確認ください。◆50万円以下部門ベスト3<桐谷さんメモ>配当利回り3%以上の「高配当株」も増える価格帯。優待利回りが高く、使い勝手が良い銘柄も多いです。 | 【銘柄】(コード)⇒株価/最低購入単元数/株主優待に必要な最低保有単元数⇒配当利回り | おすすめ“優待”ポイント※株主優待を受けるために必要な最低保有株数の場合。 | |—|—| | AOI Pro.(東1・9607)⇒696円/100株/500株⇒3.20% | 最近、株主優待の研究をしているときに発見した銘柄です。クオカード2000円分がもらえます。配当利回りも3%以上と高配当株でもあります。 | | シャルレ(東2・9885)⇒460円/100株/1000株⇒3.27% | 自社製品のカタログから4000円〜6000円相当のグッズを選べます。男性用、女性用の下着が中心ですが、タオルやスキンケアセット、ボディソープなどもあって便利! 私もお気に入りの銘柄で、長年保有しています。 | | 昴(JQS・9778)⇒354円/1000株/1000株⇒3.39% | 運営している学習塾で利用できる5000円分優待券と、青森産高級りんご3kgがもらえます。学習塾の優待券は、自分で使う機会がなくても、金券ショップなどで買い取ってもらえるので、無駄になりません。割安株で、最近株価も安定しています |

※保有株数によって優待内容が異なる場合もあるので、詳細は各社公式サイトでご確認ください。◆100万円以下部門ベスト3<桐谷さんメモ>50万〜100万円で購入できる銘柄は、個人的には魅力的な株主優待が少ない印象です(笑)。その中でイチオシを挙げるとすると下記3銘柄といったところでしょうか。 | 【銘柄】(コード)⇒株価/最低購入単元数/株主優待に必要な最低保有単元数⇒配当利回り | おすすめ“優待”ポイント※株主優待を受けるために必要な最低保有株数の場合。 | |—|—| | 旭情報サービス(東2・9799)⇒855円/1000株/1000株⇒3.51% | 5000円相当の商品が選べるカタログギフトが届きます。優待のカタログギフトは基本的に2000〜3000円相当が多いので、5000円は高価な部類といえ、魅力的ですね。配当利回りも3.51%と高く、私も狙っている銘柄です。 | | ウェッズ(JQS・7551)⇒1218円/100株/500株⇒4.11% | 配当利回りが4.11%と高く、優待品である3000円クオカードの優待利回り0.49%を合せると総利回りは4.5%にもなります。現在、PER8倍、PBR1.08倍と指標もまだまだ割安といえますね。私も保有しているおすすめ銘柄です。 | | 北海道コカ・コーラボトリング(東2・2573)⇒530円/1000株/1000株⇒2.26% | 2500円分相当の自社飲料商品詰め合わせがもらえます。配当は2%弱と、平均よりも少し上くらい。すごくおすすめ! と断言しづらいですが、50万〜100万円以下の中なら良い方なのでは。 |

※保有株数によって優待内容が異なる場合もあるので、詳細は各社公式サイトでご確認ください。こちらの記事もおすすめ(2)株主優待で生き抜くためには…桐谷流「優待の心得」現金0円で衣食住をまかなう! 桐谷さんに聞く「株主優待付き銘柄の賢い選び方」◆優待生活を始めるなら自分にピッタリのネット証券を見つけよう!

投資家デビュー…の前に! 覚えておきたい「割安株の見つけ方&優待豆知識」

株式のなかには、実際の実力より市場に低く見られている場合があり、そのような銘柄を一般に“割安株”と呼んでいます。割安株というのは、一言でいうと、本来持っている価値に比べて現在の価格が低い銘柄のことです。割安株を見つける指標「PBR」や「PER」のチェックや、ネット証券各社が提供している情報(例えば、SBI証券の10段階の割安度目安など)を参考に探してみましょう。 これだけは知っておきたい! 割安度を判断する重要指数「PBR」「PER」■「PBR」とは PBR(ピービ―アール)は「株価純資産倍率」のことで、株価を1株当たりの純資産で割ったものです。もし、会社が解散した場合「株主にいくらの資産が分配されるか」を見る指標とも言い換えられます。<例えば、株価1200円の場合>(1)1株当たりの純資産も1200円なら、会社が解散したときに株主には買った株価と同じだけの資産が戻ってくることになるので【PBR1倍】になります。(2)1株あたりの純資産1500円になら【PBR0.8倍】となり割安株といえます。(3)1株あたりの純資産が800円なら【PBR1.5倍】となり割高株といえます。■「PER」とは PER(ピーイーアール)は「株価収益率」のことで、1株当たりの利益に対して、株価が何倍まで買われているかを指します。<例えば、1株当たり利益20円の場合>(1)株価400円なら、400円÷20円で【PER20倍】になり、割安でも割高でもないといえます。(2)株価200円なら、200円÷20円で【PER10倍】になり、一般的には割安株といえます。(3)株価1000円なら1000円÷20円で【PER50倍】になり、明らかに株が買われすぎている状態。割高株であるという見方ができます。 <優待をフル活用! 優待豆知識>1)買い物割引券は「消費税の扱い」に注目! 株主優待券を使って買い物をする場合、1000円のものなら、今は優待券1000円と現金80円を払わなければいけないケースが多いです。しかし消費税込みの優待券を発行している企業もあります。例えば500円優待券がもらえる『シダックス』(JQS・4837)の場合、消費税5%のときは“525円券”として、消費税が8%になってからは“540円券”として使えるようになっているため、利用時に現金を支払う必要がありません。こんな風に株主を大切にしてくれる企業はありがたいですね。2)現物(水や米)と金券(QUOカードや図書カード)、選ぶならどちらがいい? 現物と金券のどちらがお得かは判断しづらいですが、ライフスタイルや家族構成などを考慮して決めることをおすすめします。QUOカードとお米のどちらかを選択できる企業の場合、私は食べきれないのでQUOカードを選びますが、家族が多い人はお米がいいですよね。 また、金券の場合で注意したいのは“近所に使える店舗があるか”ということ。例えば、レストランの優待券5000円分が株主優待としてもらえたのに、近所に店舗がなくて使えないというケースはよくあります。そこで、企業側は“指定の飲料や食品などと交換する”といった対策を講じる場合も増えています。もちろん、近所で使えないのであれば、商品と交換する方が良いのですが、優待券を使ったほうがお得な場合も多いんですよ3)最近増えている「カタログギフト」の注意点とは? 株主優待は『自社商品詰め合わせ』など、企業が決めた商品を受け取ることが基本ですが、「カタログギフト」の場合、いくつかの選択肢の中から選べてうれしいものです。ただ、申し込み締め切りが意外と早く、中には1ヶ月、2ヶ月というものもあるので、届いたらすぐに好きなものを選んで申し込む心構えでいないと、もらい損ねてしまうことがあるので注意しましょう。 こちらの記事もおすすめ株主優待生活の“桐谷さん”が伝授!「銘柄の選び方」と「割安株の見つけ方」◆【投資を始める前に】顧客満足度の高いネット証券をチェック!>>“今月の桐谷さん” 桐谷氏の“イチオシ”株主優待付き銘柄を毎回ご紹介します! 今月末に権利確定を迎える中から桐谷氏が選んだのはこの銘柄!【ヴィレッジヴァンガードコーポレーション】 桐谷氏コメント:書籍をはじめ、雑貨や食品などもそろう大好きなお店です。保有株数100株以上で、保有期間が1年未満なら1000円分のお買い物券が10枚もらえます。さらに1年以上継続保有で11000円分、2年以上ならで12000円分にアップします。支払時に図書カードが併用して使えるので便利ですね。1000円券にプラスして、消費税分に図書カードを利用すれば現金不要です。 ■銘柄データ必要最低投資金額:約15万円/上場市場:東証JQS/コード:2769/売買単位:100株/株価:1463円(11月4日時点)/配当利回り:0.96%(2014年11月4日時点の年間配当予想にもとづく)※株価は該当日終値注意点:株主優待付き銘柄を買って、優待をもらうためには「権利確定日」に株主名簿に載っていることが大前提。名簿に記載されるまで、中2営業日かかるので、売買は3営業日前の「最終売買日」に済ませておきましょう。【プロフィール】桐谷広人(きりたにひろと)1949年生まれ。広島県出身。元プロ棋士七段で、2007年に引退。その後は、所有する優待銘柄をやりくりして生活費をまかなうという“異色のライフスタイル”と、明るい人柄がテレビなどで取り上げられ話題に。投資に関する講演会やトークショー、各種イベントにもひっぱりだこ。最新著書『桐谷さんのもっと儲かる株主優待生活』をはじめ、『桐谷さんの株主優待生活』(ともにKADOKAWA角川書店)、『桐谷さんが教える はじめての株主優待』(総合法令出版)などがある。※今回の特集内で紹介している株価データや企業情報は2014年11月1日現在のものです。変更されている場合もありますので、ご注意ください。特集一覧を見る

NISA特集

NISA口座と特定口座の違いとは?使い分けと併用のポイント

NISAのつみたて投資枠は銀行と証券会社のどっちがいい?

NISAは配当金も非課税?受け取り方式で注意したいこと

特集一覧を見る

ネット証券初心者向けガイド

SBI証券とマネックス証券を徹底比較!手数料やNISAの違い

SBI証券と楽天証券を徹底比較!NISAやポイント制度の違い

マネックス証券のメリットは?おすすめできる人の特徴を解説

特集一覧を見る

投資信託特集

投資信託の売り時はいつ?失敗しないポイントや売却時の注意点

投資信託とETFはどっちがいい?メリット・デメリットは?

投資信託とは?始め方やメリット・デメリット、注意点を解説

特集一覧を見る

ネット証券確定申告

投資の“損失”は、確定申告で節税!

チャートで簡単診断、株で得た利益に確定申告は必要?

税金はどう支払うの?「ネット証券」の確定申告方法とは

特集一覧を見る

株主優待特集

株主優待、お得な銘柄選びのポイントから運用のコツまで

6月に権利確定を迎える『注目優待25選』

「大日本コンサルタント」の株主優待情報

特集一覧を見る

用語集

理論株価

利率

利用者識別番号

特集一覧を見る

森永卓郎の経済×トレンド講座

『iPhone7』は日本の文化が世界に広がるきっかけになる!?

『Pokemon GO』最大の経済効果は一体なに?

特集一覧を見る

ブログ&コラム特集

【投資を始める前に見たい映画特集】 (3)投資は「失敗」から学べ!編

【投資を始める前に見たい映画特集】 (2)実際に起きた投資スキャンダルを知る!編

【投資を始める前に見たい映画特集】 (1)楽しく投資の世界を学ぶ!編

特集一覧を見る

人気ブロガー・rikaの【1日1選おすすめ優待】特集

“人気ブロガー”rikaがお届け! 【1日1選おすすめ優待】

特集一覧を見る

<連載>教えて桐谷さん!「投資のイロハ」特集

優待王“桐谷さん”が厳選! 駆け込み購入したい人も必見「タイプ別 NISA“仮想”ポートフォリオ」

予算別で選ぶ! 優待の達人“桐谷さん”おすすめ『狙い目銘柄9選』

優待の達人“桐谷さん”が厳選! 株主優待で選ぶ『タイプ別注目銘柄25』

特集一覧を見る

分析・検証特集

「株は5月に売れ」は迷信か真実か? アノマリーの真偽に迫る

六本木ヒルズの入居企業をマップ化して見えた“ヒルズ族”の栄枯盛衰

企業の収益力、鍵は「従業員の平均年齢」 1歳増で“−1億円”超え?

特集一覧を見る

債券特集

特定の金融機関だけが発行できる「金融債」とは

地方財政の収入を支える「地方債」とは

国債とは? 個人で買える国債の基本のしくみ&メリット・デメリットを紹介

| TOP | ランキングTOP |

|---|---|

| 評価項目別 | 口座開設・特典 取引手数料 取扱商品 取引のしやすさ 分析ツール 資産管理 情報提供 問い合わせ システムの安定性 |

| 投資スタイル別 | デイトレード スイングトレード 中・長期トレード |

| 運用商品別 | 国内株式 外国株式 投資信託 |

| 利用形態別 | PC スマホサイト スマホアプリ |

| レベル別 | 初心者 |

| サポート別 | コールセンター |

- 更新日:2024年05月29日SBI証券とマネックス証券を徹底比較!手数料やNISAの違いを解説

- 更新日:2024年05月29日SBI証券と楽天証券を徹底比較!NISAやポイント制度の違いを解説

- 更新日:2024年05月29日マネックス証券のメリットは?おすすめできる人の特徴を解説

- 更新日:2024年05月29日松井証券のメリット・デメリットは?おすすめできる人の特徴を解説

- 更新日:2024年05月29日SBI証券のメリット・デメリットは?おすすめできる人の特徴を解説

- 更新日:2024年04月23日投資信託の売り時はいつ?失敗しないポイントや売却時の注意点…

- 更新日:2024年04月23日投資信託とETFはどっちがいい?違いやメリット・デメリットを解説

- 更新日:2024年04月22日NISA口座と特定口座の違いとは?使い分けと併用のポイントを解説

- 更新日:2024年04月22日NISAのつみたて投資枠は銀行と証券会社のどっちがいい?特徴を比較

- 更新日:2024年03月26日投資信託のメリット・デメリットとは?始める前に知りたいポイント

69.0点

69.0点

SBI証券

69.0点

69.0点

楽天証券

67.0点

67.0点

マネックス証券

66.8点

66.8点

松井証券

66.1点

66.1点

SBIネオトレード証券

65.8点

65.8点

auカブコム証券

65.4点

65.4点

SMBC日興証券

65.3点

65.3点

GMOクリック証券

65.1点

65.1点

岡三オンライン

64.7点

64.7点

野村證券

64.2点

64.2点

大和証券

64.0点

64.0点

三菱UFJモルガン・スタンレー証券

63.6点

63.6点

岩井コスモ証券

62.6点

62.6点

みずほ証券

ネット証券ランキングを見る

本サイトでは関連記事のみを収集しております。株主優待 おすすめ 10万円以下原文を閲覧するには、以下のリンクをコピーして開いてください。