【深堀り経済情報】新しいNISAでさらに注目「高配当株」選びのポイント EL BORDE(エル・ボルデ) by Nomura - ビジネスもプライベートも妥協しないミライを築くためのWEBマガジン

「高配当株」選びのポイントとは?企業の配当性向や配当利回りの高い銘柄の選び方について、投資情報部ストラテジスト・大坂隼矢に聞きました。

経済情報に対する疑問を解決するため、野村證券社内の専門家に経済や投資について聞き、真相を深堀りしていきます。初回は新しいNISA(少額投資非課税制度)がスタートし、注目される株式の「配当金」、そして企業の配当性向と配当利回りの高い銘柄の選び方について、日本株専門の投資情報部ストラテジスト・大坂隼矢に聞きました。

「配当利回りがいい銘柄=優良銘柄」は本当?

新しいNISAもスタートし、また企業が株主還元を重視していることから、株式の「配当金」はますます注目されていますね。ちなみに、企業は配当金の額をどうやって決めているのでしょう?配当金は、企業がその期に稼いだ利益から税金を差し引いた「当期純利益」などから支払われます。そのため、業績が悪化した際には、配当が減らされる「減配」や配当が無くなる「無配」のリスクがあります。また、企業が当期純利益のうち、どれだけ配当として株主に配分するかを指す「配当性向」の目安をどのぐらいの水準に設定するかによっても配当金は増減します。

日本たばこ産業(JT、2914)は2023年12月期~2025年12月期の3カ年を対象とした中期経営計画の中で、(連結)配当性向を「75%(±5%)を目安にする」と明示しました。

2023年12月期は1株当たりの年間配当金が194円で、配当性向は71.4%でした。2024年12月期の当期利益について会社は減益見通しを示していますが、配当計画は2023年12月期と同じ194円としており、配当性向は75.7%に上昇する見込みです。いずれも中期経営計画で示した配当性向の目安の範囲内に収まっています。

JTの2024年12月期の配当金は、業績などによって変動する可能性があります。ただし、会社が配当性向の目標水準をしっかりと提示していることは、投資家にとって、投資をする際の一つの検討材料になると評価できます。ただ、企業が配当性向の目安を示していても、業績が落ち込めば配当金が減ってしまう可能性はあります。

数年前、海運各社の配当利回りがものすごく高まった時期があったように記憶していますが、やはり利益が上がったからなのでしょうか?そうですね。日本郵船(9101)、商船三井(9104)、川崎汽船(9107)の海運大手3社は、3社のコンテナ船事業をスピンオフさせ設立したオーシャン・ネットワーク・エクスプレス(ONE)が軌道に乗ったことに加え、コロナ禍からの需要回復によるコンテナ運賃の急騰もあり、利益を大きく伸長させました。

結果として、日本郵船と商船三井は、配当性向を大幅に引き上げることなく、配当金が従来の10倍以上にまで膨れ上がりました。2021年3月期まで5期連続で無配だった川崎汽船も復配し、高水準な配当を実現しました。海運3社の配当利回りは一時、10%を超える水準まで上昇しました。

現在の配当利回りは、コンテナ運賃の鎮静化や株価の上昇に伴って低下していますが、依然として3%を超える水準で推移しています。

そもそもの話になってしまうのですが、配当利回りが高い銘柄を選べばいいということでしょうか?いいえ。「配当利回りが高い」ことだけを理由に株式を選ぶべきではないと思います。配当利回りは「1株当たり配当金÷株価」です。つまり、何らかの要因で株価が下落し、分母が小さくなっていれば必然的に配当利回りは上昇します。

言うまでもありませんが、株価が下がっているということは、市場に参加している投資家が企業の業績や経営に対して疑問を持っている、といえます。

また、創業50周年や100周年を記念して増配している企業もあり、配当利回りが「高すぎる」銘柄は、それが一過性のものではないかについてもしっかり確認してください。

配当利回りは高ければ高いほどいい? 答え▶NO

配当性向は高ければ高いほどいい? 答え▶NO

安定的に配当を得られる銘柄を探す時に調べておくべきことはありますか。株主還元に対する会社の方針は重要だと思います。例えば、投資の神様と称されるウォーレン・バフェット氏が投資をしたことで注目された日本の総合商社は、積極的な株主還元策を講じています。

配当政策では、中期経営計画期間中の下限配当を設定する企業や、伊藤忠商事(8001)や三菱商事(8058)のように、減配をせず配当の維持、または増配を続ける「累進配当」の方針を掲げる企業もあります。

総合商社の業績は資源価格などの商品市況に大きく左右されるため、業績のぶれ幅が大きい点には注意が必要です。ただ、累進配当などの方針を示していることは、中期的な利益計画の達成について、経営陣が自信を持っていることの表れとも考えられます。これも総合商社株の魅力といえるのではないでしょうか。

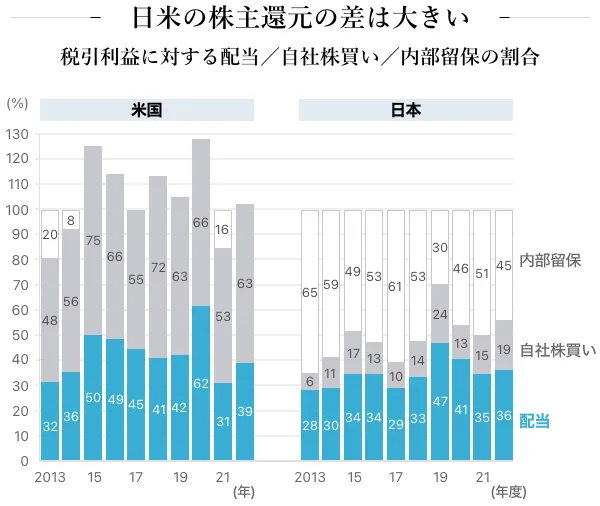

なお、野村證券の調査では、2022年度の日本企業の配当性向は平均約36%でした。自社の株を市場から買い上げ、消却することにより1株当たりの価値を上げる「自社株買い」を含めた「総還元性向」は平均約55%でした。

一方、米国の配当性向は概ね約4割、総還元性向は100%前後に及んでいます。米国の企業に比べると、日本の企業は遅れているとも言えそうです。

もちろん配当の原資となる利益成長も重要です。月並みではありますが、配当利回りの高い銘柄から、業績がしっかりとしていて、増配あるいは高水準な配当金を維持できる銘柄を選ぶことが大切だと思います。

(注)S&P500、およびラッセル野村Large Capの税引利益に対する配当、自社株買い、内部留保の比率の推移。個々の比率の小数点以下は四捨五入してあるため、合計しても100%にならない場合がある。集計時点や集計方法の違いにより、当レポートに掲載している他の図表と数値が異なる場合がある。 (出所)野村證券市場戦略リサーチ部などより野村證券投資情報部作成

(注)S&P500、およびラッセル野村Large Capの税引利益に対する配当、自社株買い、内部留保の比率の推移。個々の比率の小数点以下は四捨五入してあるため、合計しても100%にならない場合がある。集計時点や集計方法の違いにより、当レポートに掲載している他の図表と数値が異なる場合がある。 (出所)野村證券市場戦略リサーチ部などより野村證券投資情報部作成

といっても、企業の方針まで調べるのは大変です…配当利回りの高い株式を買い付ける時にまず見ておくべき指標は何でしょうか?仮に利益が赤字に転落しても、過去に稼いだ利益の積み上げである「利益剰余金」から配当金を支払うことは可能です。利益剰余金は一般的には「内部留保」とも呼ばれますが、自己資本に含まれる利益剰余金などが多い企業であれば、継続的な株主還元が可能と言えるかもしれません。

高配当株選びの際見ておくべき指標は 自己資本比率

企業の方針や財務状況をくまなく確認することができればよいのですが、難しいという人はまず、決算短信などに書かれている「自己資本比率」を見るとよいでしょう。国内の上場企業の平均的な自己資本比率は40%程度です。この数値を超えていればひとまずは安心ですし、大きく超えていれば、多少利益率が悪化しても、資金が潤沢にあるケースが多いので当面は安定して配当を出せるともいえそうです。

【関連記事】

- セル・イン・メイ-「株は5月に売り逃げろ」は有効か? 長期日米株価から検証

- 5・6月に権利確定 株主優待あり かつ 好配当利回り株式ランキングトップ10(2024年4月作成)

- 野村證券で買われた高配当株人気ランキング(2024年2月~4月)

新しいNISAもスタートし、また企業が株主還元を重視していることから、株式の「配当金」はますます注目されていますね。ちなみに、企業は配当金の額をどうやって決めているのでしょう?配当金は、企業がその期に稼いだ利益から税金を差し引いた「当期純利益」などから支払われます。そのため、業績が悪化した際には、配当が減らされる「減配」や配当が無くなる「無配」のリスクがあります。また、企業が当期純利益のうち、どれだけ配当として株主に配分するかを指す「配当性向」の目安をどのぐらいの水準に設定するかによっても配当金は増減します。

日本たばこ産業(JT、2914)は2023年12月期~2025年12月期の3カ年を対象とした中期経営計画の中で、(連結)配当性向を「75%(±5%)を目安にする」と明示しました。

2023年12月期は1株当たりの年間配当金が194円で、配当性向は71.4%でした。2024年12月期の当期利益について会社は減益見通しを示していますが、配当計画は2023年12月期と同じ194円としており、配当性向は75.7%に上昇する見込みです。いずれも中期経営計画で示した配当性向の目安の範囲内に収まっています。

JTの2024年12月期の配当金は、業績などによって変動する可能性があります。ただし、会社が配当性向の目標水準をしっかりと提示していることは、投資家にとって、投資をする際の一つの検討材料になると評価できます。ただ、企業が配当性向の目安を示していても、業績が落ち込めば配当金が減ってしまう可能性はあります。

株式の手数料等およびリスクについて国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。国内REITは運用する不動産の価格や収益力の変動により損失が生じるおそれがあります。国内ETFおよび国内ETNは連動する指数等の変動により損失が生じるおそれがあります。国内インフラファンドは運用するインフラ資産等の価格や収益力の変動により損失が生じるおそれがあります。外国株式(外国ETF、外国預託証券を含む)の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。詳しくは、契約締結前交付書面や上場有価証券等書面、目論見書、等をよくお読みください。

- ETF・ETNの投資リスクに関する説明書<レバレッジ型、インバース型について>

- ETF・ETNの投資リスクに関する説明書<ボラティリティ先物型、先物指数型、米国上場3倍ブル・ベア型について>

NISAのご利用にあたり、ご留意いただきたい事項44. 日本にお住まいの18歳以上の方(NISAをご利用になる年の1月1日現在で18歳以上の方)が対象です。 45. すべての金融機関を通じて、同一年内におひとり様1口座に限り利用することができます。 46. 特定預り、一般預りで保有している上場株式等をNISA預りに移管することはできません。 47. NISA預りとして保有している上場株式等をNISA預りのまま、他社に移管することはできません。 48. 年間投資枠はつみたて投資枠は120万円、成長投資枠は240万円です。また非課税保有限度額(総枠)は、成長投資枠・つみたて投資枠合わせて1,800万円、そのうち成長投資枠は最大で1,200万円までとなります。なお、非課税保有限度額については、NISA口座で上場株式等を売却した場合、当該売却した上場株式等が費消していた分だけ非課税保有額(NISA口座で保有する上場株式等の残高)が減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。 49. NISA預りに係る配当金等や売却損益等と、特定預り、一般預りとの損益通算はできません。また、NISA預りの売却損は税務上ないものとみなされ、繰越控除はできません。 50. NISA預りから払い出された上場株式等の取得価額は、払出日の時価となります。 51. NISA預りとして保有している公募株式投資信託の分配金は非課税となります。ただし、当該分配金を再投資する際、当社ではNISA預り以外のお預り(特定預りや一般預り)でのご購入となります。 52. 投資信託の分配金のうち、元本払戻金(特別分配金)は、NISA預りでの保有であるかどうかにかかわらず非課税であるため、NISA預りにおける非課税のメリットは享受できません。 53. お客様のご住所・お名前・お取引店が変更となる場合または国外に出国する場合等は、所定の書類をご提出いただく必要があります。 成長投資枠のご利用にあたり、特にご留意いただきたい事項55. 当社が成長投資枠で取扱う金融商品は、上場株式、上場投資信託、不動産投資信託、公募株式投資信託等(ただし上場新株予約権付社債、国外の取引所に上場している株式等、外国籍の公募株式投資信託等、整理・監理銘柄に該当する上場株式、信託期間20年未満又はデリバティブ取引を用いた一定の投資信託等もしくは毎月分配型の投資信託等を除く)です。 56. 上場株式等の配当金等は、株式数比例配分方式を利用して受領する場合のみ非課税となります。株式数比例配分方式のお申込みはお取引店にお申付けください。 57. 成長投資枠により買付けた投資信託について、原則として年1回、信託報酬等の概算値を通知いたします。 つみたて投資枠のご利用にあたり、特にご留意いただきたい事項59. 当社がつみたて投資枠で取扱う金融商品は、当社で選定した、法令等の要件を満たす公募株式投資信託等になります。 60. つみたて投資枠のご利用には、積立契約(累積投資契約)を締結いただく必要があります。この契約に基づき、定期かつ継続的な方法で買付けが行われます。 61. つみたて投資枠に係る積立契約(累積投資契約)により買付けた投資信託について、原則として年1回、信託報酬等の概算値を通知いたします。 62. 法令により、当社は、NISA口座に初めてつみたて投資枠を設けた日から10年を経過した日及び同日の翌日以後5年を経過した日ごとの日における、お客様のお名前・ご住所について確認させていただきます。確認ができない場合は、新たに買付けた金融商品をNISAへ受入れることができなくなります。 つみたて投資枠を利用した投資信託のお取引について購入時手数料はございません。なお、換金時には基準価額に対して最大2.0%の信託財産留保額を、投資信託の保有期間中には信託財産の純資産総額に対する運用管理費用(信託報酬)(最大1.65%(税込み・年率))等の諸経費をご負担いただく場合があります。投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とするため、当該資産の価格や為替の変動等により基準価額が変動することから、損失が生じるおそれがあります。個別の投資信託ごとに費用やリスクの内容や性質が異なりますので、ご投資にあたっては目論見書や契約締結前交付書面をよくお読みください。

ラッセル野村LargeCapに関するご説明

ラッセル野村LargeCapは、野村證券独自の業種分類である7大業種分類/19中業種分類/72小業種分類、からなっています。7大業種分類と19中業種分類の対応は以下の通りです。

| 大業種分類 (業種グループ) | 中分類 (業種) |

|---|---|

| 素材 | 化学 鉄鋼・非鉄 |

| 機械・自動車 | 機械 自動車 |

| エレクトロニクス | 電機・精密 |

| 消費・流通 | 医薬・ヘルスケア 食品 家庭用品 商社 小売り サービス |

| 情報 | ソフトウエア メディア 通信 |

| 公益・インフラ | 建設 住宅・不動産 運輸 公益 |

| 金融 | 金融 |

なお、浮動株調整時価総額により機械的に銘柄を採用しているため、場合によっては構成銘柄がゼロとなる業種分類も存在します。 Russell/Nomura 日本株インデックスは、Frank Russell Companyと野村證券金融工学研究センターが共同開発した日本株式投資スタイルベンチマークです。Russell/Nomura 日本株インデックスのうちもっとも網羅範囲が広いのがRussell/Nomura Total Marketインデックスで、ラッセル野村LargeCap(正式名称はRussell/Nomura Large Cap)インデックスは、Russell/Nomura Total Marketインデックスを構成するサブインデックスです。

Russell/Nomura Total Marketは全上場銘柄の浮動株調整時価総額の大きいものから順次採用し、浮動株調整時価総額の合計が全上場銘柄の98%を超え、かつ銘柄数が100の倍数になる銘柄から構成されています。ラッセル野村LargeCapは、Russell/NomuraTotal Market構成銘柄のうち、浮動株調整時価総額の大きいものから順次採用し、累計浮動株調整時価総額がRussell/NomuraTotal Marketの85%に最も近く、銘柄数が50の倍数になる銘柄から構成されています。なお業績集計の際には、親子上場による重複を避けるために、親会社がラッセル野村LargeCap採用銘柄となっている完全子会社は集計対象から除外しています。Russell/Nomura浮動株調整の方法や、構成銘柄の見直しルールなどより詳細な情報については、野村證券のホームページhttp://qr.nomura.co.jp/jp/frcnri/index.htmlをご参照ください。

-

-

2024.06.07NEW

2024.06.07NEW

慎重派ストラテジスト・大川智宏「個人投資家にとっての優良株の探し方」

2024.06.06NEW

2024.06.06NEW

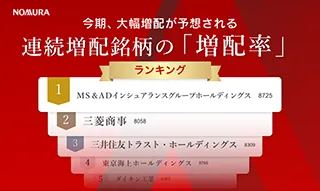

今期、大幅増配が予想される連続増配銘柄の「増配率」ランキング(2024年5月29日時点)

2024.06.03NEW

2024.06.03NEW

コモンズ投信 伊井哲朗社長「議決権行使は長期投資を成功させる一歩」

2024.05.30NEW

2024.05.30NEW

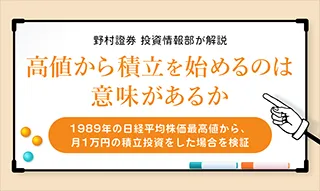

高値からの積立投資を検証する バブル期から月1万円積み立てた評価額推移

2024.05.29NEW

2024.05.29NEW

個人投資家・みのうさんの「再現性の高い」投資 アナリストレポートも活用

記事一覧

2023.03.23NEW

2023.03.23NEW

【資産形成の入門ガイド】投資リスクの軽減が期待できる!分散投資について詳しく解説

2023.02.09NEW

2023.02.09NEW

【資産形成の入門ガイド】インフレ時代にこそNISAで資産づくりが必要なワケを解説

2023.05.25NEW

2023.05.25NEW

【資産形成の入門ガイド】新NISA で何がどう変わるのかを徹底解説!

2023.05.11NEW

2023.05.11NEW

人はなぜ、限定商品や行列に弱い? 非合理的な消費行動を「行動経済学」で解き明かす

2023.04.27NEW

2023.04.27NEW

趣味の一形態「推し活」が話題! 最近のトレンドや気になるお金の使い道を特集

記事一覧

本サイトでは関連記事のみを収集しております。株主優待 おすすめ 10万円以下原文を閲覧するには、以下のリンクをコピーして開いてください。