毎月10万円の配当金で生活は現実的?シミュレーション結果を紹介 Wealth Road

株式から得られる配当金が月10万円あると、それだけで生活できるのでしょうか。実際に配当金だけでの生活を想定し、 2023年12月25日お金の使い方 株式から得られる配当金が月10万円あると、それだけで生活できるのでしょうか。実際に配当金だけでの生活を想定し、月10万円の配当金を得るための必要資金や、生活が難しいときの対策を解説します。

単身世帯でも月10万円の配当金生活は難しい

平均的な配当利回りを想定すると、月10万円の配当金を得るには約5,381万円の資金が必要です。仮に月10万円のリターンが安定しても、平均水準の生活を送ることは難しいと言えます。 政府の家計調査によると、単身世帯の生活費は平均で月16万1,753円です。お住まいの地域にもよりますが、安定した配当金生活を送るには約6万円を節約しなければなりません。途中で生活が破たんするリスクを避けるために、細かく生活費を計算した上で計画を立てることが大切です。

月10万円の配当金で生活はできるのか

以下では「必要資金」と「生活費」の観点から、実際の配当金だけでの生活をシミュレーションしました。

月10万円の配当金を得る必要資金

日本取引所グループの資料(※)を参考にすると、2023年11月時点での東証プライムの予想平均配当利回りは2.23%です。配当利回りとは、株価に対する配当金(1年間)の割合を表したものです。 この予想平均配当利回りから計算すると、月10万円の配当金生活を送るには約5,381万円(年120万円÷2.23%)の資金が必要です。 (※)参考:日本取引所グループ「株式平均利回り(2023年11月)」 上記はあくまで平均値なので、実際の配当利回りは銘柄によって異なります。利回りが変わると必要資金がどれくらい変わるのか、以下で簡単に紹介します。 <月10万円の配当金を得る必要資金>

| 利回り | 必要資金 |

|---|---|

| 1% | 1億2,000万円 |

| 2% | 6,000万円 |

| 3% | 4,000万円 |

| 4% | 3,000万円 |

| 5% | 2,400万円 |

| 配当利回りが5%の銘柄でも、月10万円の配当金を得るには2,400万円の資金が必要になります。ただし、常に企業が配当金を出し続けるとは限らないので、実際には想定通りの金額を得られないことも頭に入れておきましょう。 |

月10万円で暮らすシミュレーション

月10万円の配当金生活を目指す場合は、「実際に暮らせるのか?」についても確認する必要があります。総務省統計局の家計調査(2022年分)を参考にすると、月10万円の配当金だけでは平均水準の生活を送ることは難しいと言えます。 <単身世帯の生活費>

| 消費支出の内訳 | 1ヵ月あたりの支出額 |

|---|---|

| 食料 | 3万9,069円 |

| 住居 | 2万3,300円 |

| 光熱・水道 | 1万3,098円 |

| 家具・家事用品 | 5,487円 |

| 被服及び履物 | 5,047円 |

| 保健医療 | 7,384円 |

| 交通・通信 | 1万9,303円 |

| 教育 | 0円 |

| 教養娯楽 | 1万7,993円 |

| その他の消費支出 | 3万1,071円 |

| 合計 | 16万1,753円 |

| (参考:e-Stat「家計調査 家計収支編 単身世帯」) | |

| <2人以上世帯の生活費> | |

| 消費支出の内訳 | 1ヵ月あたりの支出額 |

| — | — |

| 食料 | 7万7,474円 |

| 住居 | 1万8,645円 |

| 光熱・水道 | 2万4,522円 |

| 家具・家事用品 | 1万2,121円 |

| 被服及び履物 | 9,106円 |

| 保健医療 | 1万4,705円 |

| 交通・通信 | 4万1,396円 |

| 教育 | 1万1,436円 |

| 教養娯楽 | 2万6,642円 |

| その他の消費支出 | 5万4,817円 |

| 合計 | 29万865円 |

| (参考:e-Stat「家計調査 家計収支編 二人以上の世帯」) | |

| 平均水準の単身世帯でも、月10万円の配当金だけでは生活費が6万円ほど不足します。安定した生活を送るためには、日々の支出を抑える工夫が必要です。 | |

| <支出を節約する例> ・事前に持ち家を購入して住居費を減らす ・電気代や通信費などのプランを見直す ・必要最低限の生活に不要な支出(教養娯楽費など)を削る | |

| 平均水準の2人以上世帯については、生活費だけで約20万円の資金が不足するため、配当金以外の収入やある程度の資産が必要になります。 |

月10万円の配当金生活をするためのステップ

月10万円の配当金生活を実現するには、どのような行動を起こせば良いのでしょうか。ここでは計画の立て方として、3つのステップを紹介します。

【1】必要資金を計算して用意する

月10万円の配当金を得る必要資金は、以下の式で計算できます。 <必要資金の計算式> 配当金の金額(年間)÷配当利回り=必要資金 仮に配当金利回りを2.5%として、実際の必要資金を計算してみます。 <実際の計算> (10万円×12ヵ月)÷2.5%=4,800万円 株式の配当利回りは、各企業の公式サイト(配当状況)や証券会社などのデータから確認できます。配当利回りが見当たらない場合は、「1株あたりの配当金÷株価×100%」の式で計算をしてみましょう。

【2】生活費を見直して節約する

月10万円の配当金だけで生活をするには、生活費の見直しも欠かせません。日々の支出を全て洗い出し、節約できるものがないかを探してみましょう。 <主な固定費> ・住居費(家賃や住宅ローン) ・水道光熱費 ・通学や通勤のための交通費 ・通信費 ・教育費 ・月々の保険料 など <主な変動費> ・食費 ・日用品費 ・教養娯楽費 ・保健医療費 ・美容費 など 上記の中でも固定費は、一度削減をすると効果がそのまま続きます。例えば、住居費・水道光熱費・通信費をそれぞれ月3,000円ずつ削減した場合、年間では10万8,000円(9,000円×12ヵ月)の節約になります。食費などの変動費についても、支出額が大きいものから節約する方法を考えてみましょう。

【3】配当利回りを見ながら銘柄を選ぶ

月10万円を得るために必要な資金が不足している場合は、以下の式で必要な配当利回りを逆算してみましょう。 <必要な配当利回りの計算式> 配当金の金額(年間)÷用意できる資金×100=必要な配当利回り <月10万円を得るための配当利回り>

| 投資資金 | 配当利回り |

|---|---|

| 500万円 | 24% |

| 1,000万円 | 12% |

| 1,500万円 | 8% |

| 2,000万円 | 6% |

| 2,500万円 | 4.8% |

| 月10万円の配当金を得るには、投資資金に合わせた銘柄選びが必要です。ただし、配当利回りが高いからと言って、良い銘柄であるとは限りません。 | |

| 例えば、配当利回りが高くても株価の下落が続くと、売却時に大きな損失が出る可能性もあります。株式投資のリターンは株価にも左右されるため、業績や将来性なども併せて確認してください。 |

月10万円の配当金で生活できないときの対策4選

月10万円の配当金生活が難しい場合は、他の収入を増やすなどの工夫が必要です。どのような対策が考えられるのか、ここからは現実的な手段を紹介します。

【対策1】投資資金を増やす

株式などの金融商品は、投資資金を増やすほど期待できるリターンも大きくなります。仮に配当利回りを2.23%に固定すると、投資資金によって配当金は以下のように変動します。

| 投資資金 | 年間配当金 | 月間配当金 |

|---|---|---|

| 6,000万円 | 133万8,000円 | 11万1,500円 |

| 7,000万円 | 156万1,000円 | 13万83円 |

| 8,000万円 | 178万4,000円 | 14万8,666円 |

| 9,000万円 | 200万7,000円 | 16万7,250円 |

| 1億円 | 223万円 | 18万5,833円 |

| (※小数点以下は切り捨て) | ||

| 例えば、配当利回り2.23%の銘柄に9,000万円を投資する場合、平均水準の単身世帯は安定して暮らせる可能性が高まります。ただし、投資資金が増えると株価下落による損失リスクも増大するため、より慎重な判断が必要になります。 |

【対策2】配当金以外のリターンにも目を向ける

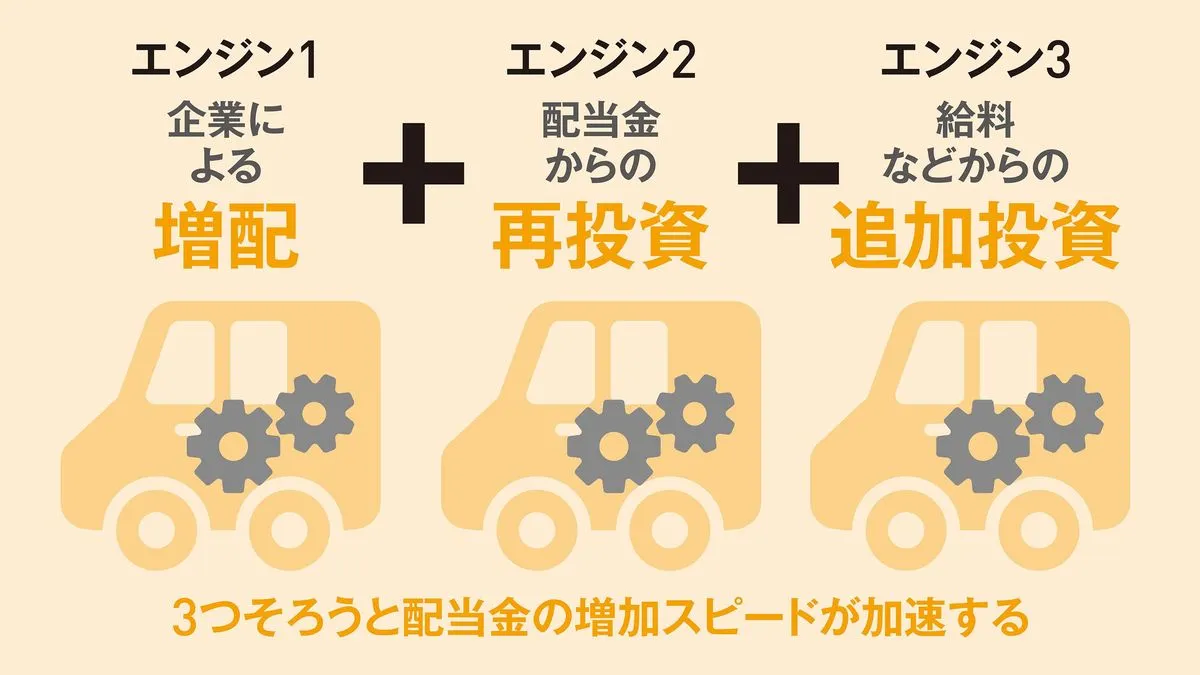

株式投資のリターンには配当金の他にも、譲渡益や株主優待もあります。これらのリターンにも目を向けると、配当金での生活が現実的になるかもしれません。 <譲渡益とは> 金融商品を売却したときに生じる利益です。基本的には購入時よりも株価が上がったタイミングで売却をすると、その差額分の譲渡益を得られます。 <株主優待とは> 上場企業が、割引券や自社製品などの特典を株主に贈る制度です。現金収入ではありませんが、生活に利用できる優待品を受け取ると節約につながる可能性があります。 譲渡益や株主優待でリターンが増えると、再投資をする資金の余力が生まれます。情報収集や銘柄分析の手間は増えますが、運用方法の選択肢の1つとして検討してみましょう。

【対策3】他の金融商品と組み合わせる

投資信託など、他の金融商品と組み合わせる方法もあります。例えば、投資信託には譲渡益に加えて普通分配金のリターンもあるため、配当金のような定期的なリターンを増やせるかもしれません。 <投資信託の分配金とは> ファンドの運用成績などに応じて、決算時期に分配されるリターンです。ファンドの利益から支払われる「普通分配金」と、元本を取り崩して支払われる「特別分配金(元本払戻金)」があり、このうち特別分配金はリターンになりません。 この他にも金融商品には、ETF(上場投資信託)や債券、金・銀プラチナなど多くの選択肢があります。組み合わせ方によってはリターンを期待できるだけではなく、損失のリスクを抑える分散投資にもつながります。

【対策4】税制優遇制度を利用する

通常、投資で得たリターンには20.315%の税金がかかりますが、税制優遇制度を利用すると税負担が軽減されます。税金を抑えるために、代表的な制度を確認しておきましょう。 <新NISA> 新NISAは、非課税投資枠で購入した金融商品のリターンが非課税になる制度です。上場株式や投資信託、ETF、REITなどが対象商品であり、譲渡益に加えて配当金や普通分配金も非課税になります。 <iDeCo> iDeCo(イデコ)は国民年金基金連合会が実施する、個人型の確定拠出年金です。あらかじめ設定した掛金を毎月拠出して、その資産で金融商品(投資信託や保険など)を運用します。iDeCoでは毎月の掛金に加えて、将来受け取る一時金・年金も所得控除の対象になります。 また、運用中に生じた利益については、NISAと同じく税金がかかりません。原則60歳までは資産を引き出せないため、掛金は無理のない範囲で設定する必要があります。

月10万円の配当金生活を目指すときの注意点

月10万円の配当金生活を実現しても、状況次第では計画の変更を余儀なくされることがあります。特に企業の配当方針や株式相場の状況が変わると、株価の下落によって大きな損失につながるかもしれません。 そのような事態を避けるために、特に注意したい3つのポイントを紹介します。

【1】業績によっては減配や無配になる銘柄もある

企業の配当方針は、業績や経営方針の影響で変わる場合があります。1株あたりの配当金が減ったり(減配)、そもそも配当がなくなったりすること(無配)もあるので、状況によってはいきなり配当金が減るかもしれません。 配当金を安定して受け取るには、分散投資を意識することが重要です。1つの銘柄の影響を受け過ぎないように、多方面に投資することを検討してみてください。

【2】株価が下落すると配当金以上の損失が出ることも

配当金が安定していても、銘柄や経済動向によっては株価が下落することもあります。下落による含み損が配当金を超えた場合は、トータルの運用成績がマイナスになります。資金の大部分を失うリスクもあるので、銘柄を選ぶときには株価の動向にも目を向けましょう。

【3】月10万円では想定外の出費への対応が難しい

節約によって配当金生活を実現しても、想定外の出費が生じると維持は難しくなります。急な病気やけが、冠婚葬祭などに対応するには、ある程度の経済的な余裕が必要です。 そのため、日々の生活費については前述のデータを基準にするのではなく、ご自身のライフスタイルに合わせて算出することが望ましいでしょう。家族構成や健康状態なども意識しながら、想定外の出費にも対応できる計画を立ててください。

他の金融商品や税制優遇制度も活用して運用しよう

月10万円の配当金生活を送るには、概算で約5,000万円の資金が必要です。また、生活費の平均額を踏まえると、月10万円の配当金だけでは厳しい生活が予想されます。安定した配当金生活を目指している人は、他のリターンや金融商品にも目を向けて、さらに税制優遇制度も活用できるような計画を立てましょう。 ※税務の詳細はお近くの税理士や公認会計士にご相談ください。 平均的な配当利回りを想定すると、月10万円の配当金を得るには約5,381万円の資金が必要です。仮に月10万円のリターンが安定しても、平均水準の生活を送ることは難しいと言えます。 政府の家計調査によると、単身世帯の生活費は平均で月16万1,753円です。お住まいの地域にもよりますが、安定した配当金生活を送るには約6万円を節約しなければなりません。途中で生活が破たんするリスクを避けるために、細かく生活費を計算した上で計画を立てることが大切です。

月10万円の配当金で生活はできるのか

以下では「必要資金」と「生活費」の観点から、実際の配当金だけでの生活をシミュレーションしました。

月10万円の配当金を得る必要資金

日本取引所グループの資料(※)を参考にすると、2023年11月時点での東証プライムの予想平均配当利回りは2.23%です。配当利回りとは、株価に対する配当金(1年間)の割合を表したものです。 この予想平均配当利回りから計算すると、月10万円の配当金生活を送るには約5,381万円(年120万円÷2.23%)の資金が必要です。 (※)参考:日本取引所グループ「株式平均利回り(2023年11月)」 上記はあくまで平均値なので、実際の配当利回りは銘柄によって異なります。利回りが変わると必要資金がどれくらい変わるのか、以下で簡単に紹介します。 <月10万円の配当金を得る必要資金>

| 利回り | 必要資金 |

|---|---|

| 1% | 1億2,000万円 |

| 2% | 6,000万円 |

| 3% | 4,000万円 |

| 4% | 3,000万円 |

| 5% | 2,400万円 |

| 配当利回りが5%の銘柄でも、月10万円の配当金を得るには2,400万円の資金が必要になります。ただし、常に企業が配当金を出し続けるとは限らないので、実際には想定通りの金額を得られないことも頭に入れておきましょう。 |

月10万円で暮らすシミュレーション

月10万円の配当金生活を目指す場合は、「実際に暮らせるのか?」についても確認する必要があります。総務省統計局の家計調査(2022年分)を参考にすると、月10万円の配当金だけでは平均水準の生活を送ることは難しいと言えます。 <単身世帯の生活費>

| 消費支出の内訳 | 1ヵ月あたりの支出額 |

|---|---|

| 食料 | 3万9,069円 |

| 住居 | 2万3,300円 |

| 光熱・水道 | 1万3,098円 |

| 家具・家事用品 | 5,487円 |

| 被服及び履物 | 5,047円 |

| 保健医療 | 7,384円 |

| 交通・通信 | 1万9,303円 |

| 教育 | 0円 |

| 教養娯楽 | 1万7,993円 |

| その他の消費支出 | 3万1,071円 |

| 合計 | 16万1,753円 |

| (参考:e-Stat「家計調査 家計収支編 単身世帯」) | |

| <2人以上世帯の生活費> | |

| 消費支出の内訳 | 1ヵ月あたりの支出額 |

| — | — |

| 食料 | 7万7,474円 |

| 住居 | 1万8,645円 |

| 光熱・水道 | 2万4,522円 |

| 家具・家事用品 | 1万2,121円 |

| 被服及び履物 | 9,106円 |

| 保健医療 | 1万4,705円 |

| 交通・通信 | 4万1,396円 |

| 教育 | 1万1,436円 |

| 教養娯楽 | 2万6,642円 |

| その他の消費支出 | 5万4,817円 |

| 合計 | 29万865円 |

| (参考:e-Stat「家計調査 家計収支編 二人以上の世帯」) | |

| 平均水準の単身世帯でも、月10万円の配当金だけでは生活費が6万円ほど不足します。安定した生活を送るためには、日々の支出を抑える工夫が必要です。 | |

| <支出を節約する例> ・事前に持ち家を購入して住居費を減らす ・電気代や通信費などのプランを見直す ・必要最低限の生活に不要な支出(教養娯楽費など)を削る | |

| 平均水準の2人以上世帯については、生活費だけで約20万円の資金が不足するため、配当金以外の収入やある程度の資産が必要になります。 |

月10万円の配当金生活をするためのステップ

月10万円の配当金生活を実現するには、どのような行動を起こせば良いのでしょうか。ここでは計画の立て方として、3つのステップを紹介します。

【1】必要資金を計算して用意する

月10万円の配当金を得る必要資金は、以下の式で計算できます。 <必要資金の計算式> 配当金の金額(年間)÷配当利回り=必要資金 仮に配当金利回りを2.5%として、実際の必要資金を計算してみます。 <実際の計算> (10万円×12ヵ月)÷2.5%=4,800万円 株式の配当利回りは、各企業の公式サイト(配当状況)や証券会社などのデータから確認できます。配当利回りが見当たらない場合は、「1株あたりの配当金÷株価×100%」の式で計算をしてみましょう。

【2】生活費を見直して節約する

月10万円の配当金だけで生活をするには、生活費の見直しも欠かせません。日々の支出を全て洗い出し、節約できるものがないかを探してみましょう。 <主な固定費> ・住居費(家賃や住宅ローン) ・水道光熱費 ・通学や通勤のための交通費 ・通信費 ・教育費 ・月々の保険料 など <主な変動費> ・食費 ・日用品費 ・教養娯楽費 ・保健医療費 ・美容費 など 上記の中でも固定費は、一度削減をすると効果がそのまま続きます。例えば、住居費・水道光熱費・通信費をそれぞれ月3,000円ずつ削減した場合、年間では10万8,000円(9,000円×12ヵ月)の節約になります。食費などの変動費についても、支出額が大きいものから節約する方法を考えてみましょう。

【3】配当利回りを見ながら銘柄を選ぶ

月10万円を得るために必要な資金が不足している場合は、以下の式で必要な配当利回りを逆算してみましょう。 <必要な配当利回りの計算式> 配当金の金額(年間)÷用意できる資金×100=必要な配当利回り <月10万円を得るための配当利回り>

| 投資資金 | 配当利回り |

|---|---|

| 500万円 | 24% |

| 1,000万円 | 12% |

| 1,500万円 | 8% |

| 2,000万円 | 6% |

| 2,500万円 | 4.8% |

| 月10万円の配当金を得るには、投資資金に合わせた銘柄選びが必要です。ただし、配当利回りが高いからと言って、良い銘柄であるとは限りません。 | |

| 例えば、配当利回りが高くても株価の下落が続くと、売却時に大きな損失が出る可能性もあります。株式投資のリターンは株価にも左右されるため、業績や将来性なども併せて確認してください。 |

月10万円の配当金で生活できないときの対策4選

月10万円の配当金生活が難しい場合は、他の収入を増やすなどの工夫が必要です。どのような対策が考えられるのか、ここからは現実的な手段を紹介します。

【対策1】投資資金を増やす

株式などの金融商品は、投資資金を増やすほど期待できるリターンも大きくなります。仮に配当利回りを2.23%に固定すると、投資資金によって配当金は以下のように変動します。

| 投資資金 | 年間配当金 | 月間配当金 |

|---|---|---|

| 6,000万円 | 133万8,000円 | 11万1,500円 |

| 7,000万円 | 156万1,000円 | 13万83円 |

| 8,000万円 | 178万4,000円 | 14万8,666円 |

| 9,000万円 | 200万7,000円 | 16万7,250円 |

| 1億円 | 223万円 | 18万5,833円 |

| (※小数点以下は切り捨て) | ||

| 例えば、配当利回り2.23%の銘柄に9,000万円を投資する場合、平均水準の単身世帯は安定して暮らせる可能性が高まります。ただし、投資資金が増えると株価下落による損失リスクも増大するため、より慎重な判断が必要になります。 |

【対策2】配当金以外のリターンにも目を向ける

株式投資のリターンには配当金の他にも、譲渡益や株主優待もあります。これらのリターンにも目を向けると、配当金での生活が現実的になるかもしれません。 <譲渡益とは> 金融商品を売却したときに生じる利益です。基本的には購入時よりも株価が上がったタイミングで売却をすると、その差額分の譲渡益を得られます。 <株主優待とは> 上場企業が、割引券や自社製品などの特典を株主に贈る制度です。現金収入ではありませんが、生活に利用できる優待品を受け取ると節約につながる可能性があります。 譲渡益や株主優待でリターンが増えると、再投資をする資金の余力が生まれます。情報収集や銘柄分析の手間は増えますが、運用方法の選択肢の1つとして検討してみましょう。

【対策3】他の金融商品と組み合わせる

投資信託など、他の金融商品と組み合わせる方法もあります。例えば、投資信託には譲渡益に加えて普通分配金のリターンもあるため、配当金のような定期的なリターンを増やせるかもしれません。 <投資信託の分配金とは> ファンドの運用成績などに応じて、決算時期に分配されるリターンです。ファンドの利益から支払われる「普通分配金」と、元本を取り崩して支払われる「特別分配金(元本払戻金)」があり、このうち特別分配金はリターンになりません。 この他にも金融商品には、ETF(上場投資信託)や債券、金・銀プラチナなど多くの選択肢があります。組み合わせ方によってはリターンを期待できるだけではなく、損失のリスクを抑える分散投資にもつながります。

【対策4】税制優遇制度を利用する

通常、投資で得たリターンには20.315%の税金がかかりますが、税制優遇制度を利用すると税負担が軽減されます。税金を抑えるために、代表的な制度を確認しておきましょう。 <新NISA> 新NISAは、非課税投資枠で購入した金融商品のリターンが非課税になる制度です。上場株式や投資信託、ETF、REITなどが対象商品であり、譲渡益に加えて配当金や普通分配金も非課税になります。 <iDeCo> iDeCo(イデコ)は国民年金基金連合会が実施する、個人型の確定拠出年金です。あらかじめ設定した掛金を毎月拠出して、その資産で金融商品(投資信託や保険など)を運用します。iDeCoでは毎月の掛金に加えて、将来受け取る一時金・年金も所得控除の対象になります。 また、運用中に生じた利益については、NISAと同じく税金がかかりません。原則60歳までは資産を引き出せないため、掛金は無理のない範囲で設定する必要があります。

月10万円の配当金生活を目指すときの注意点

月10万円の配当金生活を実現しても、状況次第では計画の変更を余儀なくされることがあります。特に企業の配当方針や株式相場の状況が変わると、株価の下落によって大きな損失につながるかもしれません。 そのような事態を避けるために、特に注意したい3つのポイントを紹介します。

【1】業績によっては減配や無配になる銘柄もある

企業の配当方針は、業績や経営方針の影響で変わる場合があります。1株あたりの配当金が減ったり(減配)、そもそも配当がなくなったりすること(無配)もあるので、状況によってはいきなり配当金が減るかもしれません。 配当金を安定して受け取るには、分散投資を意識することが重要です。1つの銘柄の影響を受け過ぎないように、多方面に投資することを検討してみてください。

【2】株価が下落すると配当金以上の損失が出ることも

配当金が安定していても、銘柄や経済動向によっては株価が下落することもあります。下落による含み損が配当金を超えた場合は、トータルの運用成績がマイナスになります。資金の大部分を失うリスクもあるので、銘柄を選ぶときには株価の動向にも目を向けましょう。

【3】月10万円では想定外の出費への対応が難しい

節約によって配当金生活を実現しても、想定外の出費が生じると維持は難しくなります。急な病気やけが、冠婚葬祭などに対応するには、ある程度の経済的な余裕が必要です。 そのため、日々の生活費については前述のデータを基準にするのではなく、ご自身のライフスタイルに合わせて算出することが望ましいでしょう。家族構成や健康状態なども意識しながら、想定外の出費にも対応できる計画を立ててください。

他の金融商品や税制優遇制度も活用して運用しよう

月10万円の配当金生活を送るには、概算で約5,000万円の資金が必要です。また、生活費の平均額を踏まえると、月10万円の配当金だけでは厳しい生活が予想されます。安定した配当金生活を目指している人は、他のリターンや金融商品にも目を向けて、さらに税制優遇制度も活用できるような計画を立てましょう。 ※税務の詳細はお近くの税理士や公認会計士にご相談ください。 Share- Facebook

- Twitter 2024年5月27日 2024年5月22日 2024年5月21日 2024年5月27日2024年5月26日2024年5月22日2024年5月21日2024年5月18日2023年10月5日2023年7月25日2023年2月1日2023年9月28日2023年3月31日

本サイトでは関連記事のみを収集しております。株主優待 おすすめ 10万円以下原文を閲覧するには、以下のリンクをコピーして開いてください。