覚えておきたい!投資にかかる「税金」の基本 Bankers(バンカーズ)

覚えておきたい!投資にかかる「税金」の基本 Bankers(バンカーズ)

0 最低投資金額

優待権利確定月

今回は投資にかかる「税金」の基本についてご説明します。せっかく投資でプラスになっても、税金で損をするなんてこともよくある話です。融資型クラウドファンディングを含めて投資で得た利益にかかる税金、その税金に確定申告が必要かどうか、解説します。

今回は投資にかかる「税金」の基本についてご説明します。せっかく投資でプラスになっても、税金で損をするなんてこともよくある話です。融資型クラウドファンディングを含めて投資で得た利益にかかる税金、その税金に確定申告が必要かどうか、解説します。

- Bankersの潮流

投資は一般的な収入と違うため、税金がかかることを知らない人も多いです。

投資は一般的な収入と違うため、税金がかかることを知らない人も多いです。

しかし、実際には投資の利益にもしっかりと税金が課されるため、詳細を確認しておく必要があるでしょう。

以下からは、投資にかかる税金の基本について解説します。

投資の利益には税金が課される

基本的に投資で得た利益に関しては、全て税金が課されます。

例えば株式投資の利益、配当金、預貯金によって獲得した利子、投資信託からの分配金など、投資に関連するあらゆる利益に税金がかかるのです。

投資にかかる税率は「20.315%」と定められていて、内訳は所得税が15%、復興特別所得税が0.315%、住民税5%となっています。

例えば投資を行って10万円の利益があった場合には、税金として「20,315円」かかります。

そのため「10万円 ー 20,315円=79,685円」が、税金を差し引いた実際に得られる利益になるのです。

こちらの税金の計算方法は、株式の売買時などに発生する「譲渡損益」に当てはまります。

先物取引、FX、仮想通貨など「雑所得」に該当するものは、また別の税率による計算が必要です。

税金は売却・償還・配当受取時にかかる

投資における税金は、売却、償還、配当の受取時などに発生します。

基本的に利益が確定したタイミングで課税されるため、株式などを保有している段階では税金はかかりません。

仮に何十万円〜何百万円と利益が上昇しても、実際に利益として確定させるまで税金の支払いは必要ないのです。

しかし、売却などで利益確定を行わなければ投資をする意味がないので、結局は売却を決断することになり、その結果税金がかかることになります。

投資にかかる税金は確定申告が必要?

投資の利益に税金がかかることは分かりましたが、気になるのは「確定申告」の必要性です。

投資の利益に税金がかかることは分かりましたが、気になるのは「確定申告」の必要性です。

利益分の確定申告は必要なのか、どのようなケースの場合にしなくてはならないのかといった点を、事前に確認しておくといいでしょう。

以下からは、投資の利益に対する確定申告の必要性について解説します。

源泉徴収されている場合には必要ない

投資の利益が源泉徴収されている場合、基本的に確定申告は不要です。

つまり、配当金や分配金が支払われる場合、口座に振り込みがされる段階で、20.315%の税率が引かれた金額に調整されます。

そのため改めて利用者側が、確定申告で税金を納める必要がないのです。

源泉徴収されているのに確定申告でさらに税金を払ってしまうと、無駄な出費になってしまうので注意しましょう。

株式投資の場合、特定口座で「源泉徴収あり」のオプションを選べば、確定申告は不要となります。

確定申告の手間を省けるので、特定口座を開設して税金の支払いを自動化することがおすすめです。

年20万円以内の利益なら確定申告不要

投資で得た利益が年間で20万円以下であり、かつ年収が2,000万円以下の給与所得者も、確定申告が必要ありません。

源泉徴収が自動で行われない口座を使用していても、投資の利益と給与所得額が上記の範囲に収まっているのなら対応しなくても問題ないでしょう。

例えば100万円の投資で株式を購入し、最終的に110万円で売却した場合、利益は差し引き10万円となります。

年間の利益が20万円以下となるため、給与取得が2,000万円以下であれば確定申告は不要です。

投資を行う際には「年間の利益」と「給与取得」をチェックし、確定申告の必要性を毎年確認するようにしましょう。

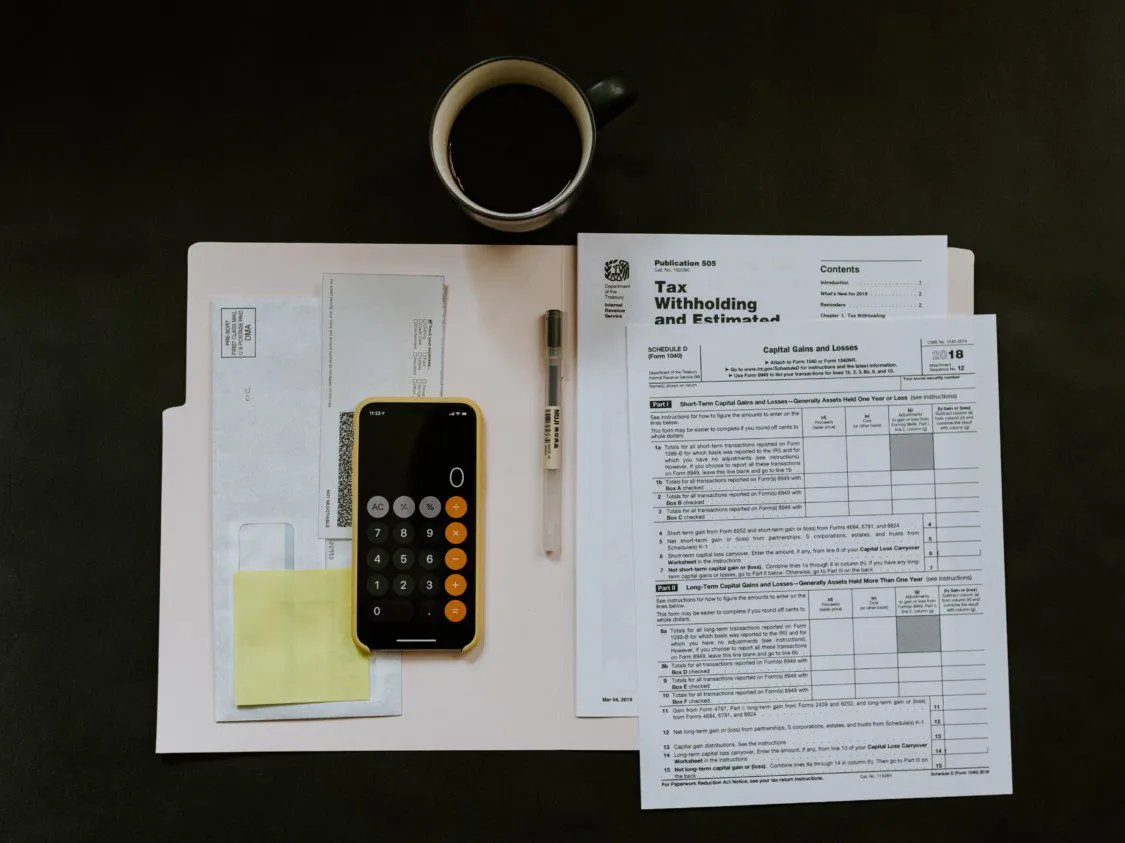

雑所得の場合確定申告が必要

株式投資のような譲渡損益に関しては、上記の条件内で投資を行うことで確定申告は不要となります。

一方で、FXや仮想通貨など雑所得に分類されるものは、所得税の確定申告が必要です。

所得税の計算方式には3つの種類があり、それぞれ以下のような特徴があります。

- 総合課税:ほかの所得とすべての金額を合算し、「累進税率」をかけて計算を行う

- 申告分離課税:ほかの所得と分離して、一定の税率をかけて計算を行う

- 源泉分離課税:源泉徴収だけで所得税の納税が完了する

例えば株式投資やFXは「申告分離課税」となり、20.315%の一律課税が行われます。

一方で、仮想通貨は総合課税に分類されるため、ほかの所得とすべて合算した上で、累進税率(課税される所得が増えるほど税率が上がる制度)による計算が行われます。

総合課税の場合、利益の金額によって税率が変動するので、事前に計算が必要です。

損益通算したい場合には確定申告が必要

投資による損益通算をする場合には、金額などに関わらず確定申告が必要です。

損益通算とは投資による損失を、そのほかの利子や配当所得などの利益と相殺できる制度を意味します。

例えば年間の利益が10万円ある一方で、損失が100万円ある場合、この利益の10万円部分に20.315%の税金がかかってしまいます。

しかし、損益通算を行うことで、100万円(損失) ー 10万円(利益)=90万円の損失となるため、1度支払った税金が還付されるのです。

この損益通算を行わないと、全体で90万円の損失があるのに10万円の利益部分だけがクローズアップされてしまい、20,315円の税金の支払いが必要になってしまいます。

無駄な支払いになってしまうので、確定申告をして損益通算による還付を行うのがおすすめです。

融資型クラウドファンディングにかかる税金とは

インターネットを経由して企業等に融資を行うファンドへの投資を行う話題の「融資型クラウドファンディング(ソーシャルレンディング)」も、利益が発生した場合には税金がかかります。

インターネットを経由して企業等に融資を行うファンドへの投資を行う話題の「融資型クラウドファンディング(ソーシャルレンディング)」も、利益が発生した場合には税金がかかります。

利益にかかる税金の仕組みを確認して、必要な知識を蓄えておきましょう。

分配金に対して税金がかかる

融資型クラウドファンディングによって得られた分配金は、雑所得に区分されるため税金がかかります。

雑所得は総合課税で計算されるため、利益が大きくなるほど税率が高くなる点に注意が必要です。

仮に融資型クラウドファンディングの利益が少なくても、ほかの副業などで総合所得が大きくなると、課税率も高くなるでしょう。

一方で、融資型クラウドファンディングによって得た利益によっては、「一時所得」に分類されます。

労働の対価ではなく、かつ特定の1回しかもらえない所得を指すのが特徴で、例えば融資型クラウドファンディング会社が実施するキャッシュバックキャンペーンなどで受け取った利益などが一時所得に当てはまるでしょう。

所得税を源泉徴収されるが確定申告が必要

融資型クラウドファンディングサービスの多くが、分配金の受取時に所得税の源泉徴収を行っています。

融資型クラウドファンディングの利益(分配金)は、総合課税の対象である「雑所得」に分類されるため、確定申告が必要な人に該当する場合は、確定申告をしなければなりません。

融資型クラウドファンディングで継続的に分配金の利益が発生していた場合には、忘れずに確定申告の準備をしておきましょう。

一方で、先に紹介したパターンと同じで、年間の利益が20万円以下であり、給与収入が年に2,000万円以下の場合には確定申告は不要です。

融資型クラウドファンディングはその特徴から少額投資がしやすいため、トータルの利益がそこまで大きくならないケースも珍しくありません。

年間の利益次第では確定申告が不要になることも、事前に把握しておくのがポイントです。

税金について理解して投資をしよう!

投資をはじめる際には、税金についての知識が不可欠です。

申告の必要があるのにその義務を怠ると、脱税によって問題となる可能性があります。

事前に税金に関する知識をつけて、どのような投資パターンのときに確定申告が必要になるのかを把握しておきましょう。

今人気の融資型クラウドファンディングは、簡単な投資だけで分配金を獲得できる魅力的な手法ですが、その利益に対しても税金がかかってきます。

利益だけをチェックして税金の確認をしておかないと、予定よりも収入が少なくなったり、確定申告の時期を逃して追徴税・延滞税を支払う必要に迫られたりといったデメリットにつながるかもしれません。

源泉徴収されていない収入や、年間の利益調整が必要な場合には、融資型クラウドファンディングでも税金の計算をすることを忘れないようにしましょう。

本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。

本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。

Bankersについて

融資型クラウドファンディングは企業への融資を通じて魅力的な利回りが期待できる商品です。

株式のように値動きがないため細かに管理する必要がなく、日常の生活スタイルを崩さず、自分のペースで資産運用が可能です。バンカーズの融資型クラウドファンディングは1口1万円からの小口投資が可能で、投資初心者にもおすすめです。

新たな資産運用の方法として、融資型クラウドファンディングを取り入れてみませんか?

気になる方はぜひ、簡単無料会員登録から!

※本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。※本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。

※本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。※本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。覚えておきたい!投資にかかる「税金」の基本 Bankers(バンカーズ)