【必見!お金の育て方】新NISAとは?いつから始まる?変更点をチェック|りそなグループ

【必見!お金の育て方】新NISAとは?いつから始まる?変更点をチェック|りそなグループ

0 最低投資金額

優待権利確定月

2024年から大幅に制度が変更となるNISA制度。ただ、何が変わるのかわからない方、活用方法に悩む方も多いのではないでしょうか。今回は、今までのNISAと新NISAの違いを押さえつつ、新しいNISAのメリットや活用方法をお伝えします。

2024年から大幅に制度が変更となるNISA制度。ただ、何が変わるのかわからない方、活用方法に悩む方も多いのではないでしょうか。今回は、今までのNISAと新NISAの違いを押さえつつ、新しいNISAのメリットや活用方法をお伝えします。

2023/03/31最終更新

2024年から大幅に制度が変更となるNISA制度。よく耳にしていても、実際にどう変わるのかよくわからない、どう活用したら良いか悩んでいる、という方も多いのではないでしょうか。

2024年から大幅に制度が変更となるNISA制度。よく耳にしていても、実際にどう変わるのかよくわからない、どう活用したら良いか悩んでいる、という方も多いのではないでしょうか。

この記事では今までのNISAと新NISAの違いを押さえながら、新しいNISAのメリットや注意点、活用方法をお伝えしていきます。

2024年の1月からスタートする新NISA制度。まずは、制度の概要について1つずつ見ていきましょう。

つみたて投資枠と成長投資枠の併用可

つみたて投資枠と成長投資枠の併用可

一番大きな変更点として、今までNISA制度の中には、一般NISAとつみたてNISA、ジュニアNISAがあり各制度を併用することはできませんでした。しかし、新NISAではつみたてNISAが「つみたて投資枠」、一般NISAが「成長投資枠」という2つの枠に変更になり、両者を併用できるようになります。詳しくは後述しますがこれによってより多くの資金を新NISA制度の中で運用することができるようになります。

一番大きな変更点として、今までNISA制度の中には、一般NISAとつみたてNISA、ジュニアNISAがあり各制度を併用することはできませんでした。しかし、新NISAではつみたてNISAが「つみたて投資枠」、一般NISAが「成長投資枠」という2つの枠に変更になり、両者を併用できるようになります。詳しくは後述しますがこれによってより多くの資金を新NISA制度の中で運用することができるようになります。

制度(口座開設期間)の恒久化、非課税保有期間の無期限化

制度(口座開設期間)の恒久化、非課税保有期間の無期限化

今までは、NISA制度の中での投資可能期間(口座開設期間)が一般NISAは2023年まで、つみたてNISAは2042年までと決められていました。※しかし2024年から始まる新NISA制度では、この期限が撤廃され恒久化されます。また、非課税期間についても一般NISAは最長5年、つみたてNISAは最長20年であったものが、新NISAでは無期限となる予定です。今までは、早くNISA口座を開設して投資を開始しないと非課税期間を最大限活用できない可能性もありましたが、新制度ではいつ始めても最大限の非課税メリットを享受できます。また、いつから始めても何年運用しても利益が非課税になるということは、より長期を見据えた運用が可能になるという考え方もできます。これは、税制面だけではなく、資産運用によって高いリターンを目指していく上でも大きなメリットといえるでしょう。

- ※新制度の開始によって、現行のNISA制度での投資可能期間は2023年までになります。

今までは、NISA制度の中での投資可能期間(口座開設期間)が一般NISAは2023年まで、つみたてNISAは2042年までと決められていました。※しかし2024年から始まる新NISA制度では、この期限が撤廃され恒久化されます。また、非課税期間についても一般NISAは最長5年、つみたてNISAは最長20年であったものが、新NISAでは無期限となる予定です。今までは、早くNISA口座を開設して投資を開始しないと非課税期間を最大限活用できない可能性もありましたが、新制度ではいつ始めても最大限の非課税メリットを享受できます。また、いつから始めても何年運用しても利益が非課税になるということは、より長期を見据えた運用が可能になるという考え方もできます。これは、税制面だけではなく、資産運用によって高いリターンを目指していく上でも大きなメリットといえるでしょう。

- ※新制度の開始によって、現行のNISA制度での投資可能期間は2023年までになります。

年間投資枠の引上げ

年間投資枠の引上げ

年間投資枠についても変更がされました。今まで一般NISAは年間120万円、つみたてNISAは年間40万円が上限とされていましたが、新NISAでは、つみたて投資枠は年間120万円、成長投資枠は年間240万円と大きく拡充されます。また、①で述べたように各枠を併用することができるため、最大で年間360万円投資を行うことができるようになり、一般NISAの年間投資枠と比較しても3倍と大幅に増加します。

年間投資枠についても変更がされました。今まで一般NISAは年間120万円、つみたてNISAは年間40万円が上限とされていましたが、新NISAでは、つみたて投資枠は年間120万円、成長投資枠は年間240万円と大きく拡充されます。また、①で述べたように各枠を併用することができるため、最大で年間360万円投資を行うことができるようになり、一般NISAの年間投資枠と比較しても3倍と大幅に増加します。

非課税保有限度額(総枠)の引上げ

非課税保有限度額(総枠)の引上げ

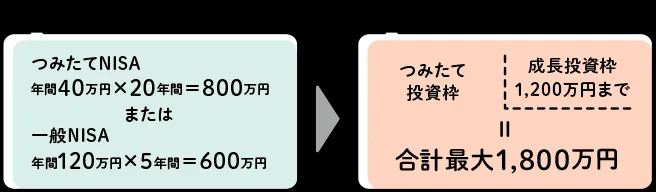

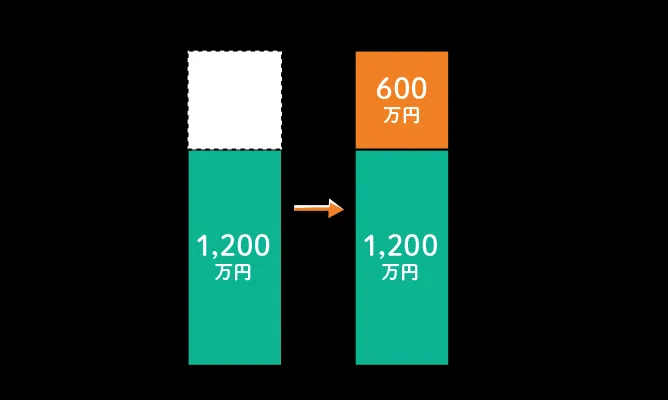

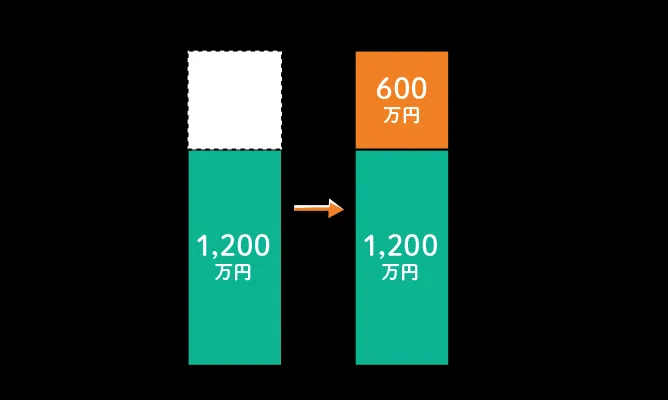

今までのNISAでは、つみたてNISAは年間40万円×20年間=800万円、一般NISAでは年間120万円×5年間=600万円が非課税の保有限度額でした。これが新NISAでは1,800万円と大幅に引上げられます。ただし、この限度額の中でならつみたて投資枠でも成長投資枠でも自由に使えるわけではなく、成長投資枠で投資できるのは1,200万円までという制限があります。つまり1,800万円分全てを成長投資枠で使いたいと思ってもできないので、そこは注意が必要です。

今までのNISAでは、つみたてNISAは年間40万円×20年間=800万円、一般NISAでは年間120万円×5年間=600万円が非課税の保有限度額でした。これが新NISAでは1,800万円と大幅に引上げられます。ただし、この限度額の中でならつみたて投資枠でも成長投資枠でも自由に使えるわけではなく、成長投資枠で投資できるのは1,200万円までという制限があります。つまり1,800万円分全てを成長投資枠で使いたいと思ってもできないので、そこは注意が必要です。

売却時の限度額

売却時の限度額

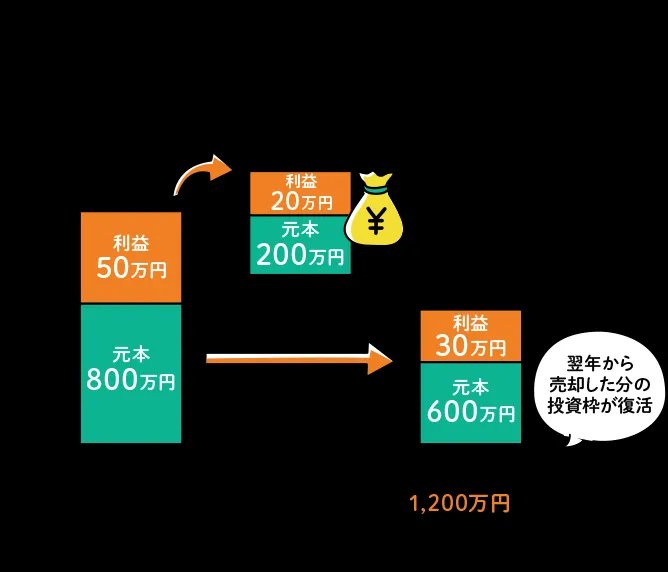

また、今までのNISA制度では、保有している商品を一旦売却してしまえば、非課税で保有できる枠(非課税保有限度額)は再利用できない仕組みでしたが、新NISAでは、売却した金額分の枠は再利用できるため、年間の投資枠の範囲内でまた投資を行うことが可能です。

また、今までのNISA制度では、保有している商品を一旦売却してしまえば、非課税で保有できる枠(非課税保有限度額)は再利用できない仕組みでしたが、新NISAでは、売却した金額分の枠は再利用できるため、年間の投資枠の範囲内でまた投資を行うことが可能です。

横スクロールできます。

横スクロールできます。

| 現行NISA制度 | 新NISA制度 | |

|---|---|---|

| つみたてNISA | 一般NISA | つみたて投資枠 |

| 制度併用 | 各年毎にどちらかを選択(併用不可) | 各年とも併用が可能 |

| 年間投資枠 | 40万円 | 120万円 |

| 年間投資総額 | 40万円 | 120万円 |

| 非課税保有期間 | 20年 | 5年 |

| 非課税保有限度額(総枠) | 800万円 | 600万円 |

| 口座開設期間 | 2042年まで* | 2028年まで* |

| 売却時の限度額 | - | 売却分の投資枠の再利用が翌年から可能 |

| 対象年齢 | 18歳以上の成人 | 18歳以上の成人 |

| 買付方法 | 積み立てのみ | 一括・積立 |

| 対象商品 | 金融庁が指定した基準を満たす投資信託 | 株式・投資信託・ETF |

*2024年からの新制度の開始に伴い、現行のNISA制度での口座開設期間は、2023年までとなる見込みです。

- ※金融庁HPおよび「令和5年度税制改正の大綱」の記載よりりそなアセットマネジメント作成

今までの制度のネックとされていた、非課税保有期間や年間投資上限額が大きく改善されたため、新NISAは現行NISAよりも使いやすい制度となっているといえます。一方で新NISAを活用するにあたっていくつか注意点もありますので見ていきましょう。

現行NISAでの運用分をロールオーバーできない

まず一つ目は現行のNISA制度の中で運用しているものを新NISA制度の口座に移管(ロールオーバー)することができないということです。したがって、現行のNISA口座で運用している資産を新NISAに移したい場合、一度売却して現金化してから新NISAの口座に再度投資を行う必要があります。

新NISAに移行するにあたって、今までのNISAはどうしたら良いかについては次の記事をご覧ください。

新NISAには「ロールオーバー」できない?現行NISAの移行について解説まず一つ目は現行のNISA制度の中で運用しているものを新NISA制度の口座に移管(ロールオーバー)することができないということです。したがって、現行のNISA口座で運用している資産を新NISAに移したい場合、一度売却して現金化してから新NISAの口座に再度投資を行う必要があります。

新NISAに移行するにあたって、今までのNISAはどうしたら良いかについては次の記事をご覧ください。

新NISAには「ロールオーバー」できない?現行NISAの移行について解説

新NISAで投資できる商品に条件がある

二つ目は、新NISAで投資できる商品の条件についてです。つみたて投資枠では、つみたてNISAと同じ商品が対象となりますが、成長投資枠では、株式・投資信託・ETFのうち整理・管理銘柄が対象商品から除外されるのはもちろんのこと、投資信託では以下の除外条件が追加されます。

- 信託期間が20年未満

- 高レバレッジ型等のデリバティブ(金融派生商品)を特定の目的以外で利用するもの

- 毎月分配型

一般NISAでの対象商品よりも条件が追加されているため、ここは注意しておきましょう。

二つ目は、新NISAで投資できる商品の条件についてです。つみたて投資枠では、つみたてNISAと同じ商品が対象となりますが、成長投資枠では、株式・投資信託・ETFのうち整理・管理銘柄が対象商品から除外されるのはもちろんのこと、投資信託では以下の除外条件が追加されます。

- 信託期間が20年未満

- 高レバレッジ型等のデリバティブ(金融派生商品)を特定の目的以外で利用するもの

- 毎月分配型

一般NISAでの対象商品よりも条件が追加されているため、ここは注意しておきましょう。

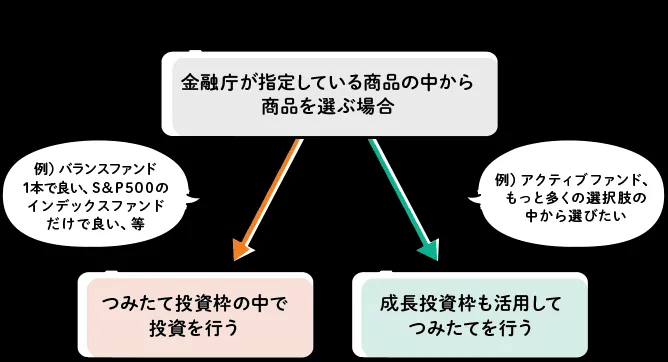

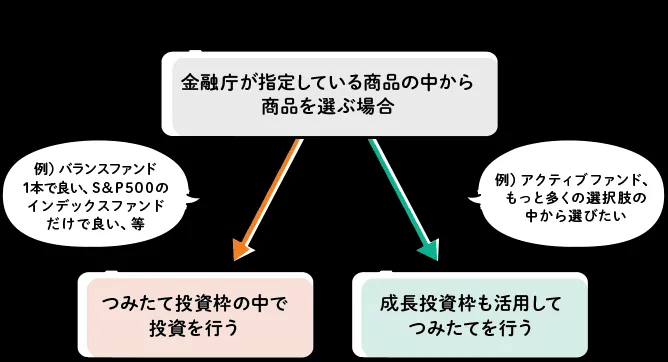

上記のように、現行のNISAからの変更点も多く、投資額の増大や2つの枠の併用も可能になることから、どのように新NISAを活用していけばいいかと考えている方も多いのではないでしょうか。それぞれの状況や、考え方によってやり方は多くあるかと思いますが、ここでは新NISAのつみたて投資枠の投資上限額が月10万円になることから、「投資額が月10万円以内の場合」と「投資額に余裕がある場合」の二つのケースに分けていくつかポイントをまとめていきたいと思います。新NISA制度を活用するにあたり、まずは目安として、ご自身の予定している月の投資金額が、10万円以内かもしくは10万円を超えるまとまった資金かを考えてみましょう。

投資額が月10万円以内の場合

月10万円以内での投資が想定される場合、非課税保有限度額に違いがあるため、まずはつみたて投資枠の活用を考える場合が多いかと思います。ただし、つみたて投資枠で投資できる商品は、金融庁が指定した限られたものになりますので、例えば「毎月の投資額が10万円を超えることはないが、つみたて投資枠対象外の商品も購入したい」という希望があるような場合には、成長投資枠も活用しながら投資を行うと良いでしょう。

月10万円以内での投資が想定される場合、非課税保有限度額に違いがあるため、まずはつみたて投資枠の活用を考える場合が多いかと思います。ただし、つみたて投資枠で投資できる商品は、金融庁が指定した限られたものになりますので、例えば「毎月の投資額が10万円を超えることはないが、つみたて投資枠対象外の商品も購入したい」という希望があるような場合には、成長投資枠も活用しながら投資を行うと良いでしょう。

月10万円以内での投資が想定される場合、非課税保有限度額に違いがあるため、まずはつみたて投資枠の活用を考える場合が多いかと思います。ただし、つみたて投資枠で投資できる商品は、金融庁が指定した限られたものになりますので、例えば「毎月の投資額が10万円を超えることはないが、つみたて投資枠対象外の商品も購入したい」という希望があるような場合には、成長投資枠も活用しながら投資を行うと良いでしょう。

投資する資金に余裕がある場合

一方で、「月10万円以上投資を行いたい」、「まとまった資金で運用していきたい」、「指定された商品以外にも多くの選択肢の中から自分で商品を選びたい」等の希望がある方は成長投資枠をメインに活用していくことになるかと思います。ただし、成長投資枠で運用できる総額上限は1,200万円です。新NISA制度の非課税枠を最大限活用することを考えると、資金に余裕があるのであれば成長投資枠だけではなく、つみたて投資枠も活用することがおすすめです。

一方で、「月10万円以上投資を行いたい」、「まとまった資金で運用していきたい」、「指定された商品以外にも多くの選択肢の中から自分で商品を選びたい」等の希望がある方は成長投資枠をメインに活用していくことになるかと思います。ただし、成長投資枠で運用できる総額上限は1,200万円です。新NISA制度の非課税枠を最大限活用することを考えると、資金に余裕があるのであれば成長投資枠だけではなく、つみたて投資枠も活用することがおすすめです。

一方で、「月10万円以上投資を行いたい」、「まとまった資金で運用していきたい」、「指定された商品以外にも多くの選択肢の中から自分で商品を選びたい」等の希望がある方は成長投資枠をメインに活用していくことになるかと思います。ただし、成長投資枠で運用できる総額上限は1,200万円です。新NISA制度の非課税枠を最大限活用することを考えると、資金に余裕があるのであれば成長投資枠だけではなく、つみたて投資枠も活用することがおすすめです。

新NISAは、今までのNISAと比較して非課税限度額が大きく増加しました。新NISAを活用した資産形成について、現行のつみたてNISAと比較しつつ、「毎月のつみたて額を増やした場合」と「つみたての期間を長くした場合」でシミュレーションを見てみたいと思います。

新NISAは、今までのNISAと比較して非課税限度額が大きく増加しました。新NISAを活用した資産形成について、現行のつみたてNISAと比較しつつ、「毎月のつみたて額を増やした場合」と「つみたての期間を長くした場合」でシミュレーションを見てみたいと思います。

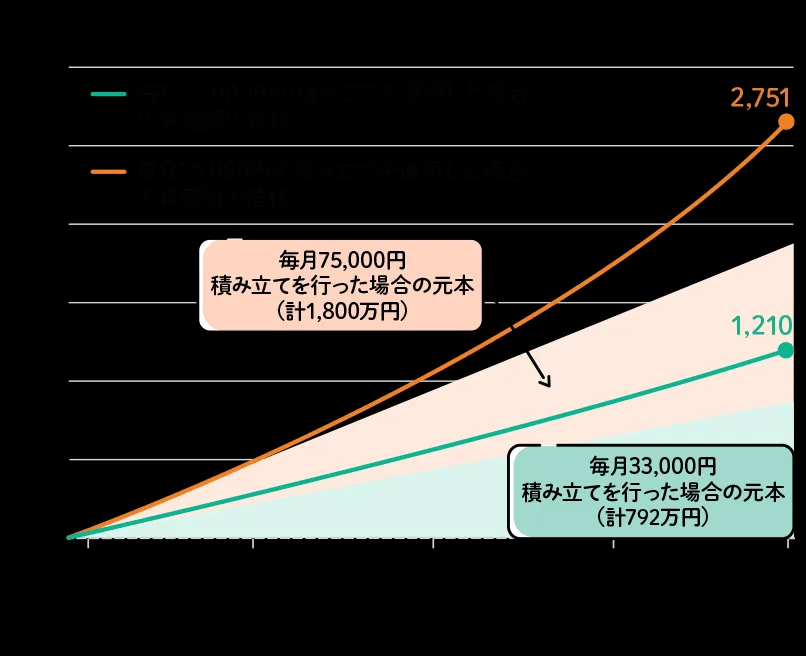

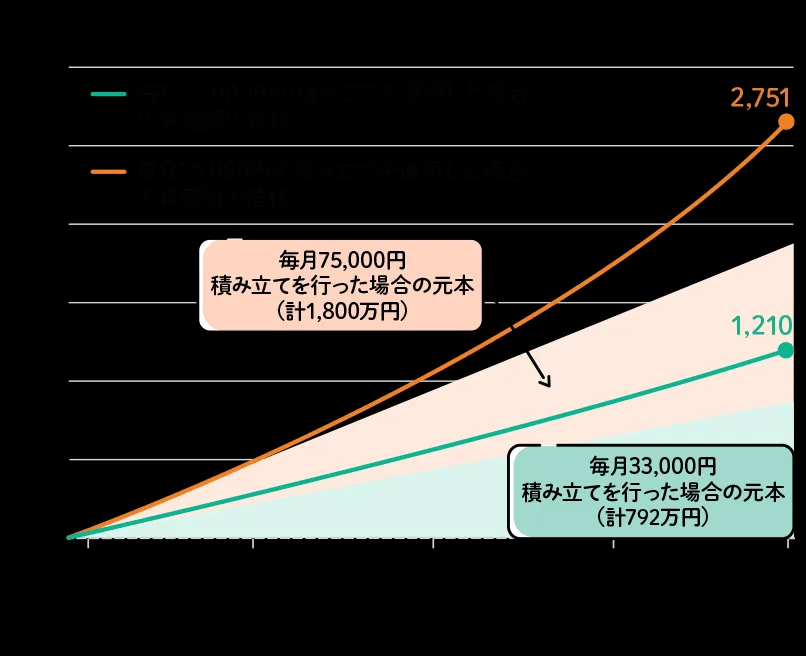

毎月のつみたて額を増やした場合

現行のつみたてNISAでは、20年間、毎月約33,000円まで投資を行うことが可能です。一方、新NISAでは、20年間、毎月75,000円まで投資が可能です(総額1,800万円)。そこで今回は、毎月一定の金額をそれぞれ20年間積み立て続けて運用できたと仮定した場合、資産額の推移にどのように違いが出るか見ていきたいと思います。なお、どの位のリスク・リターン水準で運用するかについては人によってさまざまですが、今回は年率4%のリターン※で運用できたと仮定します。

- ※世界最大規模の年金運用期間である年金積立金管理運用独立行政法人(GPIF)が現在、運用において想定している名目利回りが年率4%程度であることから、本コラム全体を通じて年率4%でシミュレーションを行うこととします。

横スクロールできます。

同じリターンで運用した場合でも、毎月のつみたて額が変わると20年後の資産に大きな差が出ることがわかります。もちろんつみたて額は、ご自身の無理のない範囲で決めることが大前提ですが、今回の制度変更で、より多くの資金を毎月投資することが可能となり、非課税口座で十分な資産形成ができるようになります。

同じリターンで運用した場合でも、毎月のつみたて額が変わると20年後の資産に大きな差が出ることがわかります。もちろんつみたて額は、ご自身の無理のない範囲で決めることが大前提ですが、今回の制度変更で、より多くの資金を毎月投資することが可能となり、非課税口座で十分な資産形成ができるようになります。

現行のつみたてNISAでは、20年間、毎月約33,000円まで投資を行うことが可能です。一方、新NISAでは、20年間、毎月75,000円まで投資が可能です(総額1,800万円)。そこで今回は、毎月一定の金額をそれぞれ20年間積み立て続けて運用できたと仮定した場合、資産額の推移にどのように違いが出るか見ていきたいと思います。なお、どの位のリスク・リターン水準で運用するかについては人によってさまざまですが、今回は年率4%のリターン※で運用できたと仮定します。

- ※世界最大規模の年金運用期間である年金積立金管理運用独立行政法人(GPIF)が現在、運用において想定している名目利回りが年率4%程度であることから、本コラム全体を通じて年率4%でシミュレーションを行うこととします。

横スクロールできます。

同じリターンで運用した場合でも、毎月のつみたて額が変わると20年後の資産に大きな差が出ることがわかります。もちろんつみたて額は、ご自身の無理のない範囲で決めることが大前提ですが、今回の制度変更で、より多くの資金を毎月投資することが可能となり、非課税口座で十分な資産形成ができるようになります。

同じリターンで運用した場合でも、毎月のつみたて額が変わると20年後の資産に大きな差が出ることがわかります。もちろんつみたて額は、ご自身の無理のない範囲で決めることが大前提ですが、今回の制度変更で、より多くの資金を毎月投資することが可能となり、非課税口座で十分な資産形成ができるようになります。

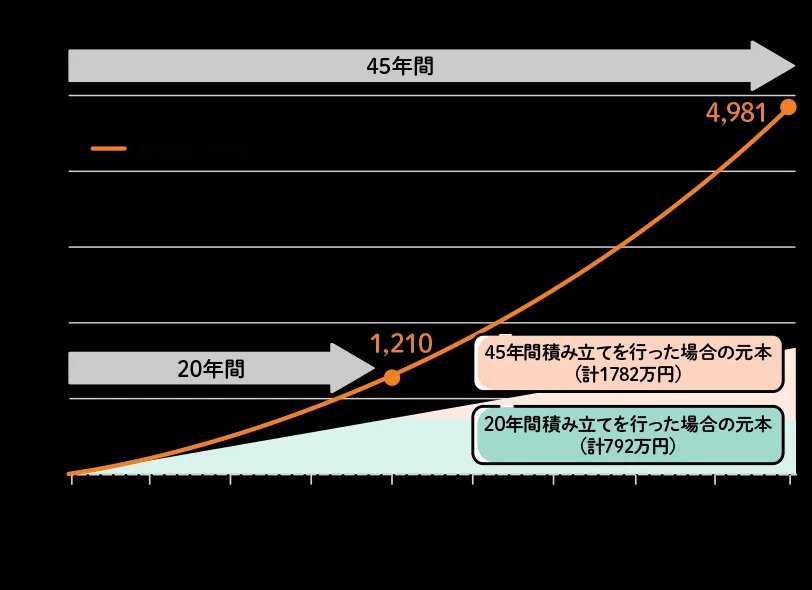

つみたての期間を長くした場合

次は、つみたての期間がどれくらい長くなるかを見てみましょう。上述のとおり、現在つみたてNISAでは、20年間、毎月約33,000円が投資限度額となります。新NISAでは1,800万円まで投資をすることが可能ですので、毎月33,000円の投資を行うと、なんと45年間も投資を行うことが可能です(1,800万円÷40万円=45年)。毎月のつみたて額が33,000円より少ない場合は、さらに長期でつみたて続けることが可能です。

横スクロールできます。

上記のグラフは、毎月33,000円を年率4%のリターンで20年、45年とそれぞれ運用したと仮定した場合の資産額の推移を示しています。新NISA制度では、つみたてNISAと同じ金額でも30年、40年と、より長期間にわたって資産形成をしていくことも可能になります。

上記のグラフは、毎月33,000円を年率4%のリターンで20年、45年とそれぞれ運用したと仮定した場合の資産額の推移を示しています。新NISA制度では、つみたてNISAと同じ金額でも30年、40年と、より長期間にわたって資産形成をしていくことも可能になります。

今までは年間の非課税枠の上限を使いきれない場合、未利用分を次の年に繰り越せなかったため、非課税枠を最大限使えないこともありましたが、新NISAでは1,800万円までの投資額の中であれば、ご自身のペースで運用年数や投資額を考えながら最大限制度を活用することができます。

次は、つみたての期間がどれくらい長くなるかを見てみましょう。上述のとおり、現在つみたてNISAでは、20年間、毎月約33,000円が投資限度額となります。新NISAでは1,800万円まで投資をすることが可能ですので、毎月33,000円の投資を行うと、なんと45年間も投資を行うことが可能です(1,800万円÷40万円=45年)。毎月のつみたて額が33,000円より少ない場合は、さらに長期でつみたて続けることが可能です。

横スクロールできます。

上記のグラフは、毎月33,000円を年率4%のリターンで20年、45年とそれぞれ運用したと仮定した場合の資産額の推移を示しています。新NISA制度では、つみたてNISAと同じ金額でも30年、40年と、より長期間にわたって資産形成をしていくことも可能になります。

上記のグラフは、毎月33,000円を年率4%のリターンで20年、45年とそれぞれ運用したと仮定した場合の資産額の推移を示しています。新NISA制度では、つみたてNISAと同じ金額でも30年、40年と、より長期間にわたって資産形成をしていくことも可能になります。

今までは年間の非課税枠の上限を使いきれない場合、未利用分を次の年に繰り越せなかったため、非課税枠を最大限使えないこともありましたが、新NISAでは1,800万円までの投資額の中であれば、ご自身のペースで運用年数や投資額を考えながら最大限制度を活用することができます。

2024年から始まる新NISA制度では、制度の恒久化や非課税保有期間の無期限化、つみたて投資枠と成長投資枠の併用が可能になるなど現行の制度から改善される点が多く、より活用しやすい制度になるように思います。ただし、現行のNISA制度で運用しているものを新NISAにロールオーバーできないこと、また、新NISAの成長投資枠では現行の一般NISAでの対象商品とは異なり、条件が追加されていること等には注意が必要です。ご自身が現在行っている投資のスタイルや、2024年からどんな商品で運用したいかを踏まえて新NISA制度の活用方法を少しずつ考えていくと良いでしょう。

より多くの資産を、より長期にわたって非課税枠の中で運用できるようになるため、新NISA制度が始まったら、積極的に活用していきましょう。

なお、りそなの「NISA口座」では

- アプリを使えば、NISA口座と投資信託口座が同時に開設できる

- インターネットの購入で1,000円からつみたて投資が可能

- 取引に応じて、りそなクラブポイントがたまる

など、NISAを気軽にはじめやすい特徴があることに加え、りそなの店舗なら口座の開設方法や購入商品について相談できるため、初心者の方でも安心して手続きを進めることができます。

また、りそなでは、Smart-iインデックスファンドシリーズという、シンプルでわかりやすく低コスト※な投資信託をご提供しています。2023年のうちに現行のNISAで運用をはじめる場合や新NISA制度での運用商品を検討する際にはぜひチェックしてみてください。

Smart-iインデックスシリーズを詳しく見るSmart-iインデックスシリーズを詳しく見るSmart-iインデックスシリーズを詳しく見るSmart-iインデックスシリーズを詳しく見る- ※購入時・売却時の手数料がかかりません。また、信託報酬率(運用期間中にかかるコスト)は「長期・積立・分散投資に資する投資信託に関するワーキング・グループ」報告書で示された信託報酬の水準を下回っています。

ぜひ新NISAが始まるこの機会に、ご利用を検討してみてはいかがでしょうか。

コラムは金融庁の公表している資料等を参考とし、コラム著者の見解を記載したものです。今後変更修正される可能性等があることを前提にご覧いただき、実際にNISA制度ご利用時には最新の情報をご確認ください。

相談できる店舗を探す相談できる店舗を探す相談できる店舗を探す相談できる店舗を探すNISAをはじめるNISAをはじめるNISAをはじめるNISAをはじめる参考サイト:金融庁HP参考サイト:「令和5年度税制改正の大綱」(財務省のページ)参考PDF:年金積立金管理運用独立行政法人(GPIF)本記事は2023年3月31日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

目次に戻る

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- りそな銀行・埼玉りそな銀行・関西みらい銀行でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。

投資信託は値動きのある有価証券等に投資しますので、株価、金利、通貨の価格等の指標に係る変動や発行体の信用状況等の変化を原因として損失が生じ、元本を割込むおそれがあります。

投資資産の減少を含むリスクは、投資信託をご購入のお客さまが負うこととなります。

投資信託へのご投資では、商品ごとに定められた手数料等(お申込金額に対して最大3.85%(税込)のお申込手数料(購入時手数料)、純資産総額に対して最大年2.420%(税込)の運用管理費用(信託報酬)(※)、基準価額に対して最大0.5%の信託財産留保額、その他運用に係る費用等の合計)をご負担いただきます。手数料等の合計については、保有金額または保有期間等により異なるためあらかじめ記載することができません。

(※)一部のファンドについては成功報酬が別途かかります。成功報酬は運用状況等により異なるためあらかじめ記載することができません。(2023年3月31日現在)

投資信託は預金でなく、預金保険の対象ではありません。また当社を通じてご購入いただいた投資信託は投資者保護基金の対象ではありません。

投資信託の募集・申込等の取扱いは当社、設定・運用は投資信託委託会社が行います。

商品ごとに手数料等およびリスクは異なります。詳細については、店頭に用意しております最新の「投資信託説明書(交付目論見書)」および一体としてお渡しする「目論見書補完書面」を必ずご覧ください。なお、「投資信託説明書(交付目論見書)」は当社Webサイトからもダウンロードできます。

<マイゲートでのお取引き>- 個人のお客さまの場合、原則として日本にお住いの成年に達した方によるお取引きとさせていただきます。

- インターネット専用ファンドの取扱いは、マイゲート(インターネットバンキング)のみの受付となります。

- インターネット専用ファンドについてのご注意はこちらこちらこちらこちらをご確認ください。

<通貨選択型投資信託についてのご注意事項>- 通貨選択型ファンドは他のファンドと比べて商品性が複雑なファンドです。商品の仕組みをご理解の上、ご購入を検討してください。仕組みについてはこちらこちらこちらこちらからご確認ください。

-

商号等:株式会社りそな銀行 登録金融機関 近畿財務局長(登金)第3号

-

加入協会:日本証券業協会 一般社団法人 金融先物取引業協会 一般社団法人 日本投資顧問業協会

-

商号等:株式会社埼玉りそな銀行 登録金融機関 関東財務局長(登金)第593号

-

加入協会:日本証券業協会 一般社団法人 金融先物取引業協会

-

商号等:株式会社関西みらい銀行 登録金融機関 近畿財務局長(登金)第7号

-

加入協会:日本証券業協会 一般社団法人 金融先物取引業協会

-

商号等:りそなアセットマネジメント株式会社 登録金融機関 関東財務局長(金商)第2858号

-

加入協会:一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会

-

【必見!お金の育て方】新NISAとは?いつから始まる?変更点をチェック

【必見!お金の育て方】新NISAとは?いつから始まる?変更点をチェック

後で読む投資信託

新NISAには「ロールオーバー」できない?現行NISAの移行について解説

新NISAには「ロールオーバー」できない?現行NISAの移行について解説

後で読む投資信託

新NISAでさらに資産運用がしやすくなる!?新NISAのメリットと効果を解説

新NISAでさらに資産運用がしやすくなる!?新NISAのメリットと効果を解説

後で読む投資信託

新NISAのつみたて投資枠の始め方とは?基礎知識や開設時のポイントも把握しよう

新NISAのつみたて投資枠の始め方とは?基礎知識や開設時のポイントも把握しよう

後で読む投資信託

NISA口座の金融機関の変更方法は?メリット・デメリットも知っておこう

NISA口座の金融機関の変更方法は?メリット・デメリットも知っておこう

後で読む投資信託

NISAは今すぐ始めるべき?メリット・デメリットを解説!

NISAは今すぐ始めるべき?メリット・デメリットを解説!

後で読む投資信託

インフレ時代の資産防衛術 〜物価上昇による資産の目減りを防ぐ対策・方法とは?〜

インフレ時代の資産防衛術 〜物価上昇による資産の目減りを防ぐ対策・方法とは?〜

後で読むお金のキホン

近年注目を集める米国株へ投資するには?米国株の買い方について解説

近年注目を集める米国株へ投資するには?米国株の買い方について解説

後で読む投資信託

SDGsとは?17の目標や日本の取り組み、ESG投資との関係をわかりやすく解説

SDGsとは?17の目標や日本の取り組み、ESG投資との関係をわかりやすく解説

後で読む投資信託

初心者におすすめ!?インデックス投資とは

初心者におすすめ!?インデックス投資とは

後で読む投資信託

実はすごい「複利」の効果!将来に備えて複利運用で資産を育てよう

実はすごい「複利」の効果!将来に備えて複利運用で資産を育てよう

後で読むお金のキホン

「貯蓄から資産形成へ」 将来に向けて資産を増やすために

「貯蓄から資産形成へ」 将来に向けて資産を増やすために

後で読むお金のキホン

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。【必見!お金の育て方】新NISAとは?いつから始まる?変更点をチェック|りそなグループ