資産運用はいくらから始められる?商品の最低投資額や予算の決め方を解説 COMPASS TIMES

資産運用はいくらから始められる?商品の最低投資額や予算の決め方を解説 COMPASS TIMES

0 最低投資金額

優待権利確定月

資産運用をしたいと考えてはいるものの、いくらから始められるのかよくわからない人も多いのではないでしょうか。 資産運用は、持っている資産を金融商品などに投資して運用し、効率的に増やしていくことです。最低投資金額は運用方法によって異なり、まとま

資産運用をしたいと考えてはいるものの、いくらから始められるのかよくわからない人も多いのではないでしょうか。 資産運用は、持っている資産を金融商品などに投資して運用し、効率的に増やしていくことです。最低投資金額は運用方法によって異なり、まとま 2023年11月21日2024年2月29日宮里恵

世の中には、株式や投資信託などさまざまな金融商品が販売されています。100円〜1万円程度で購入できる商品もあるため、少額から資産運用を始めることが可能です。

投資にはリスクが伴うため、利益を得られることもあれば損失が発生することもあります。損失の発生が不安な人は、少額から資産運用を始めると良いでしょう。投資額が少なければ、たとえ損失が発生しても、経済的な影響は小規模で済みます。

また、証券会社によっては、日ごろのお買い物などで獲得したポイントで投資商品を購入できる場合があります。手元の現金をまったく減らしたくない人は、まずはポイントで投資するのも方法の1つです。

資産運用にいくら回すか決めるときのポイント

資産運用を始めたいからといって、いきなり商品を選ぶのはおすすめできません。まずは、持っているお金のうちいくらを資産運用に回せるのかを考えることが大切です。

資産運用を始めたいからといって、いきなり商品を選ぶのはおすすめできません。まずは、持っているお金のうちいくらを資産運用に回せるのかを考えることが大切です。

ここでは、資産運用にいくら回せるのかを考えるときのポイントを解説します。

余裕資金がいくらか考える

資産運用を始めるときは、持っているお金を以下の3つに分け、余剰資金がいくらあるのかを確認しましょう。

- 近いうちに使う予定があるお金

- 病気や退職などの万一に備えるための生活防衛資金

- 今後しばらく使う予定がない余剰資金

近い将来で使う予定があるお金は、生活費や住居費などの他に子供が大学に進学するための資金や、自動車を買い換えるための資金などが当てはまります。

生活防衛資金は、病気や退職などで収入がなくなったときに、3〜6か月ほど生活していける金額が目安です。人によってさまざまな考え方があるため、2年分の生活費を確保する人もいます。

近いうちに使う予定があるお金まで運用に回すと、資金が必要になったときに損失が発生し、ライフプランに支障をきたすかもしれません。生活防衛資金を運用すると、収入の減少と損失の発生が重なり、生活が苦しくなる恐れがあります。

そのため、資産運用は必ず余剰資金で行いましょう。運用に回せるだけの余剰資金がない人は、近いうちに起こりうるライフイベントで必要になる資金や、生活防衛資金の準備から始めましょう。

一括投資とつみたて投資のどちらをするか考える

次に、余剰資金を一括と分割のどちらで運用するか決めましょう。例えば、運用に回せる余剰資金が200万円である場合、200万円を一括で投資するのか10万円を20回などに分けて投資するのかを検討します。

一括投資は、商品の価格が上がれば投資額の全体にその影響がおよび高い利益が期待できます。一方で、価格が下がると大きな損失が発生しやすいため、市場や企業などの動向をもとに投資するタイミングを慎重に判断しなければなりません。

つみたて投資は、商品を購入するタイミングを一括投資ほどは考えなくてよいため、資産運用の初心者でも始めやすいといえます。

また、一括投資のようにまとまった資金を投じる必要がなく、少額から始められるのもつみたて投資の良い点です。ただし商品の価格が右肩上がりである場合は、一括投資よりも利益は少なくなります。

一括投資とつみたて投資にはそれぞれにメリットとデメリットがあるため、一概にどちらが良いとはいえません。

特徴を理解したうえで、ご自身に合った方を選択することが大切です。資産運用の初心者でありどちらを選ぶべきか迷うときは、購入のタイミングを考える必要がなく少額から始めやすいつみたて投資をするのも方法の1つです。

代表的な資産運用はいくらから始められるのか

資産運用の方法には、投資信託や株式投資などさまざまな種類がありますが、それぞれいくらから始められるのでしょうか。ここでは、代表的な運用方法がいくらから始められるのかを解説します。

資産運用の方法には、投資信託や株式投資などさまざまな種類がありますが、それぞれいくらから始められるのでしょうか。ここでは、代表的な運用方法がいくらから始められるのかを解説します。

投資信託

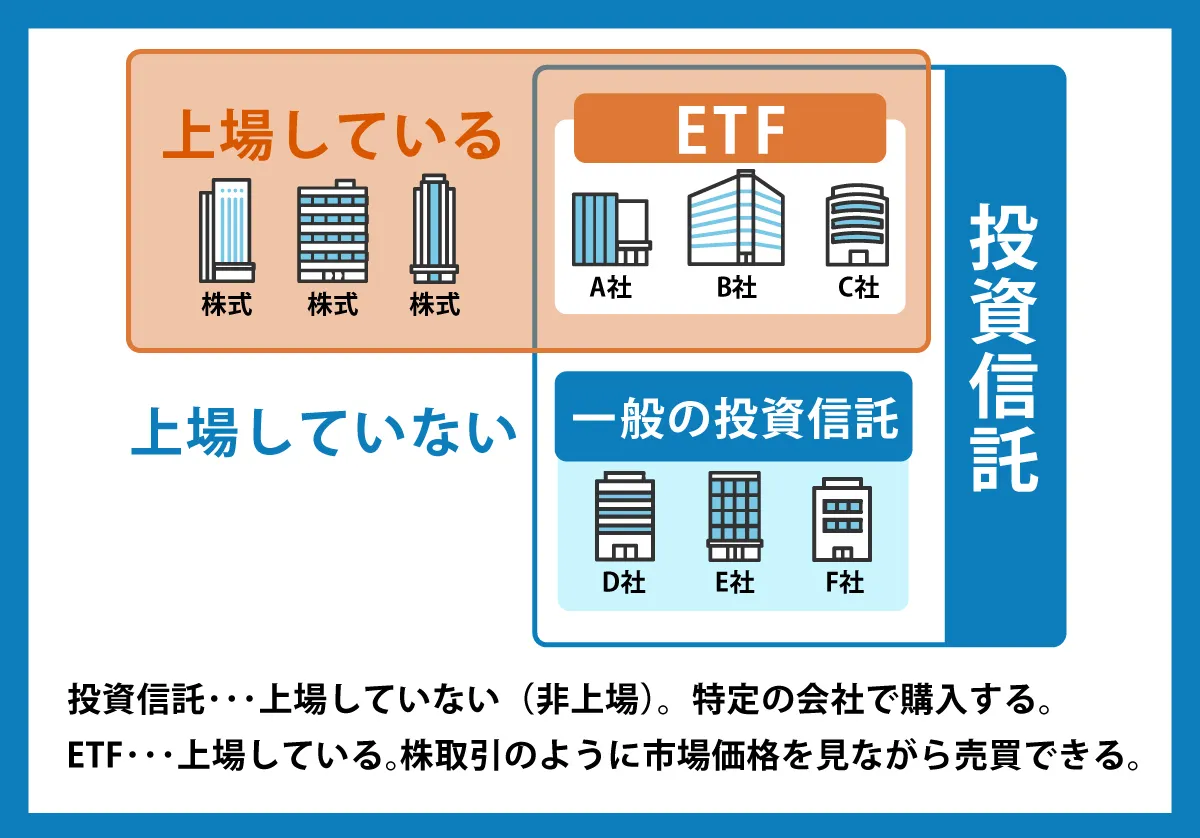

投資信託は、投資家から集めた資金を運用のプロが株式や債券などに投資をして、利益を狙う金融商品です。投資先から得られた利益は、投資金額に応じて投資家に分配される仕組みです。

投資信託は、投資家から集めた資金を運用のプロが株式や債券などに投資をして、利益を狙う金融商品です。投資先から得られた利益は、投資金額に応じて投資家に分配される仕組みです。

投資信託の中には、100円から購入できるものもあるため、元手が少なくても資産運用を始められます。また、少額から分散投資ができるのも投資信託の特徴です。

分散投資は、投資先の地域(国内・先進国・新興国など)や、資産(株式・債券など)を分けて投資することにより、リスクを分散することが可能です。分散投資をすると、一つの投資対象が値下がりしても資産全体の価値が減少するのを抑えられる可能性があります。

投資信託の中には、世界各国の株式に投資する商品や株式・債券など複数の資産に投資するものなどがあり、これらを購入することで少額でも効果的に分散投資が可能です。

ETF(上場投資信託)

ETF(上場投資信託)は、金融商品取引所に上場している投資信託です。日経平均株価や東証株価指数(TOPIX)などの指数の動きに連動する運用成果をめざします。

ETF(上場投資信託)は、金融商品取引所に上場している投資信託です。日経平均株価や東証株価指数(TOPIX)などの指数の動きに連動する運用成果をめざします。

通常の投資信託は、ファンドの価格(基準価額)が決まるのが一日に一回です。それに対してETFは、金融商品取引所に上場しており、日々取引されていることから、株式と同じくリアルタイムでの売買が楽しめます。

ETFは、数千〜数万円程度の資金があれば購入が可能です。

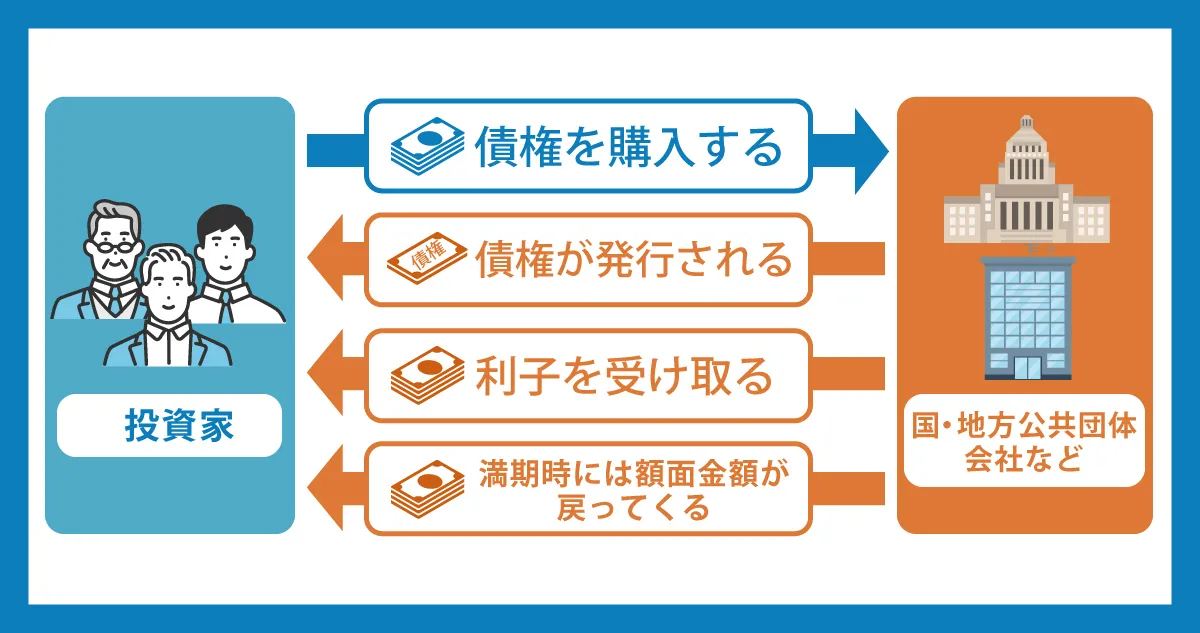

債券投資

債券は、国や地方公共団体、企業などが投資家からお金を借りるときに発行する借用証書のことです。

債券は、国や地方公共団体、企業などが投資家からお金を借りるときに発行する借用証書のことです。

債券を保有しているあいだは、発行元から定期的に利子を受け取ることができます。また、満期(償還日)を迎えたときは、額面金額が返済される仕組みです。

ただし満期前に発行元の財政状態の悪化や倒産などで、元本の返済および利子の受け取りができなくなる可能性もあるため、債券の投資先は慎重に行いましょう。

国が発行する「個人向け国債」であれば、1万円から購入できます。一方で企業が発行する普通社債(事業債)は、10万円や100万円単位などでの購入となるため、より多くの資金が必要です。

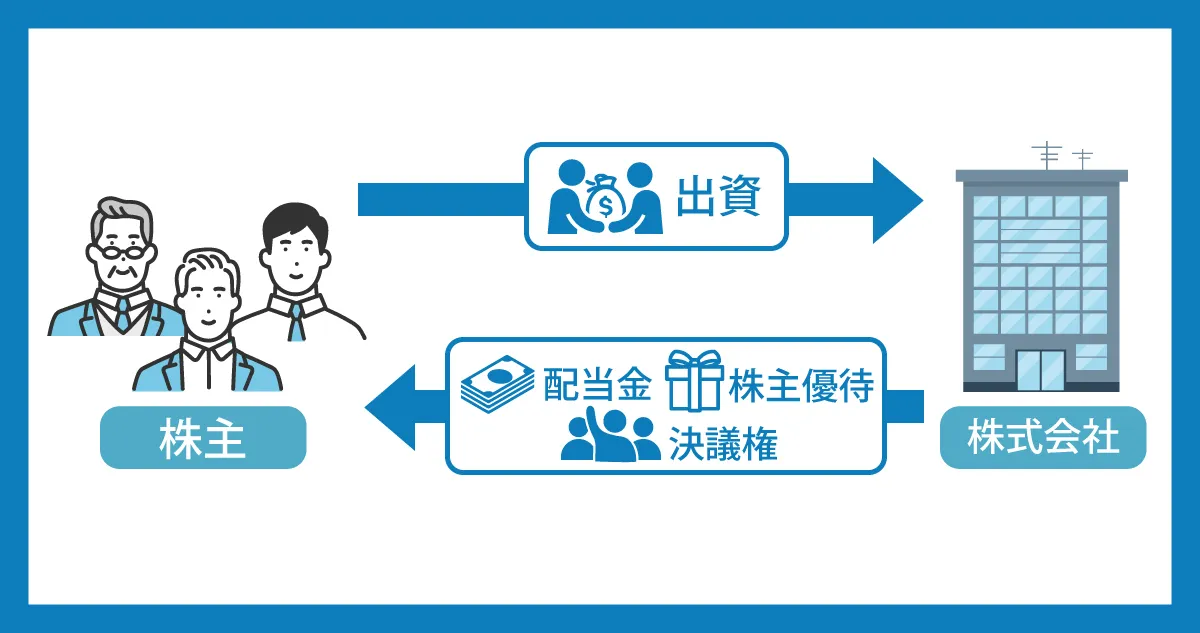

株式投資

株式は、企業が資金を調達するときに発行する有価証券です。購入後に株価が上昇すると、売却して利益を得られます。また、配当金や株主優待を受け取れることがあるのも株式投資の魅力でしょう。

株式は、企業が資金を調達するときに発行する有価証券です。購入後に株価が上昇すると、売却して利益を得られます。また、配当金や株主優待を受け取れることがあるのも株式投資の魅力でしょう。

国内株式は100株を1単元とし、単元ごとの取引となります。最低投資金額は銘柄によって大きく異なり、数万円から投資できるものもあれば、数百万円の資金がなければ投資できないものもあります。

まとまった資金が必要になることもある国内株式ですが、証券会社によっては1単元に満たない数の株式(単元未満株)の購入が可能です。単元未満株に投資できる証券会社であれば、数百円や数千円で株式投資を始められます。

米国株式については、国内株式とは異なり1株からの取引ができます。銘柄にもよりますが、多くは数万〜十数万円ほどの資金があれば投資が可能です。

ただし、株式投資は市場の変動リスクを伴うため、投資にあたっては十分なリスク管理が必要といえます。

資産運用を始めるときに活用したい制度

株式や投資信託などの運用で得た利益には、通常20.315%の税金がかかります。そこで利用を検討したいのが「NISA」や「iDeCo」といった金融商品から得られる利益が非課税となる制度です。

株式や投資信託などの運用で得た利益には、通常20.315%の税金がかかります。そこで利用を検討したいのが「NISA」や「iDeCo」といった金融商品から得られる利益が非課税となる制度です。

つみたてNISA(つみたて投資枠)なら100円から

つみたてNISA(つみたて投資枠)は長期・分散・積立投資を支援する制度です。NISA(ニーサ)とは、株式や投資信託の配当金や分配金、値上がりで得られた売却益が非課税になる国の制度です。

2023年までの制度では、つみたてNISAと一般NISAの2種類があり、2つの枠での併用はできませんでした。しかし2024年1月から開始した新NISAでは、つみたて投資枠と成長投資枠が設けられ、併用が可能となりました。これにより、投資できる金額が大幅に増加したといえるでしょう。

つみたてNISAは、20年間の非課税期間を提供し、年間40万円の非課税投資枠で、最大800万円までの運用が可能でした。年間40万円の投資枠を月々に換算すると約3万3,000円になるため、非課税投資枠が少ないと感じていた人もいるかもしれません。

しかし新NISAの開始に伴い、つみたてNISAはつみたて投資枠へと変更され、非課税期間が無期限化となりました。これにより生涯を通して非課税で資産運用が可能になります。さらにつみたて投資枠は年間120万円の非課税投資枠が設けられ、成長投資枠の年間240万円と併用することで、最大で年間360万円の投資が非課税になります。

また非課税保有限度額は、つみたて投資枠と成長投資枠を併用することで1,800万円まで非課税で運用が可能です。

つみたてNISAと同様につみたて投資枠で選択できる商品は、金融庁が定める一定の基準をクリアした投資信託です。販売時の手数料が0円であり、商品を保有しているあいだの費用(信託報酬)も一定金額以下である低コストの商品が対象であるため、投資の初心者でも選びやすいといえます。

証券会社によっては、つみたてNISA(つみたて投資枠)の対象となっている商品を100円から購入できるため、少額から資産運用を始めることが可能です。

資産運用を始めたいと考えているものの、何に投資をすればわからない人は、つみたてNISA(つみたて投資枠)の口座を開設し対象となっている商品を購入するのも方法の1つです。

つみたてNISA(つみたて投資枠)は1人1口座しか開設できません。口座を開設する金融機関は、1年に1回のみ変更できます。つみたてNISA(つみたて投資枠)の対象商品の取り扱いは証券会社によって異なるため、ラインナップを確認した上で口座の開設先を選びましょう。

iDeCoなら5,000円から

iDeCoとは、個人型確定拠出年金のことです。毎月一定額の掛金を投資信託や保険などで運用し、自分自身で老後の年金を準備していく制度です。

iDeCoの掛金は、5,000円から1,000円単位で決めます。掛金の上限額は、国民年金保険の第1〜第3号被保険者で異なります。

iDeCoは、運用益や利息が非課税となるだけでなく、掛金の全額が所得控除の対象です。1年間で支払った掛金と同じ金額が所得から差し引かれたうえで、所得税や住民税が計算されるため、節税効果が期待できます。

ただし、iDeCoで積み立てた資産は原則として60歳になるまで引き出せません。

そのため、老後資金を準備する手段としては有効である一方、教育資金や住宅購入資金などの準備には向かないといえます。

毎月1万円を積み立てるといくらになるのかシミュレーション

ここで、毎月1万円を積み立てると、どれほどの運用成果が期待できるのかをみていきましょう。シミュレーションの結果は、以下の通りです。

ここで、毎月1万円を積み立てると、どれほどの運用成果が期待できるのかをみていきましょう。シミュレーションの結果は、以下の通りです。

| 想定利回り | 積立期間 | 最終積立金額 |

|---|---|---|

| 年3% | 20年 | 3,283.020円(元本240万円+運用収益88.3万円) |

| 年3% | 30年 | 5,827,369円(元本360万円+運用収益222.7万円) |

| 年5% | 20年 | 4,110,337円(元本240万円+運用収益171.0万円) |

| 年5% | 30年 | 8,322,586円(元本360万円+運用収益472.3万円) |

※本シミュレーションでは税金や手数料を考慮していないため、実際とは異なる場合があります。

毎月1万円を積み立てて、年3%の利回りで運用できれば20年間で約328万円、30年間で約583万円の資金を準備できます。年5%で運用できると、20年間で約411万円、30年間で約832万円とさらに大きく増やせます。

積立金額が毎月1万円でも、時間をかけて運用することで多くの資金を準備できるのは「複利効果」が働くためです。複利効果は、運用で得られた収益を再び投資することで、利息が利息を生み雪だるま式に資産が増えていく効果です。

では、積立額が毎月3万円であった場合、最終積立金額はいくらになるのでしょうか。シミュレーション結果は、以下の通りです。

| 想定利回り | 積立期間 | 最終積立金額 |

|---|---|---|

| 年3% | 20年 | 9,849,060円(元本720万円+運用収益264.9万円) |

| 年3% | 30年 | 17,482,107円(元本1,080万円+運用収益668.2万円) |

| 年5% | 20年 | 12,331,010円(元本720万円+運用収益513.1万円) |

| 年5% | 30年 | 24,967,759円(元本1,080万円+運用収益1,416.8万円) |

※本シミュレーションでは税金や手数料を考慮していないため、実際とは異なる場合があります。

毎月3万円を積み立てられると、想定利回り3%、積立期間20年であっても1,000万円近くの資金を準備できます。

30年間にわたって積み立てることができれば、元本だけで1,000万円を超えます。想定利回りが年5%であれば、約2,500万円の資産を築くことが可能です。

少額からでも資産運用を始めるべき理由

たとえ毎月1万円の積立であっても、20年や30年など長期にわたって運用できると多額の資金を準備できます。

たとえ毎月1万円の積立であっても、20年や30年など長期にわたって運用できると多額の資金を準備できます。

老後生活や子供の教育など、生きていくうえではまとまった金額の資金が必要となるのが一般的です。預貯金口座にお金を預けているだけでは、お金は増えていかないため、少額からでも良いので早めに資産運用を始めることをおすすめします。

ライフイベントにはまとまった資金が必要

人生では、結婚や出産、子供の進学、マイホームの購入、老後生活など、お金がかかるさまざまなライフイベントが発生します。ライフイベントが発生したときに資金が不足しないように、準備しておくことが大切です。

2019年には「老後生活を迎えるまでに、自助努力で2,000万円の資金を準備する必要がある」とも受け取れる金融庁の報告書が話題になりました。

ただし老後生活を送るために、すべての人が2,000万円の資金が必須なわけではありません。とはいえ、少子高齢化の進展により年金の受給額は減る可能性があるといわれるなか、ゆとりのある老後生活を送るためには、まとまった老後資金を準備することは重要でしょう。

老後資金とともに多額であるといわれているのが、子供の教育資金です。日本政策金融公庫の調査によると、国公立大学への進学費用は平均で約481万円です。私立大学の進学費用の平均は文系が約690万円、理系が約822万円とさらに高額となっています。

※参考:日本政策金融公庫「教育費に関する調査結果(2021年12月20日発表)」

教育資金のすべてを金融商品への投資で準備すると、子供が進学するときに損失が発生していることがあります。

また、積立期間が短いと損失が発生しやすいです。子供の大学進学まで15年ほどの期間があるのなら、預貯金をはじめとした元本保証があるものと投資を組み合わせて資金を準備するのも選択肢の一つです。

お金を預けるだけではあまり増えていかない

2023年11月現在の日本では、低金利の影響により預貯金口座にお金を預けていても、あまり利息が付かず増えていきません。

ひと昔前は預けているだけで数%の利息が付いていましたが、現在ではメガバンクの定期預金口座の利率でさえ年0.002%となっています。例えば100万円を定期預金に1年間預けたとしても、得られる利息はわずか20円となり、税引き後の実質利息は16円です。このように預貯金では資産を増やすことが難しくなっているといえるでしょう。その点、投資信託といった金融商品に投資をし、年3%や年5%の利回りで運用できれば多くの運用収益が期待できます。

投資にはリスクがあり元本保証されない場合もあることを理解したうえで、資産運用することを検討する価値はあるといえます。預貯金のみに依存すると資産の実質的な増加が見込めない現在、将来的にライフイベントが発生したときの資金を準備するためには、貯蓄だけでなく投資を含めた資産運用を考えることが大切です。

まとめ

資産運用にまとまった資金は必須ではなく、商品によっては数百円や数千円など少額から投資が可能です。たとえ運用資金が少額であっても、時間をかけてコツコツと積み立てることで将来的には大きな資産を築ける可能性があります。

資産運用にまとまった資金は必須ではなく、商品によっては数百円や数千円など少額から投資が可能です。たとえ運用資金が少額であっても、時間をかけてコツコツと積み立てることで将来的には大きな資産を築ける可能性があります。

投資にはリスクがあるため、運用に利益を得られることもあれば損失を負うこともあります。そのため資産運用は必ず余剰資金で行い、たとえ損失が発生しても日ごろの生活費や生活防衛資金まで減ってしまわないようにしましょう。

老後資金や子供の教育資金、マイホームの購入資金などを準備したいと考えている方は、無理のない範囲で少しずつ資産運用を始めてはいかがでしょうか。

保険コンパスなら、何度でも相談無料です!

保険コンパスなら、何度でも相談無料です!

ネット予約 電話予約LINE予約監修者プロフィール 宮里 恵(M・Mプランニング)

宮里 恵(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。

≫この監修者の他の記事はこちら

夫婦の老後資金は持ち家の有無で違う!老後資金の考え方

教育資金はいくら必要?必要資金の目安やおすすめの貯め方を解説

すぐに始められる!サラリーマンが実践できる節税対策を紹介

40代から始める老後資金の貯め方4つ!目標額の決め方やポイントも解説

初心者でも始めやすい資産運用7種類!基本と運用のポイント

2022年に値上がりしたものと2023年の傾向|今からできるインフレ対策…

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。資産運用はいくらから始められる?商品の最低投資額や予算の決め方を解説 COMPASS TIMES