プロ直伝!資金100万円でも株式投資で利益を出せる2つの方法

プロ直伝!資金100万円でも株式投資で利益を出せる2つの方法

0 最低投資金額

優待権利確定月

100万円で株式投資を始めてみたいがどのように株式投資を行えば良いか分からない方に向けて、7年以上株式投資を行ってきた私の経験から「100万円で株式投資を行い利益を出すために最もおすすめの方法」を解説していきます。

100万円で株式投資を始めてみたいがどのように株式投資を行えば良いか分からない方に向けて、7年以上株式投資を行ってきた私の経験から「100万円で株式投資を行い利益を出すために最もおすすめの方法」を解説していきます。 小林 俊司資産運用コンサルタント・商品開発部運営課

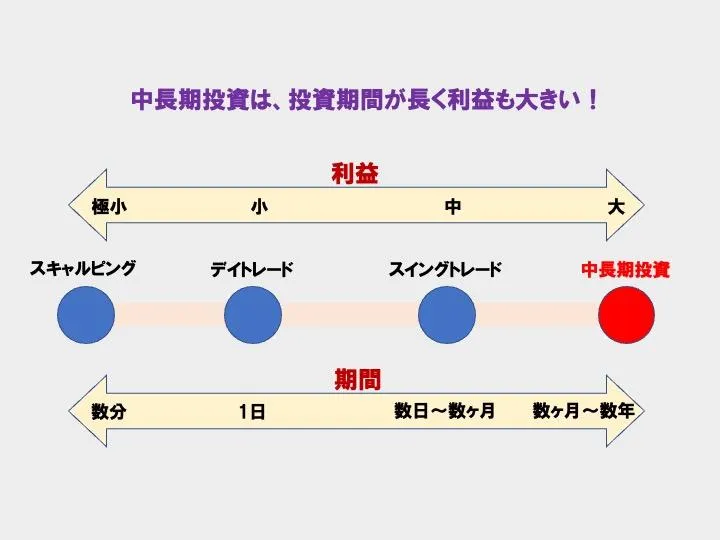

株式投資にはさまざまな投資法があります。主に、以下の4つです

・中長期投資・スイングトレード・デイトレード・スキャルピング株主優待目的や、高配当株狙いの投資法もありますが、これらは大きく利益を得るための手法ではありません。 本記事は「株初心者で、100万円から株を始めて効率よく利益を上げたい」という方向けに書いていきますので、株主優待狙いの投資や高配当投資についての解説は除外します。

上記4つの手法から資金100万円で株式投資を始める場合、

私は「中長期投資」と「スイングトレード」という2つの投資法をオススメします。

なぜなら、この2つの投資法は

・難易度が低い・会社員でも行いやすい・100万円からの投資でも比較的大きな利益を出せるという特徴があるからです。

まず、それぞれの特徴を比較しながらご紹介します。

デイトレードとスキャルピングは日中の消費時間が必要です。 ギャンブル性も高いため難易度が難しい投資法になります。

対して、 中長期投資とスイングトレードは 利益が出しやすく、投資に費やす日中の消費時間も少なくてすみます。

難易度が低く、100万円で株式投資を始めるにあたって初心者の方にオススメの投資法です。 本記事では、皆さんが100万円で株式投資を実践し、利益を出せるように「中長期投資」と「スイングトレード」の2つを解説していきます。

1-1. おすすめの方法①中長期投資

【中長期投資の特徴】

買った株式を数ヶ月から数年の間保有し続け、株価が2倍〜3倍といった大きな値上がりを狙った投資手法です。

【中長期投資のメリット】

1回の取引で大きな利益をあげることができます。

長期間の保有を前提としているため、日中に株価の上下を監視する必要が無く、平日の昼間にお仕事がある会社員の方でも不利になりません。

【中長期投資のデメリット】

長期間株式を保有するため、その期間、資金を他の投資に回すことができません。

株価が上がらない株式を買った場合は機会損失となります。

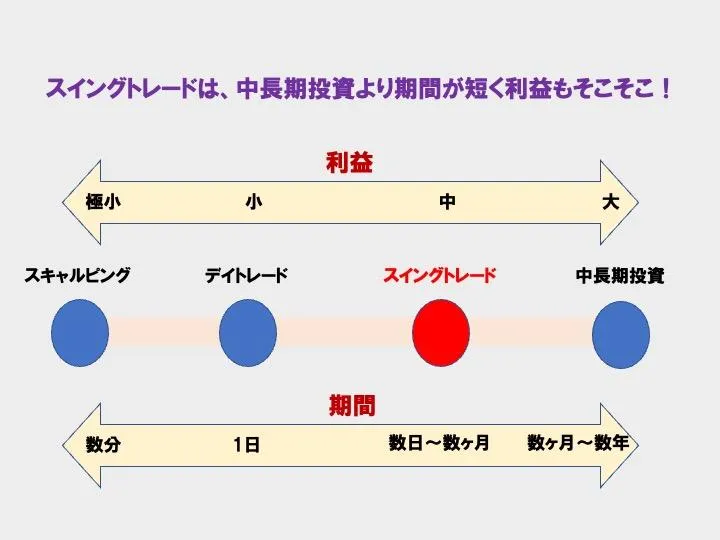

1-2. おススメの方法②スイングトレード

【スイングトレードの特徴】

買った株式を数日〜数カ月間保有し、株価が上がったところで売却する投資手法です。

中長期投資と比較すると狙える利益は少ないですが、その分早く投資成果が出ます。

【スイングトレードのメリット】

中長期投資と比較すると株式の保有期間が短いので、資金効率が良いです。

中長期投資と同じく、日中に株価を常に監視しておく必要が無く、お仕事をしている会社員の方におすすめです。

しかし、中長期投資と比較すると投資を終わらせる期間が早いため、1日1回は株価を確認しておくと良いでしょう。

【スイングトレードのデメリット】

少ない利益を何回も積み重ねて資産を増やしていくため、中長期投資と比較すると1回の利益が小さいです。

あなたに向いているのはどっち?最適な100万円での株の投資方法が見分けられる比較表

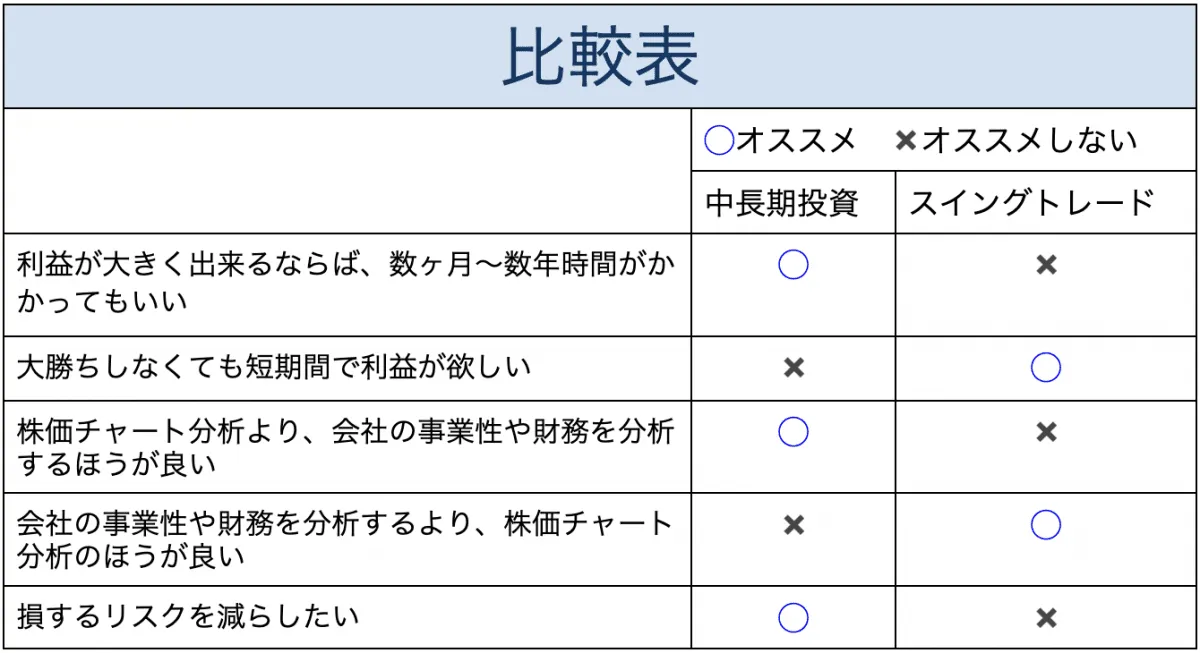

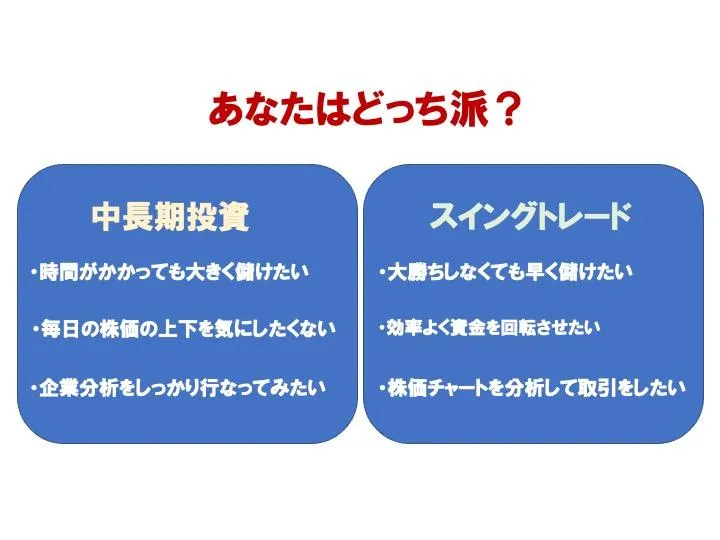

100万円の資金で始める株式投資のおすすめの方法として紹介した「中長期投資」と「スイングトレード」ですが、自分にはどちらが向いているの?という疑問が出てきますよね。

そこで、どちらの投資法があなたに合っているのかが分かる比較表をご用意しました。

いかがでしたでしょうか。 あなたに合った投資法はどちらでしたか?

まずは感覚的にしっくりきた方から始めてみてくださいね。

投資方法に正解はない

実は、投資方法に「必ずこれ」といった正解は存在しません。 というのも、人それぞれ株式投資に使える時間は違うのはもちろんですし、性格的な面での向き不向きも関係してくるからです。

結局のところ、実際に株式投資を始めて、実践していく中でしか自分に合った投資方法を見つける術はありません。 よって、最初はどちらか向いていると感じた投資手法を試してみることが先決です。

また、人によっては、どちらか一方だけではなく、投資する銘柄にあわせて中長期投資とスイングトレードの両方の時間軸を使い分ける、という戦略を取る人もいます。

特に初心者の頃は、デイトレードやスキャルピングのような超短期的利益を狙わない限り、投資手法については、あまりこだわりすぎなくてもいいと思います。 (自戒の念をこめて)

投資の正解に迷ったら私たち投資のプロの見解から2つの方法を紹介しましたが、投資初心者の多くの人がぶつかる壁が「投資の正解がわからない」ことです。

何を選ぶのが自分にとってベストかわからない・・・ そんな方におすすめしたいのが、オンラインで無料視聴できる「GFSの無料特別講座」です。

投資の疑問や不安をいつもネットで検索しているという方は、この講座を1回見ていただくだけで投資の判断軸を身につけることができます。

投資の正解がわかる無料講座を見てみるさて次の章では、「中長期投資」と「スイングトレード」それぞれで利益を出す方法をご紹介していきます。

株で儲かる人の2つの特徴

3-1. マイルールを持っている

未来の株価を的確に当てることは誰にもできません。 ではなぜ株式投資で稼ぐことができる人とできない人に分かれるのか、その違いは、株式投資の「マイルール」を持っているか否か、がポイントです。

未来は予想できませんが、株式投資はギャンブルではありません。 しかし、マイルールが無く場当たり的な取引を行なってしまってはギャンブルと同じです。

感情に流されずにマイルールを貫徹し、取引に一貫性を持たせることが株式投資で利益を積み上げていく上で大切です。

マイルールはご自身で自由に決めるものですが、

具体例を出すと

・利益確定や損切りの水準を守る ・上述したファンダメンタルズチェック表の項目が全て当てはまるものにのみ投資をする。 ・気分が良い時やお酒を飲んだ時は投資を控える ・負けてしまったからといってムキになって取り返そうとしない ・他人のおすすめする銘柄をそのまま何の分析もせずに買わない 損切りとは・・・ 自身がルールで売ると決めた水準まで株価が下がった時、それ以上の損失を防ぐため株式を見切って売却すること。

3-2. 利大損小を徹底できる

利大損小とは「利益を大きく、損失を小さく」という意味です。 株式投資において100戦100勝ということはどんなプロでもありえません。

勝てる時に大きな利益を、負ける時には少ない損失で抑え、取引を積み重ねればたとえ勝率が5割であってもトータルでは勝ち越すことができます。

株式投資で利益を挙げている人は全員、利大損小の取引を順守している人です。 損小を行うためには「損切り」が大変重要です。

オススメの損切り水準は

・中長期投資ではマイナス10%〜マイナス15% ・スイングトレードではマイナス5% です。

例)100万円を投資したならば、以下のような状態になってしまった時点で損切りを行いましょう。 ・中長期投資では90万円〜85万円 ・スイングトレードでは95万円

また、株価が下がっている株を持ち続けていると、別のもっと良い投資対象に出会った時に投資するお金が無いという事態になってしまいます。 損失を受け入れるのは心が痛いですが、もっと大きな利益を得るための必要経費と考えましょう。損切りは、株式投資で利益を出していくためには必ず必要です。

【投資法別】100万円の株式投資で利益を出している人が行っているポイント

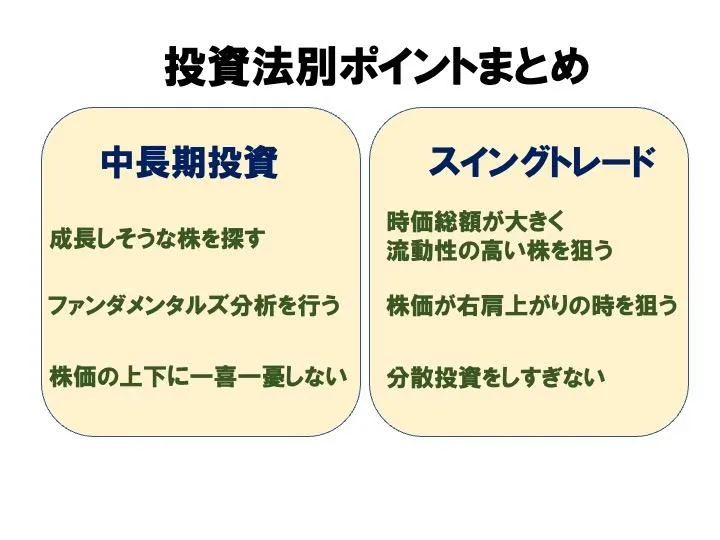

この章では中長期投資とスイングトレードの2つの投資手法別に100万円の株式投資で利益を出している人が行っているポイントを解説していきます。 結論をまとめると下記の内容になります。

中長期投資の場合

- 成長しそうな株を探す

- ファンダメンタルズ分析を行う

- 株価の上下に一喜一憂しない

スイングトレードの場合

- 時価総額が大きく流動性の高い株を狙う

- 株価が右肩上がりの時を狙う

- 分散投資をしすぎない

それぞれを詳しく解説していきます。

4-1. 中長期投資で利益を出している人がやっていること

【成長しそうな株を探す】

数年で株価2〜3倍になりそうな企業を探します。 株式市場に上場している企業は、約4000社です。 すべてを1つ1つ分析することはできませんので、ある条件で絞り込むことから始めます、 私がオススメする条件は以下3つです。 ・時価総額500億円以下 ・上場して10年以内 ・社長が創業社長であること(役員保有率30%以上)

時価総額とは、その企業の規模を表すもので「株価×発行済株式数」で算出されます。時価総額が1兆円など、大きく成熟した企業がそこから売上をさらに伸ばして株価2倍、3倍にしていくのは容易ではありません。 しかし、まだ若くて成長期にある小さい会社は株価が数年で2倍になることは珍しくはありません。 これまでの経験から、私は「時価総額500億円以下」「上場10年以内」を1つの目安としています。

また、会社を動かすのは社長です。 社長が会社を自分事として捉えて、決定権をもってどんどん成長させていくほうがもちろん成長は早いです。そのため、条件に「社長が創業社長であること」を入れています。

株初心者でも上がりやすい株を見つける10の項目 の記事で、上記のポイントを含めた10項目を紹介していますので、参考にしてみましょう。

また、上述した条件で株を探すと、株価が10倍にも跳ね上がる株、いわゆるテンバガー株になることもあります。 中長期投資では、株価が2倍、3倍になる株式を買うのが狙いですが、時にはそれ以上の利益も狙うことができるのです。

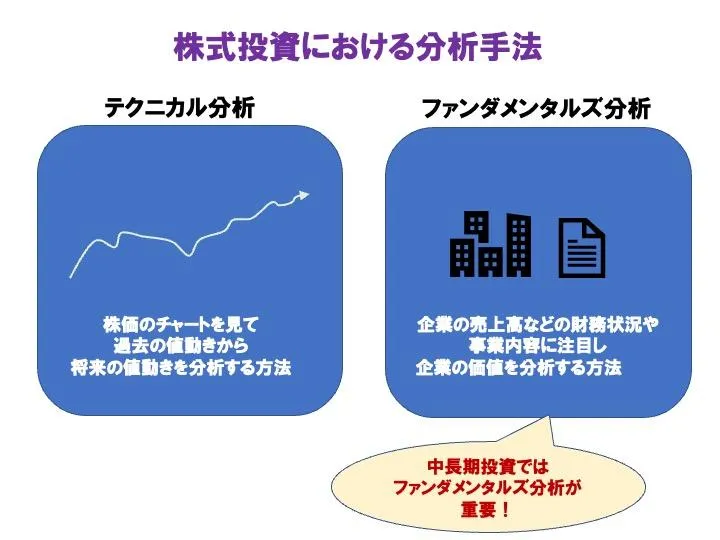

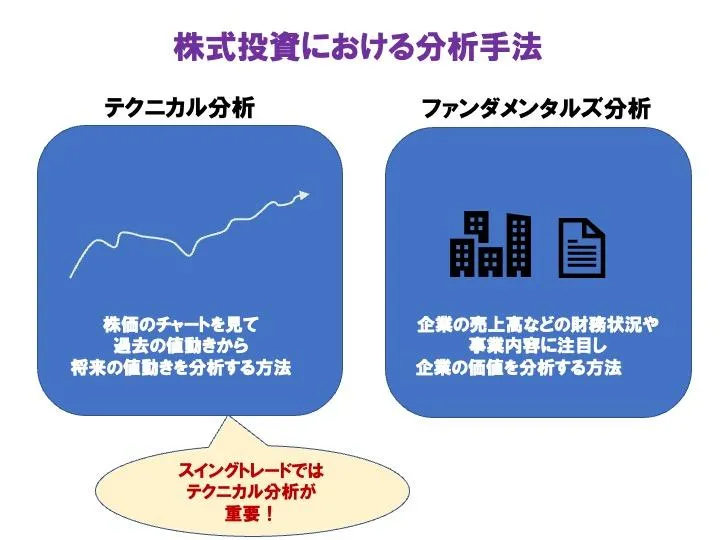

【ファンダメンタルズ分析を行う】

ファンダメンタルズ分析とは、財務状況や業績状況から企業の価値を分析する方法です。 今の株価が割安かどうか?今後の成長が期待できるかどうか?等を分析します。 調べる方法は、四季報や企業が出しているIR情報(決算説明資料や、有価証券報告書など)をみたり、実際にその企業の商品やサービスに触れてみる、口コミを見たり、です。

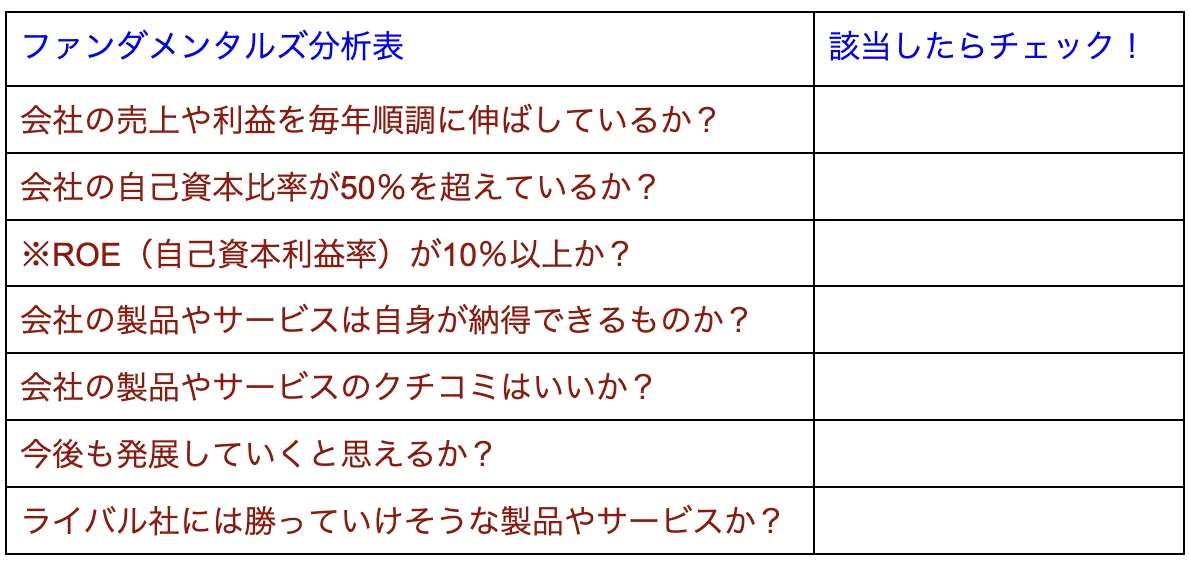

ここでは、具体的にファンダメンタルズ分析を行うためのチェック表をご用意しました。 投資してみたい企業があったら下記の項目に当てはまっているかチェックしましょう。

ROEとは「投資家が投資した金額に対し会社がどれだけ利益をあげられるのか」を表した指標であり、投資家から重要視される指標です。

ファンダメンタルズ分析については、以下の記事でより詳しく解説していますので、さらに勉強したい方は読んでみてください。株のファンダメンタルズ分析とは?必要性や方法をわかりやすく説明

【株価の上下に一喜一憂しない】

中長期投資を行う場合は、2倍3倍といった大きなリターンを狙うことになりますそのようなリターンを待つ間に株価は多少上下します。株価が上がったり下がったりするのはドキドキしますが我慢して保有しましょう。中長期投資では、そのような目先の上下ではなく時間をかけて大きな株価上昇を狙います。

4-2. スイングトレードで利益を出している人がやっていること

【時価総額が大きく流動性の高い株を狙う】

スイングトレードで狙う株のオススメは・時価総額の大きい株・流動性の高い株という条件です。

流動性とは 市場に出回る株式の売買がどれだけ活発におこなわれているかを表すもの。 金融商品の売り買いが成立しやすい状況にあるか否かを判断する指標。

具体的には、TOPIX100の構成銘柄(SBI証券HP参照)の中から選ぶのが良いでしょう。

スイングトレードを行う際は、買いたい時に買える、売りたい時に売れるといった流動性が大切になります。TOPIX100の構成銘柄はいずれも流動性が高く、スイングトレードに向いてる株式が多いです。

【株価が右肩上がりの時を狙う】

スイングトレードは数日〜数ヶ月といった比較的短い期間で株価の波に乗って利益をあげます。株価が順調に右肩上がりになっている場合は積極的に株式を購入しましょう。

下記は、セブン&アイホールディングスの株価チャートです。 (青丸が株式の購入箇所、赤丸が株式の売却箇所) 株価が上昇を始めたタイミングで株式を購入し、見込んでいた利益が取れる価格まできたら売却をします。 スイングトレードでは株価の波に乗ることが大切です。 出来高が少ない銘柄では株価が極端に乱高下し、チャートの形も複雑になりスイングトレードが難しくなります。 上述したTOPIX100の構成銘柄なら出来高が多いため、株価の乱高下の心配が少なくチャートも比較的見やすいため株価の波に乗りやすいです。

スイングトレードでは株価の波に乗ることが大切です。 出来高が少ない銘柄では株価が極端に乱高下し、チャートの形も複雑になりスイングトレードが難しくなります。 上述したTOPIX100の構成銘柄なら出来高が多いため、株価の乱高下の心配が少なくチャートも比較的見やすいため株価の波に乗りやすいです。

出来高とは、株式の売買が成立した株数のことをいいます。株式の人気度を示しており、出来高が多い株式は流動性も高いです。

【分散投資をしすぎない】

スイングトレードは中長期投資と比較すると、比較的少ない利益をコツコツと積み上げていく投資法です。

株式を売買する回数が増えますので、投資対象を増やして分散投資をしすぎると自分の持っている株式の管理が大変になります。

また、投資対象を分散することで1銘柄あたりの利益も少なくなってしまいます。100万円という資金でスイングトレードをスタートする時は多くても3銘柄程度が良いでしょう。

【100万円全額を一気に投資しない】

スイングトレードの場合、初回の取引から手持ちの100万円を全額つぎ込むよりも、2回、3回と分割して買いを入れていくことをおすすめします。

スイングトレードの場合、テクニカル分析を行い、確かな根拠がある時に買いを入れるわけですが、たとえどれだけその根拠が確かなものであっても、100%上がるとは誰にも断言できません。

読みが外れて下がることも当然あります。 資金を全額入れていれば、読みが当たった時のリターン(利益)も大きくなる代わりに、外れた時のリスク(損失)も高くなってしまいます。

あらかじめ資金を分割して、複数回に分けて買いを入れていくことで、読みが外れた時のリスクを下げることができます。 さらに、読みが当たって株価が上昇した場合、ある程度上昇した後に一時的に株価が下がるタイミングがやってきます。

※株価が一直線に上昇することは極めて稀なケースです。 基本的には一定期間上昇した後、利益確定しようとする人が出始めるので、株価が一時的に下がる局面が訪れます。

その時に、100万円のうち半分か3分の1程度資金を残しておけば、上昇見込みの高い株を買い増すことができる、というわけです。

もし最初から100万円を全額つぎ込んでしまうと、「上がるかor下がるか」のギャンブル的な要素が強くなってしまいます。

100万円を分割して段階的に買いを入れることで、株式投資のギャンブル的な要素をある程度回避できるので、ぜひ参考にしてみてくださいね。 (もちろん、初心者の方はテクニカル分析の勉強をすることも忘れずに!)

【利益を欲張りすぎない】

特にスイングトレードの場合、利益を欲張りすぎないことも大切になってきます。

いくら上昇トレンドが強いからといって、永遠に上昇するわけではありません。 どこかのタイミングで上昇の勢いが弱まり、いずれは下落局面に差し掛かります。

この時に、「まだ上がる」と思い込んで利益の確定を先延ばしにしていると、みるみる下がってきて利益が半減してしまった、なんてことも起こり得ます。

これを防ぐ方法として、一般的に推奨されているのは、テクニカル分析でエントリーするタイミングを決める際に、あらかじめ損切りと利確の位置も決めておくことです。

事前に取るべき行動を決めておくことで、いざその位置に株価が到達した時に迷わず決済することができます。

繰り返しになりますが、スイングトレードはテクニカル分析を中心とした取引となるため、タイミングが命です。 せっかくの利益のチャンスを逃さないようにしましょう。

筆者が経験した株の失敗談3つ

株式投資の経験が7年以上ある私でも最初の頃は勉強しなかったために様々な失敗を経験しました。株式投資で失敗しないためには勉強は不可欠だということを私自身も痛感しております。ここでは勉強を怠ったために私が実際にしてしまった失敗を参考までに記載します。

5-1. 損切りができない

買った株の株価が下がっても、いつか上がるだろうと思いずっと株式を持ち続けていたことがあります。 結局、株価はその後も下がり続け私は大きく投資資金を失ってしまいました。 勉強することによってどこで損切りが必要なのかが分かり今では適切な損切りを行えるようになりました。

5-2. 株価の上下にうろたえる

自信を持って株を購入しましたが、株価が少し下がっただけで怖くなりすぐに売ってしまうという経験を何度もしました。結局その株は上昇してしまい私は取れたはずの利益を逃したことが多々あります。

株式を保有している間は多少なりとも株価が上下しますが、知識が無ければ株価の上下に不安を覚えてしまうでしょう。株式投資の知識をつけ自分の戦略に自信を持つことで、不安は小さくなっていきます。

5-3. 企業の業績をチェックしない

株を始めた当初、財務分析がよく分からず企業の業績をチェックするのが面倒だった私は、自分の感覚だけで株を買うということをしていました。当然結果が出るわけもなく株価が上がらない株式ばかりを購入していました。

企業業績をどのようにチェックするのかを学んだことで投資すべき企業とそうでない企業の見定めができるようになり成果がでるようになりました。

私たちの運営する投資スクールGFSの生徒さんでも、株で失敗を経験してから投資スタイルを見直して利益を出せるようになった方は多く見受けられます。

勉強をしてから、投資判断に根拠と自信をもてるようになったYさん(40代・男性)GFSに入学する前から投資経験があったYさんにお話を聞きました。

「独自での方法では何が正しいのか、間違えているのかが判断できないと思い、GFSの門を叩きました」

「講師陣が提供しているチャートの分析ツールを利用しています。まだまだ勉強中ですが、根拠を持って売買できるようになったのは大きいです」

>> インタビュー全文はこちらで読めますGFSを活用して投資判断に 根拠・自信をもてるようになった 40代男性

株式投資で利益を出すには勉強が必要

5章で解説した失敗は株式投資を始めたばかりの方であればよく当てはまる失敗だと思います。 失敗をなるべく減らし株式投資で成功するためにはとにかく勉強が必要です。 勉強する方法は色々ありますが、株式投資に精通したセミナーに参加するのもひとつの手です。

そこでおすすめのセミナーとして私たちグローバルファイナンシャルスクール(GFS)が無料公開している「投資の達人になる投資講座」をご紹介します。 「投資の達人になる投資講座」に参加することで下記のような内容を学ぶことができます。

- 100万円でも勝率の高い株式投資手法

- 実績あるプロの株式投資家の考え方や戦略

- 株式投資の失敗を減らす立ちまわり方

上記はほんの1例ですが、他にも株式投資に役立つ知識が数多く学べます。株式投資で成功するには株の本質を学ぶことが一番の近道です。正しい知識を身につけ、株式投資でしっかりと利益を出していくために、ぜひご視聴ください。

無料で講座を視聴する

無料で講座を視聴する

まとめ

いかがでしたでしょうか。 お給料だけでは資産を増やしていくことは中々難しいですが、株式投資を習得しきちんと利益を積み重ねていけるようになれば、あなたがお金持ちになる強い武器になります。

資金100万円で株式投資を始めるならば、中長期投資とスイングトレードがおすすめです。 改めて各投資法のポイントを下記にまとめておきます。

100万円は決して安い金額ではありません。本記事で解説したポイントを守り、継続的な勉強で正しい知識を身に付けていけばきっと利益が出せるようになるはずです。今より資産を増やすためにぜひ勇気を出して株式投資を始めてみてください。

大学時代、投資に興味を持ち、アルバイトで貯めたお金で少額から株式投資を始めたのが私の投資の始まりです。当時は、買った銘柄の株価の上下にドキドキしていた覚えがあります。 実践を重視し独学でスタートしたため様々な失敗経験もありますが 長く相場に居続けたことやグローバルファイナンシャルスクール(GFS)での学びを基に 現在は資産を増やせるようになりました。 これから株や投資を始めたいが「何をしたらいいか分からない、怖い」という人にコツやマインドを伝え、最短距離で利益をだせるようになってほしいと思っております。 保有資格:プライマリー・プライベートバンカー

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 東京都出身。グロービス経営大学院修了(MBA/経営学修士)。日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)がある。趣味は、国内旅行、温泉、グルメ。

初心者が100万円で投資するなら投資信託がベスト?あなたに最適な方法を紹介

-

2022.07.21

-

投資信託

-

誰でも実践できる!100万円で始めるオススメ投資手法3選

-

2022.05.31

-

資産形成

-

2022.07.21

-

投資信託

-

2022.05.31

-

資産形成

-

Feedly

-

GFSスクール紹介

-

GFS生徒さん事例

-

不動産投資

-

投資の基礎

-

投資信託

-

株式投資

-

資産形成

【投資の勉強】初心者はこれだけでOK!効率的な勉強法を全公開

FAQでよくわかる!投資初心者のための【投資のやり方】完全ガイド

株初心者でも大丈夫!よくある失敗ケースから学ぶ【株で成果を出すための方法】

貯金1000万超えたら知らないと損!大事なお金を守って増やす5つの方法

-

2022.01.09

-

投資の基礎

-

貯金1億円は普通の会社員でも実現できる?年代別達成シミュレーション

-

2022.09.26

-

資産形成

-

【投資の本10選】数ある中から本当に役に立つものだけを厳選!

-

2023.06.02

-

投資の基礎

-

2022.01.09

-

投資の基礎

-

2022.09.26

-

資産形成

-

2023.06.02

-

投資の基礎

【株の情報収集】投資家たちは何をどこで見る?正しい収集方法は?

-

2024.06.01

-

株式投資

-

お金が貯まらない理由と対策|節約術から収入アップ方法まで徹底解説

-

2024.05.31

-

資産形成

-

使わないお金をそのままにしていると実は損!初心者におすすめの使い道も紹介

-

2024.05.30

-

資産形成

-

2024.06.01

-

株式投資

-

2024.05.31

-

資産形成

-

2024.05.30

-

資産形成

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。プロ直伝!資金100万円でも株式投資で利益を出せる2つの方法