資産運用はいくらからできる?初心者が始めやすい6種類、最低投資額や運用のコツも解説 コラム IOSマネーセミナー

資産運用はいくらからできる?初心者が始めやすい6種類、最低投資額や運用のコツも解説 コラム IOSマネーセミナー

0 最低投資金額

優待権利確定月

資産運用はいくらからできる?初心者が始めやすい6種類、最低投資額や運用のコツも解説 コラム IOSマネーセミナー

資産運用に興味があるものの、どの程度の資金があれば始められるかわからないという人も多いでしょう。実際のところ、資産運用は1円で始められる場合もあり、少額からでも可能です。

この記事では、そもそも資産運用とは何か示したうえで、資産運用の種類を解説します。初心者が資産運用で失敗しないためのコツも解説しているため、ぜひ参考にしてください。

目次-閉じる5. 資産形成とは? 6. 資産運用はいくらから始められる? 7. 初心者でも始めやすい資産運用【6種類】メリット・最低投資額は? 8. 資産運用を始める必要性・メリットは? 9. 資産運用を始めるにあたって知っておきたいこと 10. 初心者でも失敗しないための資産運用方法は? 11. まとめ

資産運用とは?

資産運用とは、金融商品などに投資して資産を増やす方法です。資産運用の種類によって、リターンやリスクはそれぞれ異なります。種類ごとの特徴を理解したうえで、自分にあう方法を選ぶことが重要です。

資産運用の種類

主な資産運用の種類としては、以下のものがあります。

・円預金

・外貨預金

・保険

・株式

・投資信託

・債権

・iDeCo

・つみたてNISA

・不動産

・不動産投資信託

・FX

資産運用はいくらから始められる?

資産運用は1円からでもチャレンジできます。定期預金も資産運用の一種であり、少額でも資産の積み立てができるからです。また、いわゆるスマホ投資なら、1円単位や100円単位の投資もできます。投資する金額が少ないと得られる利益も少ないものの、資産運用の勉強になります。

初心者でも始めやすい資産運用【6種類】メリット・最低投資額は?

初心者はどのような資産運用から始めればいいのでしょうか。ここでは、おすすめの6種類の方法について解説します。

投資信託

投資信託とは、株式や債権などの運用をプロのファンドマネージャーに委託できる金融商品です。投資に関する専門知識がなくても、さまざまな種類の金融商品に投資できます。ただし、元本保証はないため、リスクを考慮して選ぶ必要があります。

投資信託のメリット

投資信託の商品にはさまざまな株式や債権が含まれており、資産運用におけるリスクの分散が可能です。選択肢の幅も広く、さまざまな投資ができます。売買の判断はプロのファンドマネージャーが行うため、難しい局面においても適切に運用できて安心です。

投資信託はいくらから始められる?

投資信託は1万円程度から購入できる商品が多く、商品によっては100円からでも購入可能です。投資信託によって最低限必要な金額は異なります。ただし、ヘッジファンドの場合は数百万円から数千万円の資金が必要です。

株式投資

株式投資とは、企業が発行した株式を購入する資産運用の方法です。企業は、資金を調達するために株式を発行しています。株式を保有している人は、配当金や株主優待の受け取りが可能です。株式が値上がりしたときに売却すれば、購入金額との差額の利益を得られる場合もあります。

株式投資のメリット

株式投資はまとまった資金が必要なイメージもありますが、なかには少額で株式を購入できる企業もあります。少額の投資でも株主優待を受けられる場合もあるため、初心者にも人気があります。株式を発行している企業はたくさんあり、選択肢の幅が広いこともメリットです。

株式投資はいくらから始められる?

株式投資を始める際に必要な金額の目安は10万円程度です。株の1単元は100株であり、基本的には100株単位で購入します。

ただし、なかには単元未満株を販売している証券会社も存在します。たとえば、10株単位で購入できる株式ミニ投資なら、1万円程度から購入可能です。

債券投資

債権投資とは、企業や国が発行している債権を購入する資産運用の方法です。債権を購入すると、企業や国にお金を貸したことになります。債権の発行元によって最低投資額や利息は大きく異なるため、よく比較したうえで選ぶ必要があります。

債券投資のメリット

安定的な利息を得られるため、リスクを最小限に抑えて運用したい人には特におすすめです。株式投資に比べて元本割れのリスクが低く、資産を減らさずに手堅い運用ができます。少額から投資できる点も初心者向きである理由のひとつです。

債券投資はいくらから始められる?

債権投資のうち、個人向け国債であれば1万円から購入可能です。社債を選ぶ場合は、10万円単位や100万円単位の購入が基本になります。債権の発行元の信用度や利息も考慮し、無理なく購入できる金額の債権を選んで運用してみましょう。

iDeCo(個人型確定拠出年金)

iDeCoとは個人型確定拠出年金のことであり、老後に必要な資金を蓄えるための制度です。公的年金に加入している20歳以上60歳未満の人なら、誰でもiDeCoを始められます。投資信託などの金融商品を自分で選んで運用できるため、将来に向けて資産を蓄えられます。

iDeCoのメリット

iDeCoに加入すれば、将来のお金の不安に備えられます。老後の生活を公的年金だけでまかなうのは難しいといわれていますが、iDeCoで資産運用すれば不足分を補填できる可能性があります。また、iDeCoは税制面の優遇を受けられる点もメリットです。

iDeCoはいくらから始められる?

iDeCoは月額5,000円から始められます。1,000円単位で掛金を増やせるため、収入や家計の状況に応じた運用が可能です。掛金はiDeCoを始めた後でも変更できます。ただし、掛金の上限は職業などによって異なっています。

つみたてNISA(少額投資非課税制度)

つみたてNISAとは、非課税で少額の投資ができる制度です。年間40万円までの投資が対象となり、そこで得られた利益が最大で20年間課税対象外となります。選べる金融商品の種類は限られていますが、投資により長期的に資産を増やしていきたい人に向いています。

つみたてNISAのメリット

つみたてNISAの場合、運用利益が課税対象にならずお得です。少額から始められ、資金が少なくてもチャレンジできます。いつでも自由に換金できるため、現金が必要になったときにも安心です。投資信託などで運用するため、資産運用に関する深い知識がなくても失敗を抑えられます。

つみたてNISAはいくらから始められる?

つみたてNISAは100円から購入できる場合もあります。全体としては、数千円程度で購入できる商品が中心です。非課税となる投資金額は年間で40万円までであり、月額に換算すると約3万3,000円です。

不動産投資信託(REIT)

不動産投資信託(REIT)は、不動産を証券化して運用する方法です。投資家から集めた資金をもとに不動産投資を行い、得られる賃料収入や売却益を分配します。自分で不動産投資を始めるにはまとまった資金が必要ですが、不動産投資信託なら少額でも挑戦できます。

不動産投資信託のメリット

不動産投資信託の証券を購入すれば、間接的にさまざまな不動産のオーナーになれます。不動産運用による利益が分配され、配当は比較的安定的です。不動産そのものの運用は専門家が行うため、不動産投資に関する知識や経験がなくても利益を得られる可能性があります。

不動産投資信託はいくらから始められる?

不動産投資信託は、数万円から数十万円程度あれば始められます。自分で不動産投資を始めるためには最低でも数百万円以上かかりますが、不動産投資信託なら少ない資金で不動産の運用による利益を得られます。

資産運用を始める必要性・メリットは?

資産運用を始める必要性やメリットは何なのでしょうか。ここでは、それぞれについて解説します。

貯蓄では資産がほとんど増えない

お金を貯蓄して資産を増やそうと考えている人もいるでしょう。しかし、現在は超低金利であり、単に金融機関へ預けているだけでは、お金はほとんど増えません。効率的にお金を増やしたいなら、資産運用のほうが向いています。

将来に備えた貯蓄が必要

人生100年時代といわれ、老後にたくさんのお金が必要になると考えられています。きちんと備えておかないと老後資金が不足する恐れもあります。少子高齢化も進んでいるため、年金に頼らず自力で備えておくことが大切です。

少ないリスクでも始められる

資産運用にはリスクもあり、方法によっては元本が減る可能性もあります。とはいえ、比較的リスクが低い方法も多くあります。少額から始められる方法を選べば、失敗を最小限に抑えた運用が可能です。

資産運用を始めるにあたって知っておきたいこと

資産運用を始めるなら、知っておくべきポイントがあります。以下で具体的に解説します。

資産は3つに分けて考える

資産運用を始めるなら、自分の資産を3つにわけて考えましょう。1つ目は5年以内に使うお金です。生活費など日々の生活に回すお金が含まれています。2つ目は、緊急事態に備えるためのお金です。病気や怪我をしたときなどに使えるよう、日常的に使用するお金とはわけておく必要があります。

3つ目は余裕資金です。ほかの資金をわけたうえで余ったお金が該当します。資産運用は元本割れするリスクもあるため、余裕資金で行いましょう。

初心者でも失敗しないための資産運用方法は?

初心者が資産運用で失敗しないためには、気を付けるべきことがあります。具体的に解説します。

長期投資を行う

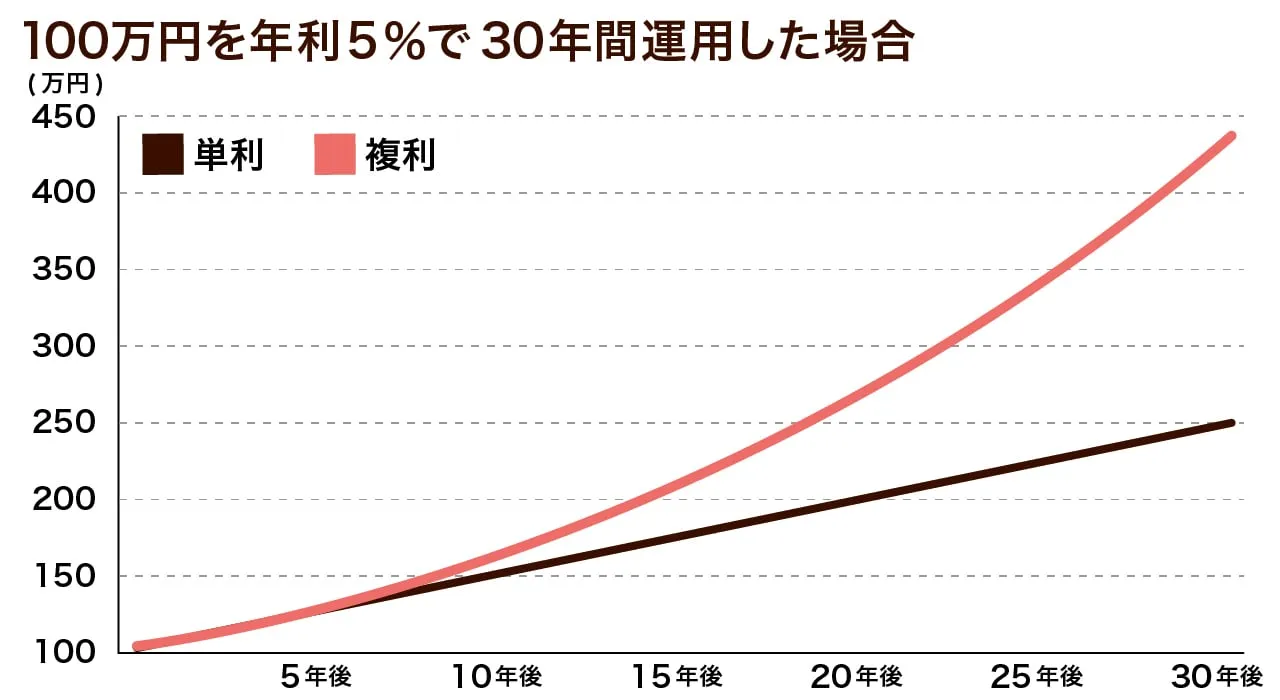

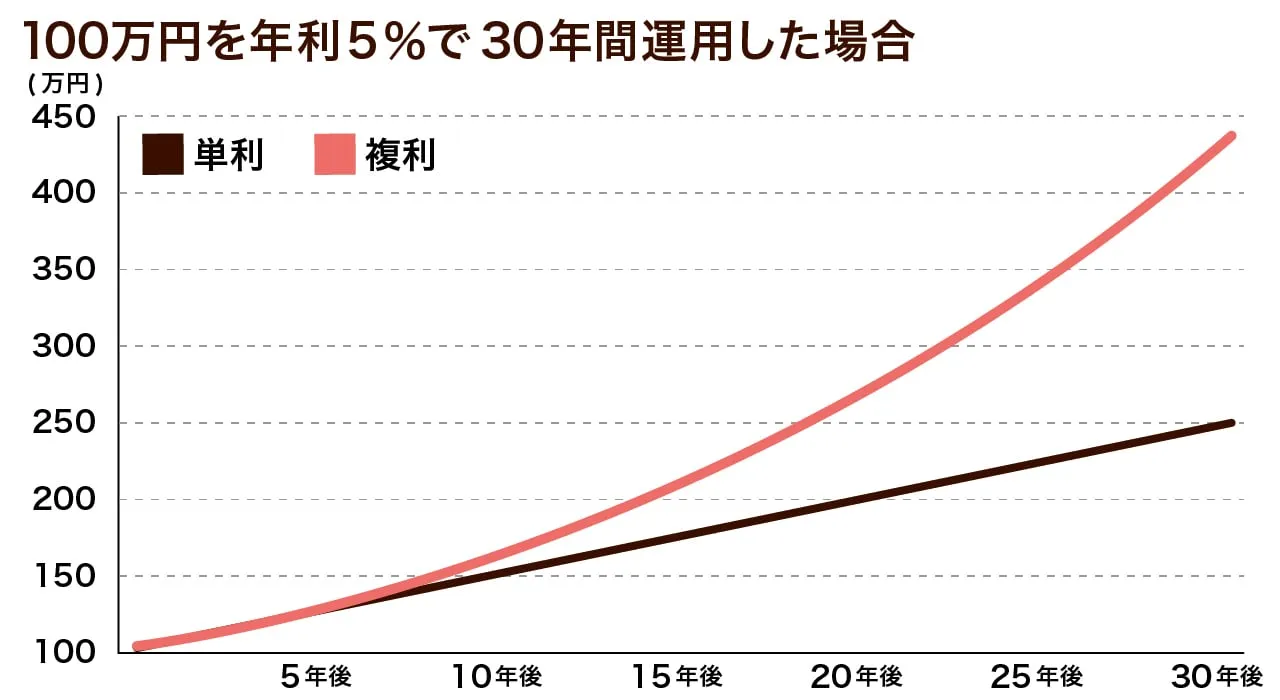

長期投資とは、10年や20年単位で資産を運用し続けることです。長期投資なら、たとえ少ない資金で始めていても複利の効果で資産を大きく増やせる可能性があります。複利とは、元本と利子の合計に対してさらに利子がついていく仕組みです。

分割投資する

分割投資とは、投資する資金を分割して投資する方法です。たとえば、100万円の余裕資金がある場合、100万円で1つの株式を購入するのではなく、10万円ずつ別の株式を購入することが分割投資です。

分散投資する

分散投資とは、複数の金融商品に投資することです。資金をわけて投資するため、リスクを抑えられます。初心者は投資の判断が適切にできないケースもありますが、分散投資を行っていれば万が一の場合にも備えられます。

積立投資を選択する

積立投資とは、決まった頻度で一定額を投資していく方法です。少額でもコツコツ積み立てれば、まとまった資産を運用できます。購入するタイミングも一定であるため、投資判断に迷わない点もメリットです。

ポイント投資から始める

ポイント投資とは、買い物などで貯めたポイントを使って投資する方法です。さまざまなポイントで株式や投資信託を購入できるようになっています。お金を使わずに投資を始められるため、気軽に資産運用を始めたい人に向いています。

まとめ

資産運用は少額からでも初められます。初心者でもリスクを抑えてチャレンジできる方法もあるため、余裕資金を使って資産運用を始めましょう。

資産運用を成功させるためには、セミナーに参加して勉強するのもひとつの方法です。IOSマネーセミナーでは投資や資産運用をはじめてみたい方におすすめの無料マネーセミナーを開催しております。

初心者でもはじめやすい、NISAやiDeCoの特徴などを解説しています。今ならFP無料相談ができる参加特典付きです。ぜひ気軽にご参加ください。

資産運用とは、金融商品などに投資して資産を増やす方法です。資産運用の種類によって、リターンやリスクはそれぞれ異なります。種類ごとの特徴を理解したうえで、自分にあう方法を選ぶことが重要です。

資産運用の種類

主な資産運用の種類としては、以下のものがあります。

・円預金

・外貨預金

・保険

・株式

・投資信託

・債権

・iDeCo

・つみたてNISA

・不動産

・不動産投資信託

・FX

資産運用はいくらから始められる?

資産運用は1円からでもチャレンジできます。定期預金も資産運用の一種であり、少額でも資産の積み立てができるからです。また、いわゆるスマホ投資なら、1円単位や100円単位の投資もできます。投資する金額が少ないと得られる利益も少ないものの、資産運用の勉強になります。

初心者でも始めやすい資産運用【6種類】メリット・最低投資額は?

初心者はどのような資産運用から始めればいいのでしょうか。ここでは、おすすめの6種類の方法について解説します。

投資信託

投資信託とは、株式や債権などの運用をプロのファンドマネージャーに委託できる金融商品です。投資に関する専門知識がなくても、さまざまな種類の金融商品に投資できます。ただし、元本保証はないため、リスクを考慮して選ぶ必要があります。

投資信託のメリット

投資信託の商品にはさまざまな株式や債権が含まれており、資産運用におけるリスクの分散が可能です。選択肢の幅も広く、さまざまな投資ができます。売買の判断はプロのファンドマネージャーが行うため、難しい局面においても適切に運用できて安心です。

投資信託はいくらから始められる?

投資信託は1万円程度から購入できる商品が多く、商品によっては100円からでも購入可能です。投資信託によって最低限必要な金額は異なります。ただし、ヘッジファンドの場合は数百万円から数千万円の資金が必要です。

株式投資

株式投資とは、企業が発行した株式を購入する資産運用の方法です。企業は、資金を調達するために株式を発行しています。株式を保有している人は、配当金や株主優待の受け取りが可能です。株式が値上がりしたときに売却すれば、購入金額との差額の利益を得られる場合もあります。

株式投資のメリット

株式投資はまとまった資金が必要なイメージもありますが、なかには少額で株式を購入できる企業もあります。少額の投資でも株主優待を受けられる場合もあるため、初心者にも人気があります。株式を発行している企業はたくさんあり、選択肢の幅が広いこともメリットです。

株式投資はいくらから始められる?

株式投資を始める際に必要な金額の目安は10万円程度です。株の1単元は100株であり、基本的には100株単位で購入します。

ただし、なかには単元未満株を販売している証券会社も存在します。たとえば、10株単位で購入できる株式ミニ投資なら、1万円程度から購入可能です。

債券投資

債権投資とは、企業や国が発行している債権を購入する資産運用の方法です。債権を購入すると、企業や国にお金を貸したことになります。債権の発行元によって最低投資額や利息は大きく異なるため、よく比較したうえで選ぶ必要があります。

債券投資のメリット

安定的な利息を得られるため、リスクを最小限に抑えて運用したい人には特におすすめです。株式投資に比べて元本割れのリスクが低く、資産を減らさずに手堅い運用ができます。少額から投資できる点も初心者向きである理由のひとつです。

債券投資はいくらから始められる?

債権投資のうち、個人向け国債であれば1万円から購入可能です。社債を選ぶ場合は、10万円単位や100万円単位の購入が基本になります。債権の発行元の信用度や利息も考慮し、無理なく購入できる金額の債権を選んで運用してみましょう。

iDeCo(個人型確定拠出年金)

iDeCoとは個人型確定拠出年金のことであり、老後に必要な資金を蓄えるための制度です。公的年金に加入している20歳以上60歳未満の人なら、誰でもiDeCoを始められます。投資信託などの金融商品を自分で選んで運用できるため、将来に向けて資産を蓄えられます。

iDeCoのメリット

iDeCoに加入すれば、将来のお金の不安に備えられます。老後の生活を公的年金だけでまかなうのは難しいといわれていますが、iDeCoで資産運用すれば不足分を補填できる可能性があります。また、iDeCoは税制面の優遇を受けられる点もメリットです。

iDeCoはいくらから始められる?

iDeCoは月額5,000円から始められます。1,000円単位で掛金を増やせるため、収入や家計の状況に応じた運用が可能です。掛金はiDeCoを始めた後でも変更できます。ただし、掛金の上限は職業などによって異なっています。

つみたてNISA(少額投資非課税制度)

つみたてNISAとは、非課税で少額の投資ができる制度です。年間40万円までの投資が対象となり、そこで得られた利益が最大で20年間課税対象外となります。選べる金融商品の種類は限られていますが、投資により長期的に資産を増やしていきたい人に向いています。

つみたてNISAのメリット

つみたてNISAの場合、運用利益が課税対象にならずお得です。少額から始められ、資金が少なくてもチャレンジできます。いつでも自由に換金できるため、現金が必要になったときにも安心です。投資信託などで運用するため、資産運用に関する深い知識がなくても失敗を抑えられます。

つみたてNISAはいくらから始められる?

つみたてNISAは100円から購入できる場合もあります。全体としては、数千円程度で購入できる商品が中心です。非課税となる投資金額は年間で40万円までであり、月額に換算すると約3万3,000円です。

不動産投資信託(REIT)

不動産投資信託(REIT)は、不動産を証券化して運用する方法です。投資家から集めた資金をもとに不動産投資を行い、得られる賃料収入や売却益を分配します。自分で不動産投資を始めるにはまとまった資金が必要ですが、不動産投資信託なら少額でも挑戦できます。

不動産投資信託のメリット

不動産投資信託の証券を購入すれば、間接的にさまざまな不動産のオーナーになれます。不動産運用による利益が分配され、配当は比較的安定的です。不動産そのものの運用は専門家が行うため、不動産投資に関する知識や経験がなくても利益を得られる可能性があります。

不動産投資信託はいくらから始められる?

不動産投資信託は、数万円から数十万円程度あれば始められます。自分で不動産投資を始めるためには最低でも数百万円以上かかりますが、不動産投資信託なら少ない資金で不動産の運用による利益を得られます。

資産運用を始める必要性・メリットは?

資産運用を始める必要性やメリットは何なのでしょうか。ここでは、それぞれについて解説します。

貯蓄では資産がほとんど増えない

お金を貯蓄して資産を増やそうと考えている人もいるでしょう。しかし、現在は超低金利であり、単に金融機関へ預けているだけでは、お金はほとんど増えません。効率的にお金を増やしたいなら、資産運用のほうが向いています。

将来に備えた貯蓄が必要

人生100年時代といわれ、老後にたくさんのお金が必要になると考えられています。きちんと備えておかないと老後資金が不足する恐れもあります。少子高齢化も進んでいるため、年金に頼らず自力で備えておくことが大切です。

少ないリスクでも始められる

資産運用にはリスクもあり、方法によっては元本が減る可能性もあります。とはいえ、比較的リスクが低い方法も多くあります。少額から始められる方法を選べば、失敗を最小限に抑えた運用が可能です。

資産運用を始めるにあたって知っておきたいこと

資産運用を始めるなら、知っておくべきポイントがあります。以下で具体的に解説します。

資産は3つに分けて考える

資産運用を始めるなら、自分の資産を3つにわけて考えましょう。1つ目は5年以内に使うお金です。生活費など日々の生活に回すお金が含まれています。2つ目は、緊急事態に備えるためのお金です。病気や怪我をしたときなどに使えるよう、日常的に使用するお金とはわけておく必要があります。

3つ目は余裕資金です。ほかの資金をわけたうえで余ったお金が該当します。資産運用は元本割れするリスクもあるため、余裕資金で行いましょう。

初心者でも失敗しないための資産運用方法は?

初心者が資産運用で失敗しないためには、気を付けるべきことがあります。具体的に解説します。

長期投資を行う

長期投資とは、10年や20年単位で資産を運用し続けることです。長期投資なら、たとえ少ない資金で始めていても複利の効果で資産を大きく増やせる可能性があります。複利とは、元本と利子の合計に対してさらに利子がついていく仕組みです。

分割投資する

分割投資とは、投資する資金を分割して投資する方法です。たとえば、100万円の余裕資金がある場合、100万円で1つの株式を購入するのではなく、10万円ずつ別の株式を購入することが分割投資です。

分散投資する

分散投資とは、複数の金融商品に投資することです。資金をわけて投資するため、リスクを抑えられます。初心者は投資の判断が適切にできないケースもありますが、分散投資を行っていれば万が一の場合にも備えられます。

積立投資を選択する

積立投資とは、決まった頻度で一定額を投資していく方法です。少額でもコツコツ積み立てれば、まとまった資産を運用できます。購入するタイミングも一定であるため、投資判断に迷わない点もメリットです。

ポイント投資から始める

ポイント投資とは、買い物などで貯めたポイントを使って投資する方法です。さまざまなポイントで株式や投資信託を購入できるようになっています。お金を使わずに投資を始められるため、気軽に資産運用を始めたい人に向いています。

まとめ

資産運用は少額からでも初められます。初心者でもリスクを抑えてチャレンジできる方法もあるため、余裕資金を使って資産運用を始めましょう。

資産運用を成功させるためには、セミナーに参加して勉強するのもひとつの方法です。IOSマネーセミナーでは投資や資産運用をはじめてみたい方におすすめの無料マネーセミナーを開催しております。

初心者でもはじめやすい、NISAやiDeCoの特徴などを解説しています。今ならFP無料相談ができる参加特典付きです。ぜひ気軽にご参加ください。

マネーセミナー申込 この記事をシェアする

新着記事

年金いくらもらえるか|国民年金・厚生年金(令和4年度)の額や老後資金の作り方など紹介

iDeCoとNISAどちらを選ぶ?2つの制度について共通点や違いなどわかりやすく解説

30代におすすめする生命保険|保険に加入するべきや選び方など解説

- iDeCo・確定拠出年金

- NISA

- 保険

- 家計・貯金・貯蓄

- 年金・老後資金

- 教育資金

- 資産運用・投資

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。資産運用はいくらからできる?初心者が始めやすい6種類、最低投資額や運用のコツも解説 コラム IOSマネーセミナー