10万円以下で買える、財務健全&低PBR 22社【プライム】編 <割安株特集> 特集 - 株探ニュース

10万円以下で買える、財務健全&低PBR 22社【プライム】編 <割安株特集> 特集 - 株探ニュース

0 最低投資金額

優待権利確定月

少額資金で投資できる銘柄に対する個人投資家の関心は高い。SBI証券と楽天証券のネット証券大手2社が株式の売買手数料無料化を打ち出すなど、投資家は手数料を気にせずに売買することが可能となっている。最低投資金額(株価×売買単位)が低位の銘柄は・・・。

少額資金で投資できる銘柄に対する個人投資家の関心は高い。SBI証券と楽天証券のネット証券大手2社が株式の売買手数料無料化を打ち出すなど、投資家は手数料を気にせずに売買することが可能となっている。最低投資金額(株価×売買単位)が低位の銘柄は・・・。

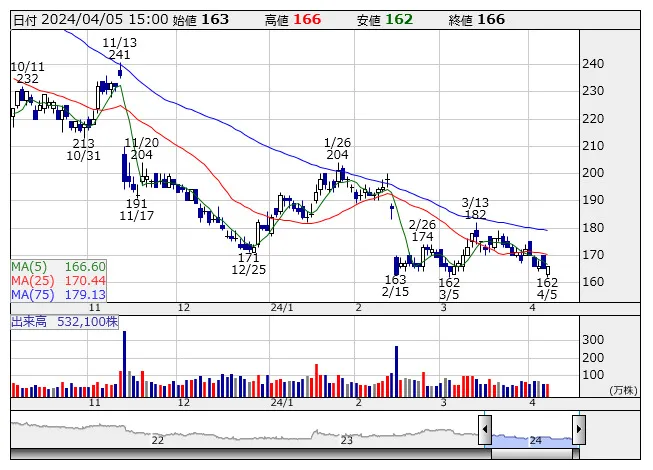

LIFULL <日足> 「株探」多機能チャートより 少額資金で投資できる銘柄に対する個人投資家の関心は高い。SBI証券と楽天証券のネット証券大手2社が株式の売買手数料無料化を打ち出すなど、投資家は手数料を気にせずに売買することが可能となっている。最低投資金額(株価×売買単位)が低位の銘柄は、同じ予算でも高株価の銘柄に比べ株数を多く購入できるほか、買い付けや売却の時期を分散できるなどのメリットがある。ただ、業績低迷が続いている企業も数多くあることには注意が必要だ。 東証プライム上場企業では271銘柄が最低投資金額10万円以下で購入できる。今回は、財務体質の安全性を見る指標の1つである「株主資本比率」に注目してみた。株主資本は株主からの払込金と、過年度からの利益の蓄積で構成される。負債とは異なり返済・支払を必要としない資金であるため、総資産に対する比率が高いほど財務の安定性が高いとされる。また、割安株という観点からPBR(株価純資産倍率)が理論上の解散価値である1倍を下回る銘柄に絞り込んだ。 下表は東証プライム上場銘柄を対象に、(1)最低投資金額が10万円以下、(2)株主資本比率が60%以上、(3)PBRが1倍未満――を条件に投資妙味が高まる22社を選び出し、最低投資金額の低い順に記した。(※最低投資金額、PBRは5日現在) なお、7日(日)16時00分に「10万円以下で買える、財務健全・低PBR【スタンダード】編」を配信する予定です。ご期待下さい。 最低投資 株主資本 コード 銘柄名 金額 比率 PBR <2120> LIFULL 16600 64.9 0.68 <5957> 日東精 61900 60.7 0.70 <6480> トムソン 62600 62.8 0.58 <6167> 冨士ダイス 66500 77.3 0.65 <4215> タキロンCI 66700 62.0 0.70 <6445> ジャノメ 67000 64.0 0.38 <7600> 日本MDM 70400 80.5 0.76 <4548> 生化学 75400 89.8 0.57 <3580> 小松マテーレ 75600 76.2 0.82 <7955> クリナップ 76200 62.0 0.48 <5959> 岡部 79100 69.0 0.59 <3608> TSIHD 79700 70.2 0.61 <5262> 日ヒュム 82800 69.0 0.50 <9474> ゼンリン 83800 65.8 0.95 <4097> 高圧ガス 85900 63.7 0.65 <6118> アイダ 88400 65.2 0.67 <9990> サックスバー 88600 68.5 0.95 <5408> 中山鋼 90900 67.6 0.49 <6140> 旭ダイヤ 92200 83.8 0.78 <7820> ニホンフラ 93600 70.4 0.66 <8005> スクロール 94200 63.2 0.97 <9543> 静ガス 95500 69.4 0.67 ※単位は、最低投資金額は円、株主資本比率が%、PBRは倍。 ※通期予想が最終赤字、無配の銘柄は除いた。 ⇒⇒最高10万円が当たる! 「個人投資家大調査」を実施中 ⇒⇒「株探」では、ただいま「個人投資家大調査-2024」を実施しています。 ⇒⇒アンケートにご回答いただいた方から、抽選で「QUOカード」を1名の方に10万円分、1名の方に7万円分、33名の方に1万円分を差し上げます。 ⇒⇒アンケートは4月15日(月)午後6時までの予定ですが、回答数の状況で、予定より前に終了することもあります。 ⇒⇒アンケートのご回答はこちらからお願いします。 株探ニュース

LIFULL <日足> 「株探」多機能チャートより 少額資金で投資できる銘柄に対する個人投資家の関心は高い。SBI証券と楽天証券のネット証券大手2社が株式の売買手数料無料化を打ち出すなど、投資家は手数料を気にせずに売買することが可能となっている。最低投資金額(株価×売買単位)が低位の銘柄は、同じ予算でも高株価の銘柄に比べ株数を多く購入できるほか、買い付けや売却の時期を分散できるなどのメリットがある。ただ、業績低迷が続いている企業も数多くあることには注意が必要だ。 東証プライム上場企業では271銘柄が最低投資金額10万円以下で購入できる。今回は、財務体質の安全性を見る指標の1つである「株主資本比率」に注目してみた。株主資本は株主からの払込金と、過年度からの利益の蓄積で構成される。負債とは異なり返済・支払を必要としない資金であるため、総資産に対する比率が高いほど財務の安定性が高いとされる。また、割安株という観点からPBR(株価純資産倍率)が理論上の解散価値である1倍を下回る銘柄に絞り込んだ。 下表は東証プライム上場銘柄を対象に、(1)最低投資金額が10万円以下、(2)株主資本比率が60%以上、(3)PBRが1倍未満――を条件に投資妙味が高まる22社を選び出し、最低投資金額の低い順に記した。(※最低投資金額、PBRは5日現在) なお、7日(日)16時00分に「10万円以下で買える、財務健全・低PBR【スタンダード】編」を配信する予定です。ご期待下さい。 最低投資 株主資本 コード 銘柄名 金額 比率 PBR <2120> LIFULL 16600 64.9 0.68 <5957> 日東精 61900 60.7 0.70 <6480> トムソン 62600 62.8 0.58 <6167> 冨士ダイス 66500 77.3 0.65 <4215> タキロンCI 66700 62.0 0.70 <6445> ジャノメ 67000 64.0 0.38 <7600> 日本MDM 70400 80.5 0.76 <4548> 生化学 75400 89.8 0.57 <3580> 小松マテーレ 75600 76.2 0.82 <7955> クリナップ 76200 62.0 0.48 <5959> 岡部 79100 69.0 0.59 <3608> TSIHD 79700 70.2 0.61 <5262> 日ヒュム 82800 69.0 0.50 <9474> ゼンリン 83800 65.8 0.95 <4097> 高圧ガス 85900 63.7 0.65 <6118> アイダ 88400 65.2 0.67 <9990> サックスバー 88600 68.5 0.95 <5408> 中山鋼 90900 67.6 0.49 <6140> 旭ダイヤ 92200 83.8 0.78 <7820> ニホンフラ 93600 70.4 0.66 <8005> スクロール 94200 63.2 0.97 <9543> 静ガス 95500 69.4 0.67 ※単位は、最低投資金額は円、株主資本比率が%、PBRは倍。 ※通期予想が最終赤字、無配の銘柄は除いた。 ⇒⇒最高10万円が当たる! 「個人投資家大調査」を実施中 ⇒⇒「株探」では、ただいま「個人投資家大調査-2024」を実施しています。 ⇒⇒アンケートにご回答いただいた方から、抽選で「QUOカード」を1名の方に10万円分、1名の方に7万円分、33名の方に1万円分を差し上げます。 ⇒⇒アンケートは4月15日(月)午後6時までの予定ですが、回答数の状況で、予定より前に終了することもあります。 ⇒⇒アンケートのご回答はこちらからお願いします。 株探ニュース

| 日中足 | |

|---|---|

| 日 足 |

- 【杉村富生の短期相場観測】 ─成功の秘訣は良くなる企業を拾うこと!

- 【北浜流一郎のズバリ株先見!】 ─ ヒット製品を擁する"強者企業"で正面突破!

- 【明日の好悪材料】を開示情報でチェック! (6月7日発表分)

- バリュー株大潮流、株高ダイナミズム開花の「低PBR特選10銘柄」 <株探トップ特集>

- 個人投資家・有限亭玉介:とことん強い株についていく!直近で動いている株に先高感あり!【FISCOソーシャルレポーター】

一覧を見る

一覧を見る

すご腕投資家に聞く「銘柄選び」の技

すご腕投資家に聞く「銘柄選び」の技 個人投資家大調査2024 日経平均4万円時代の勝ち技

個人投資家大調査2024 日経平均4万円時代の勝ち技 大川智宏の「日本株・数字で徹底診断!」

大川智宏の「日本株・数字で徹底診断!」 24年の日本株戦略はこれだ!

24年の日本株戦略はこれだ! Buy&Hold STORIES 長期投資成功への道

Buy&Hold STORIES 長期投資成功への道 目指せ億トレ、頑張り投資家さんの稼ぎ技

目指せ億トレ、頑張り投資家さんの稼ぎ技 スペシャルリポート

スペシャルリポート プレミアム会員限定コラムの一覧を見る- 反騰期待【RSI(20%以下)】低PER 22社選出 <テクニカル特集> 6月7日版

プレミアム会員限定コラムの一覧を見る- 反騰期待【RSI(20%以下)】低PER 22社選出 <テクニカル特集> 6月7日版

- 10万円以下で買える、高ROE&低PER 27社【スタンダード】編 <割安株特集>

伊藤智洋が読むマーケット・シナリオ【週間展望】 6月9日版

業績は好調も株価は一進一退、高値更新のカギは何か? 神戸物産⑤Buy&Hold STORIES-3-

- 【高配当利回り株】ベスト50 <割安株特集> (6月7日現在)

一覧を見る

一覧を見る

- おすすめFX口座比較ランキング

- みんかぶChoice|お金のこともっと知りたい

- 株主優待 | おすすめの優待情報

- 株探おすすめ証券会社比較

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。10万円以下で買える、財務健全&低PBR 22社【プライム】編 <割安株特集> 特集 - 株探ニュース