ほったらかしで月10万円 投資の三段ロケットでFIREを目指す:日経クロストレンド

ほったらかしで月10万円 投資の三段ロケットでFIREを目指す:日経クロストレンド

0 最低投資金額

優待権利確定月

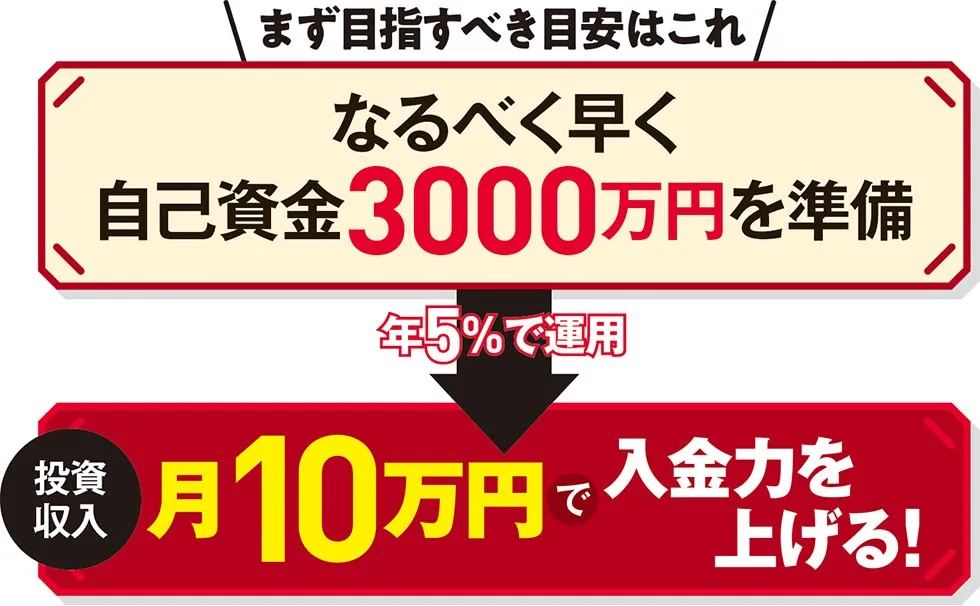

2022年1月4日発売の「日経トレンディ 2022年2月号」では、「ほったらかし株&投信」を特集。FIREを視野に入れた場合、一つ目標にしたいのが資産3000万円という数字。インデックス型の投資信託で5%前後で運用できれば、月10万円程度の収入が安定的に得られる。資金が心もとなくても、「家計スリム化」「資産を短期に増やす」「ほったらかし運用」という投資の三段ロケットにうまく乗れば、FIREは目指せる。

2022年1月4日発売の「日経トレンディ 2022年2月号」では、「ほったらかし株&投信」を特集。FIREを視野に入れた場合、一つ目標にしたいのが資産3000万円という数字。インデックス型の投資信託で5%前後で運用できれば、月10万円程度の収入が安定的に得られる。資金が心もとなくても、「家計スリム化」「資産を短期に増やす」「ほったらかし運用」という投資の三段ロケットにうまく乗れば、FIREは目指せる。

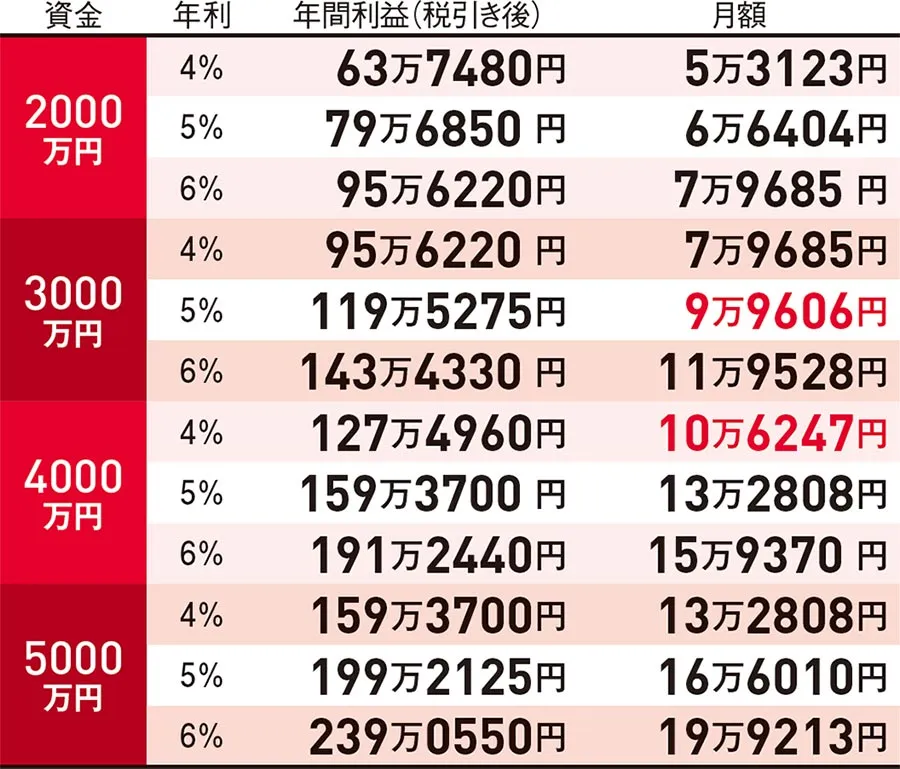

そこで一つ目標にしたいのが資産3000万円という数字。これをインデックス型の投資信託などの適度なリスクの資産で5%前後で運用することができれば、月10万円程度の投資収入が安定的に生まれる。毎月の投資に上乗せする“軍資金”として資産をさらに増やす礎になる。家計へのダメージなくリスクの高い投資にチャレンジできる環境が整う。

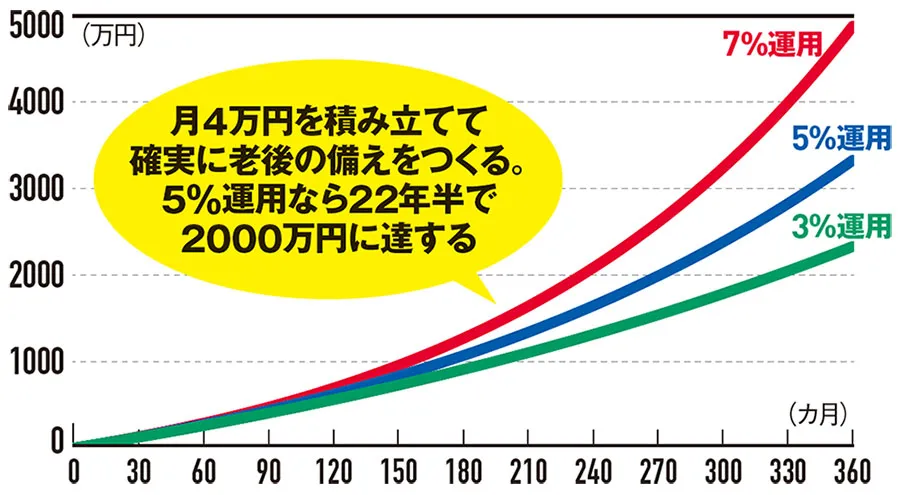

まずはリスクの高い投資にもチャレンジできる環境づくりから[画像のクリックで拡大表示] ただし、堅実にFIREを目指すなら、この運用益の一部を守りの投資として「iDeCo(個人型確定拠出年金)」と「つみたてNISA(少額投資非課税制度)」を活用した積み立て投資に振り分けて、老後資金を用意しておくべき。例えば、月に4万円を積み立て、年利5%の利回りで運用した場合、10年後に621万円、20年後に1644万円、30年後には3329万円もの資産が手に入る。65歳までの期間に合わせて投資額の上積みも検討しよう。

まずはリスクの高い投資にもチャレンジできる環境づくりから[画像のクリックで拡大表示] ただし、堅実にFIREを目指すなら、この運用益の一部を守りの投資として「iDeCo(個人型確定拠出年金)」と「つみたてNISA(少額投資非課税制度)」を活用した積み立て投資に振り分けて、老後資金を用意しておくべき。例えば、月に4万円を積み立て、年利5%の利回りで運用した場合、10年後に621万円、20年後に1644万円、30年後には3329万円もの資産が手に入る。65歳までの期間に合わせて投資額の上積みも検討しよう。

仮に1億円以上を持ち、FIREを果たせたとする。無職生活に入ったとしても、iDeCoの上限枠である年額81.6万円とつみたてNISAの上限枠40万円を3000万円の運用益120万円で投資し続けよう。ほったらかしで、老後への積み立てができる仕組みなのだ。

■FIREのための資金づくりは2本立て

【FIRE資金】  まずは3000万円を5%、または4000万円を4%で回すことを目指す[画像のクリックで拡大表示] 【老後資金】

まずは3000万円を5%、または4000万円を4%で回すことを目指す[画像のクリックで拡大表示] 【老後資金】  老後資金は複利で確実に増やしていきたい[画像のクリックで拡大表示] しかし、ひとくちに3000万円といっても道のりは長い。長期積み立て投資で立ち向かう場合、10年で達成するなら5%の利回りで毎月20万円弱を投資に振り分けねばならない。本業の稼ぎが高い場合以外は、大きく資産を増す個別株が必要になるだろう。

老後資金は複利で確実に増やしていきたい[画像のクリックで拡大表示] しかし、ひとくちに3000万円といっても道のりは長い。長期積み立て投資で立ち向かう場合、10年で達成するなら5%の利回りで毎月20万円弱を投資に振り分けねばならない。本業の稼ぎが高い場合以外は、大きく資産を増す個別株が必要になるだろう。

堅調な成長が期待できる国策などのテーマに沿った銘柄をうまく選べば資産の増加スピードが一段階アップする。さらにリスクを取るなら、時価総額の小さい中小型株を狙うのもありだ。このとき、NISA(非課税口座)枠を使って大化け期待の中小型株を仕込んでおけば、大きな売却益を非課税で得ることができる。

自身の年齢が高く時間を味方につけられないのであれば、資産を加速度的に増やす“救世主”として検討したいのが米国株や米国の指標に連動した投資信託だ。ここ数年、米国の大型株の株価指数であるS&P500は日経平均を大きく上回る上昇率で、高いパフォーマンスを見せている。2022年に入り米国では利上げやテーパリングが発表されており、失速も懸念される米国株だが、基本的には「まだ伸びる」という声も多い。今からでも銘柄を選べば十分に追い風に乗れる。

一方で、FIREを目指すなら月々の生活費を抑える節約も欠かせない。例えば、生活コストを抑えて年240万円で生活できるとすれば、約6000万円の資金が生活費の25年分相当分となり、ゴールがぐっと近づく。携帯通信料の格安プランを活用するなど固定費の見直しもしておこう。

本特集では、資産を一気にアップさせる成長株、ほったらかしでリターンを稼ぐ投資信託や高配当株、家計管理の最新ツールなどFIREを効率的に目指すための方法を模索した。

投資ステップ1 家計スリム化

【株主優待】食品や日用品など生活必需品を中心に FIREと株主優待は縁遠そうに見えるが、月々の生活費をダウンサイズさせるには有用。食品や外食優待券、日用品などは利回りも良く、配当も加えた総合利回りは5%を超えるものも多い。

株主優待には、汎用性の高いQUOカードもあり利回り次第で取り入れるのも手だ[画像のクリックで拡大表示] 【節約】固定費の見直しは急務 ミニマリストへの変身が必須 FIREは生活費のサイズによって、ためるべき資産額が激変する。投資の効率を上げるのは難しいが、携帯通信料などの生活費を下げることで、かなり目指しやすくなる。

株主優待には、汎用性の高いQUOカードもあり利回り次第で取り入れるのも手だ[画像のクリックで拡大表示] 【節約】固定費の見直しは急務 ミニマリストへの変身が必須 FIREは生活費のサイズによって、ためるべき資産額が激変する。投資の効率を上げるのは難しいが、携帯通信料などの生活費を下げることで、かなり目指しやすくなる。

格安プランを検討しスマホ料金を見直す。無駄の無いプランを選択したい[画像のクリックで拡大表示] 【資産管理】最新ツールを使いこなして家計の無駄を見える化 家計のスリム化は欠かせない。共通口座を作って、夫婦の家計を簡単に一元管理できるプリペイドカードなどもある。22年は最新ツールを使いこなして生活費の無駄を省きたい。

格安プランを検討しスマホ料金を見直す。無駄の無いプランを選択したい[画像のクリックで拡大表示] 【資産管理】最新ツールを使いこなして家計の無駄を見える化 家計のスリム化は欠かせない。共通口座を作って、夫婦の家計を簡単に一元管理できるプリペイドカードなどもある。22年は最新ツールを使いこなして生活費の無駄を省きたい。

家計簿機能付きプリカ「B/43」など新たなサービスもある[画像のクリックで拡大表示]

家計簿機能付きプリカ「B/43」など新たなサービスもある[画像のクリックで拡大表示]

投資ステップ2 資産を短期に増やす

【成長株】短期間でFIREに必要なベース資産を稼ぐにはこれ 生活費にもよるがFIREを目指すなら数千万円の資産が必要となる。給与で賄えない場合は、まずは短中期的に大きな値上がりが期待できる個別株が選択肢となる。好調な米国株もポートフォリオに組み入れておきたい。

値上がりが期待できる個別株を狙うのも手[画像のクリックで拡大表示]

値上がりが期待できる個別株を狙うのも手[画像のクリックで拡大表示]

投資ステップ3 ほったらかし運用

【投資信託&高配当株】生活資金と老後資金を稼ぎ出す FIRE生活を安定させるには利回り4%以上を確実に手に入れる方法が欠かせない。筆頭はインデックス型の投資信託。さらにリターンを増したいなら、多少のリスクは増えるがアクティブ型や米国株式に連動したものもあり。

iDeCoはフル活用 積み立て投資するに当たって、老後資金を効率的に用意するiDeCoは必ず上限額いっぱいまで使おう。老後に向けてさらに積立額を増やすなら、つみたてNISAの枠も使い切りたい。

お金に働いてもらい、ほったらかしでリターンを増やす[画像のクリックで拡大表示] 「日経トレンディ2022年2月号」の主な特集内容を紹介【ほったらかし株&投信】 ●厚生年金の手厚い日本ではFIREのリスクが高い? FIREの落とし穴解説 ●資産3000万円を最速でつくる“ライトFIRE”理論で、人生の自由を勝ちとる ●株のプロ3人が徹底予想 2022年の世界経済と個人の投資スタンス ●今さら聞けない米国株投資の基本とプロが推薦する「ネクストGAFAM」銘柄 ●半導体の有望株は製造装置関連! テーマ投資で勝ち抜く銘柄選定のキモ ●空前の仕入れ時! 桐谷広人氏に聞いた総合利回り5%超の優待銘柄 ●年間500万円超の猛者も! 配当生活の達人ワザ4 ●手数料ゼロの証券会社選び、投資資産の見える化…最新ツール徹底調査【法改正で激変 年金を最大化する方法】 ●徹底調査 年金の新常識 ●年金を最大化するワザ ●iDeCoの見直し術【THE RAMPAGE from EXILE TRIBE スペシャルインタビュー】 ●デビューから5年。突き進む16人のチーム論>>「日経トレンディ2022年2月号」の購入はこちら(Amazon) (イラスト/今井ヨージ)

お金に働いてもらい、ほったらかしでリターンを増やす[画像のクリックで拡大表示] 「日経トレンディ2022年2月号」の主な特集内容を紹介【ほったらかし株&投信】 ●厚生年金の手厚い日本ではFIREのリスクが高い? FIREの落とし穴解説 ●資産3000万円を最速でつくる“ライトFIRE”理論で、人生の自由を勝ちとる ●株のプロ3人が徹底予想 2022年の世界経済と個人の投資スタンス ●今さら聞けない米国株投資の基本とプロが推薦する「ネクストGAFAM」銘柄 ●半導体の有望株は製造装置関連! テーマ投資で勝ち抜く銘柄選定のキモ ●空前の仕入れ時! 桐谷広人氏に聞いた総合利回り5%超の優待銘柄 ●年間500万円超の猛者も! 配当生活の達人ワザ4 ●手数料ゼロの証券会社選び、投資資産の見える化…最新ツール徹底調査【法改正で激変 年金を最大化する方法】 ●徹底調査 年金の新常識 ●年金を最大化するワザ ●iDeCoの見直し術【THE RAMPAGE from EXILE TRIBE スペシャルインタビュー】 ●デビューから5年。突き進む16人のチーム論>>「日経トレンディ2022年2月号」の購入はこちら(Amazon) (イラスト/今井ヨージ)

今すぐ登録会員登録(無料)会員の方はこちらログイン

日経クロストレンドの会員特典とは?

仕事を早期にリタイアし、経済的な自立を目指す「FIRE」(Financial Independence, Retire Early)が注目されている。しかし、厚生年金など公助が手厚い日本では、仕事をやめると老後の資金がショートするリスクが高まる。そこで、投資による副収入を確保しながら、老後資金も早めに用意。あわよくばFIREも狙う、日本人に最適な“緩いFIRE”の方法を探る。

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。ほったらかしで月10万円 投資の三段ロケットでFIREを目指す:日経クロストレンド