株と円 終わりの始まり そのパターン トウシル 楽天証券の投資情報メディア

※このレポートは、YouTube動画で視聴いただくこともできます。著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。「【株/円】終わりの始まり そのパターン」●米景気が陰る前に活発化しやすい投機は、相場に急展開をも… NEW 2024/6/7 田中泰輔  #米国株#為替市場#国内株式facebooktwitterメールで送る印刷 ●米景気にますます陰り ●投機先鋭化というシグナル ●投機相場に現れた兆し ●急展開を円高が強化 ●日本投資家行動の戒め

#米国株#為替市場#国内株式facebooktwitterメールで送る印刷 ●米景気にますます陰り ●投機先鋭化というシグナル ●投機相場に現れた兆し ●急展開を円高が強化 ●日本投資家行動の戒め

●米景気が陰る前に活発化しやすい投機は、相場に急展開をもたらしやすい ●日本の投資家には、円高が相場の急展開を強化しがち ●日本投資家は「平常バイアス」と「逆張り性向」が強いことをきちんと理解して備える必要

米景気にますます陰り

米景気指標の陰りがさらに広がっています。5月24日公開のトウシル動画では、雇用、企業景況感、個人消費など、景気指標が相次いで予想を下回っている事情を見ました。4月まで市場は、米景気は強く、2024年のうちの利下げはなさそうとはやしていました。しかし、昨今の株式市場は、景気が先行き陰ることを不安視して、金利低下を好感できずに動揺しがちでした。

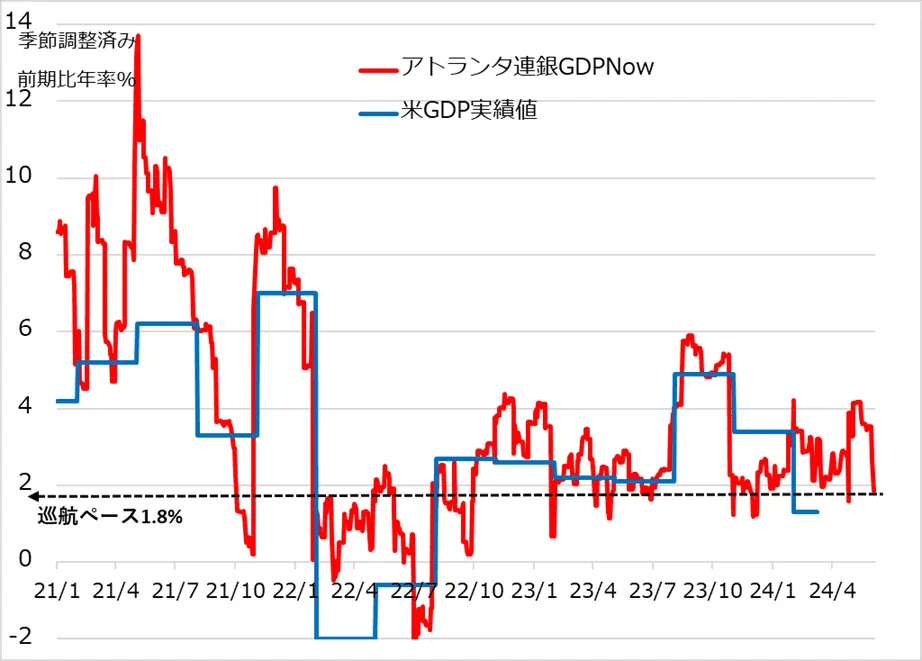

アトランタ連邦準備銀行算出の米GDPNow(図1)は、各種の経済統計が発表されるたびに、それがGDP(国内総生産)成長率にどう作用するかを示しています。それが一時は、4~6月期GDPについて、+4%を超えるかの示唆(しさ)をしていました。ところが、6月4日時点では+1.8%と、巡行ペースまで鈍化しています。

景気は鈍化しても、5月前半までのインフレ関連指標は強含みでした。このため、景気は陰るのに、インフレは高止まるという、極端にいえば、「スタグフレーション」のイメージから、金利高止まりへの不安が市場にくすぶりました。

実は、市場の景況感は、コロナ禍以降に何度も上がり下がりを変転させています。FRB(米連邦準備制度理事会)は、政策金利(短期金利)を、景気中立とされた2.5%を大きく上回る5.25~5.50%まで引き上げています。短期金利が長期金利を上回る「逆イールド」は、景気後退のシグナルとされ、景気指標が陰るたびに、エコノミストが景気減速予想を出すのは自然なことでした。

しかし、景気指標は再度、再再度と強振れ、エコノミストの景気減速見通しは面目をつぶされるばかり。今回も、足元の景気指標がにわかに陰って、いよいよ下降サイクル入りかという見立ての一方、3カ月後の指標がこのまま弱めか、また強振れるか、現時点で決め打ちし難いのが実情です。それだけに、今後発表される指標を継続的に観察して、データ次第の判断をする柔軟性、機動性が必要です。

図1:米GDPとGDPNow

出所:Bloomberg、田中泰輔リサーチ

出所:Bloomberg、田中泰輔リサーチ

投機先鋭化というシグナル

ただし、相場は、景気がどうなるかをデータ次第で判断する悠長さを許してくれないリスク場面です。5月31日公開のトウシル動画では、金融引き締め終盤、まだ景気が減速に転じる前段階では、投機筋が脈絡なく横行しやすいと解説しました。

このステージは、金融引き締めの効果で、投資家の資金がまとまって株式など相場全体を祭り上げるような力を発揮できなくなりがちです。このため、投機筋は狙い撃ちしやすい限定的対象に資金を集めることが多くなります。相場全体が動くときには、資金が広く投下され、各市場・銘柄間の割高・割安を狙う動きにも厚みがあります。このため、市場間でバランスがとれ、整合性のある展開になるのです。

ところが、投機筋にとって狙える対象が限られ、資金を集中する展開になると、先鋭化した相場が一見華やかに見えるものの、市場間の整合性は怪しくなります。筆者が専門とするグローバルマクロは、内外経済・市場を精査して、バランスを勘案して、狙いどころを見つけ出すアプローチです。

そのため、この金融引き締め終盤に投機筋が、脈絡なく市場を攻め立てる動きは、なんとも居心地悪く感じます。逆に見れば、どうも相場が煮詰まって、いよいよ大きな転換が到来するかもしれないシグナルとも解釈されるのです。

投機相場に現れた兆し

足元で、こうした投機の先鋭化とその巻き戻しという展開が相次いでいます。米債券市場では4月まで、景気は堅調持続で、年内に利下げがないどころか利上げすらあり得るとはやし立てる投機が活性化しました。しかし相次ぐ指標弱振れで、何度もショートカバーを余儀なくされ、意気消沈気味です。

米株式市場は、5月前半には景気指標の陰りを受けた金利軟化を好感しました。しかし、やがて景気の先行き不安が勝り、下値が脆くなりました。その過程で、超好決算を公表した相場リーダーのエヌビディア社が、投資でも投機でも駆け込み寺的に資金を集めています。同社株こそは業績の裏付けがあるといえ、他の生成AI(人工知能)コア銘柄ですら選別され、枝分かれするのは、もはや相場を広く動かすほど資金がまとまらない状況をうかがわせています。

世界を見渡すと、年初来堅調だった原油が急落、中国の需要低迷を無視して3~5月に急伸した銅が反落、円キャリーの相手として人気を博していたメキシコ・ペソの急反落といった、投機相場の腰砕けをうかがわせる展開が、あちこちで観察されています。

急展開を円高が強化

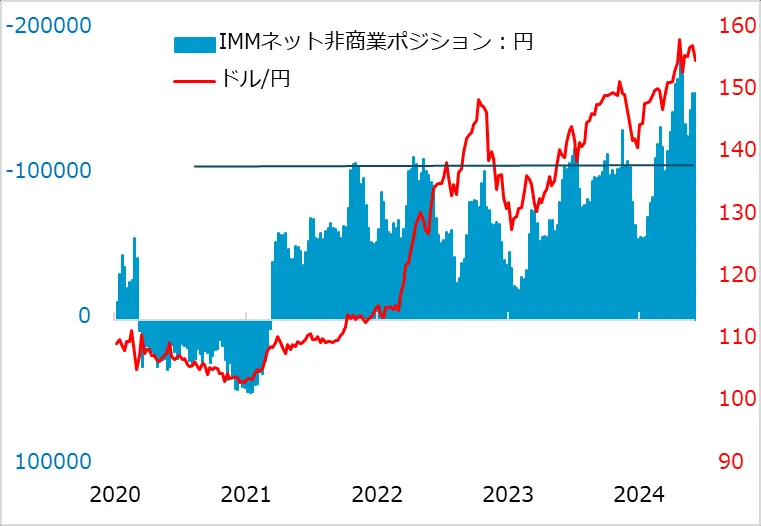

日本の市場でも投機筋の動きが留意されます。為替市場では、今年に入って、投機筋が円キャリーのポジション枠を一段拡大させる動きを見せました(図2)。

これによって、通常は米金利で9割がた説明可能なドル/円相場が、金利の示唆以上に上振れる事態になりました。しかしこのことは、いざ米金利が下降サイクルに転じると、投機筋のポジション巻き戻しがより大きくなり、潜在的な円高圧力をためているともいえます。それが実際に現れて、円高が想定以上に進むと、日本の投資家にとっては、投機筋によるあちこちの相場の急展開が増幅されやすいリスクとなります。

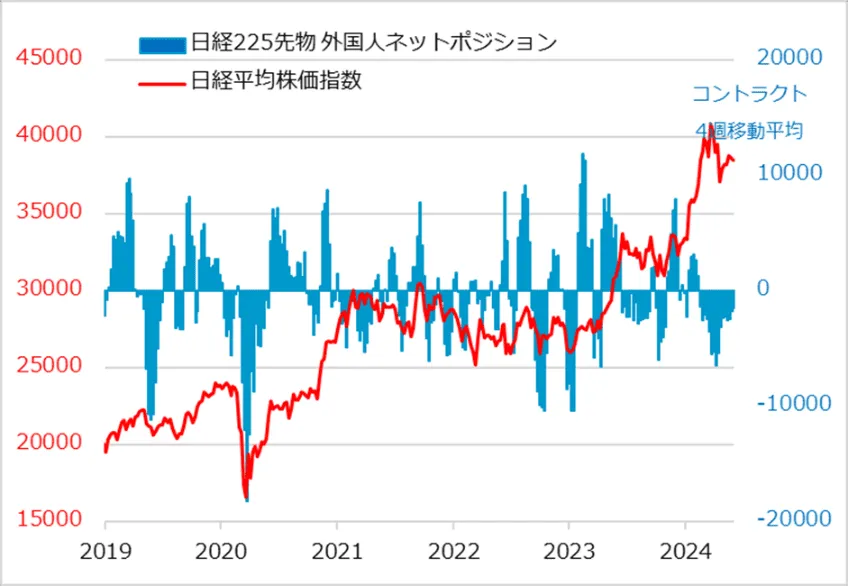

日本株は、「米国株×ドル/円」で9割がた説明可能としてきました。しかし、うごめく投機筋は日本株にも作用して、最近の日経平均株価は、米国株からも、ドル/円からも乖離(かいり)して下げる場面が増えています。これは、日本株相場の方向性を決める主役の海外投機筋が、米国株やドル/円の相場動意と無関係に、日本株売りを進めたことの現れです(図3)。

ただし、米国株やドル/円を完全に離れることはありません。特に相場の地合いが悪くなっているため、米国株安とドル安円高に対しては、過敏に日本株安に反応しやすくなります。海外市場では、米株はもとより、人気の金、資源、新興国通貨などが、米景気の陰りを見て、対ドルで反落。この時、そのドルが対円で落ちる巡り合わせになりがちです。日本投資家にとっては、内外相場のリスクが円高によって増幅的に圧しかかることを意味します。

図2:ドル/円と投機的ポジション

出所:Bloomberg

出所:Bloomberg

図3:日経平均と外国人の先物ポジション

出所:Bloomberg

出所:Bloomberg

日本投資家行動の戒め

当レポートは、皆さんを怖がらせるために書いているわけではありません。

米経済がいよいよ陰るとなれば、その前に横行していた投機の巻き戻しで相場が急展開しがちなこと。そして、日本投資家は円高ともにリスクを増幅されやすいことを、(さらに以下に述べる)こうした場面で日本投資家の行動パターンがあることを踏まえて、あらかじめ備えておく、それだけです。

第1に踏まえておくべきは、「平常バイアス」です。米国経済は悪化というより軟着陸に向かっている、来る場面の円高リスクは限られる、だから米日とも株価の下落も限定されるのではないか、こういう従来の見方に安穏として、危機の兆候を見逃すという、行動学上の罠です。「平常バイアス」は、日本の投資家に限らず、世界の誰にもある性向です。しかし、日本株の売買状況を見ても明らかなように、相場に対して方向性をもって臨む海外勢は、相場の方向転換の兆しに対してより敏感というのが筆者の実感です。

第2は日本投資家の「逆張り性向」です。日本の投資家は、相場が下がれば買い、上がれば売る逆張り行動が強いことで知られており、統計上も確認されるところです。小刻みな逆張り対応は、持続的な上げ相場においては、まずまずの成果となるでしょう。しかし、日本投資家の問題は、相場がトレンド転換した後も逆張りで頑張り、やがて含み損が大きくなって、ポジションを塩漬けにし、身動き取れなくなるケースが少なくないことです。

しかし、「平常バイアス」と「逆張り性向」の戒めは、情勢が不穏だから早く売って逃げるべきというばかりではありません。短期投資で相場に臨んでいるなら、当レポートのロジックを踏まえて、早期売り逃げも、ショート戦術も、機動的な押し目買い戦術も「あり」でしょう。

他方、中長期投資家の場合、下がるから売るべきか、下がるときこそ買うべきかを、自身の投資のスタンスとポジション状況を踏まえて考える必要があります。損失が許容度を超える恐れがあるなら、部分でも全部でも撤退して、立て直す必要があります。しかし、中長期投資では、押し目買いこそがパフォーマンスを高める好機なのです。重要なことは、下げの程度とタイミングを見計らって行動するか、そんな評価はしようがないから鈍感力発揮で時間分散買いをするか、です。

まずは当レポートのロジック、情勢認識を一助として、相場の下げ場面に遭遇しても、恐怖でまっとうな判断ができないような心理状態にならないこと、冷静な判断のために今後起こり得る事態を想定して備えておくことを勧めます。市場の専門家、FRBなど当局者ですら、データ次第と言って、情勢判断を変転させている状況です。不確実性とリスクへの対応を実体験する重要局面です。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

#米国株#為替市場#国内株式マネーは語る円は常識に逆らって動くアマノジャク。でもアマノジャクなりのわけがある。 資産を育てていく中で、低成長の成熟日本から、世界の高成長を取り込むには、 円…田中泰輔プロフィール

本サイトでは関連記事のみを収集しております。株主優待 おすすめ 10万円以下原文を閲覧するには、以下のリンクをコピーして開いてください。