リスクを抑えながら1000万円を10年運用する方法はどれ?【FP監修】 Vシェアマガジン - 株式会社ボルテックス

リスクを抑えながら1000万円を10年運用する方法はどれ?【FP監修】 Vシェアマガジン - 株式会社ボルテックス

0 最低投資金額

優待権利確定月

【FP監修】手元資金が1000万円あったとしたら、「1000万円を減らさずに運用して増やしたい」と考える方も多いでしょう。この記事では、リスクを抑えながら1000万円を10年運用するおすすめの方法やシミュレーションをご紹介します。

【FP監修】手元資金が1,000万円あったとしたら、「1,000万円を減らさずに運用して増やしたい」と考える方も多いでしょう。この記事では、リスクを抑えながら1,000万円を10年運用するおすすめの方法やシミュレーションをご紹介します。 不動産投資の初心者向け

更新日時:2021/01/18

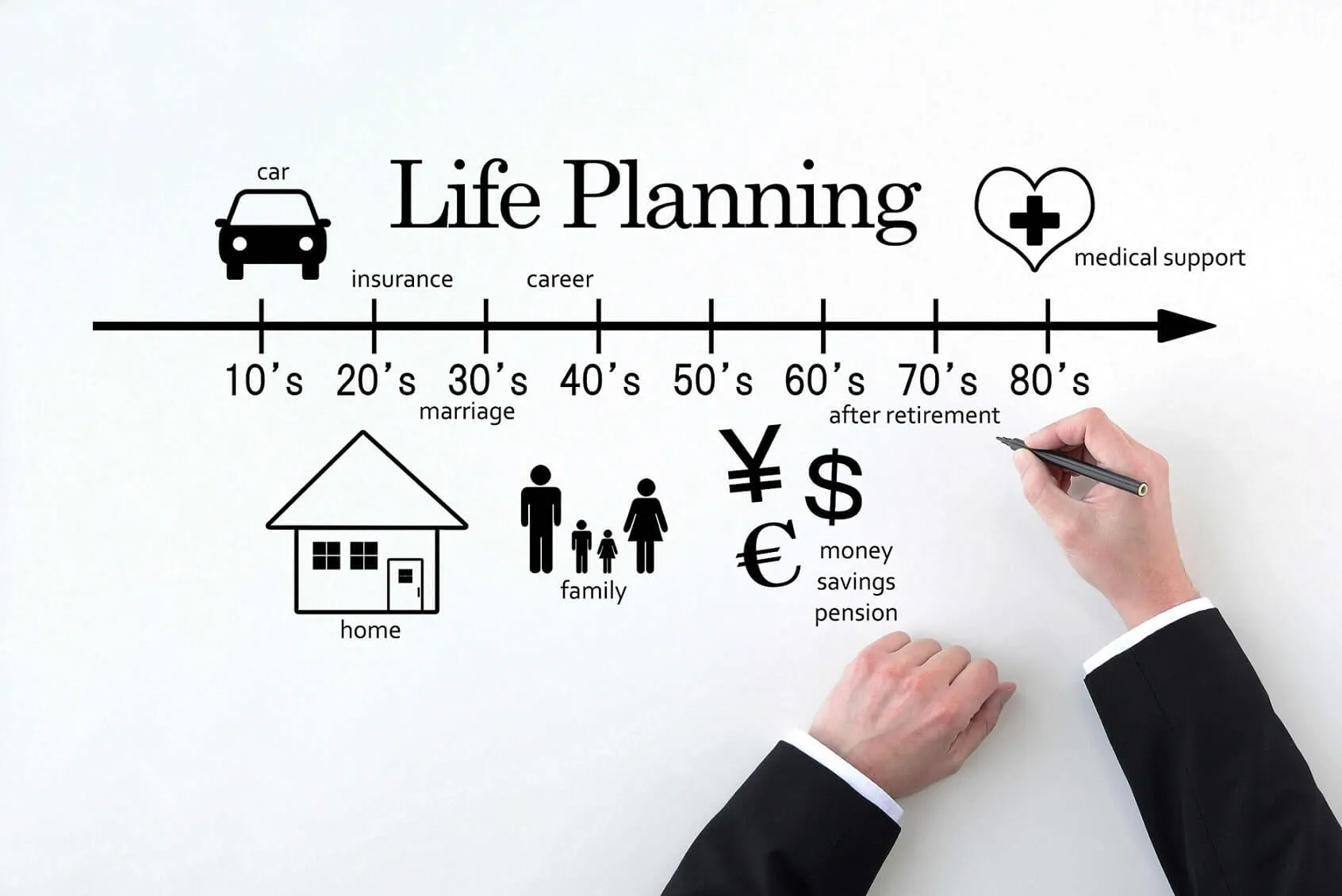

不動産投資の初心者向け  手元資金1,000万円を運用するとなった場合、まずは10年間でどれくらい増やしたいのか、10年後の目標金額を設定しましょう。 10年後の目標設定において大事なのは、ライフプランを立てること。これからの10年間でどのようなライフイベントがあるのか、資産状況・負債状況、そして老後資金はいくら必要か?など、ライフプランをしっかりと立てることで、今後の人生でどれくらいお金が必要なのかがわかり、資産運用における10年後の目標が設定しやすくなるのです。

手元資金1,000万円を運用するとなった場合、まずは10年間でどれくらい増やしたいのか、10年後の目標金額を設定しましょう。 10年後の目標設定において大事なのは、ライフプランを立てること。これからの10年間でどのようなライフイベントがあるのか、資産状況・負債状況、そして老後資金はいくら必要か?など、ライフプランをしっかりと立てることで、今後の人生でどれくらいお金が必要なのかがわかり、資産運用における10年後の目標が設定しやすくなるのです。

1-1. ライフプランの立て方

ライフプランとは、自分の生涯における生活設計のことをいいます。今後の人生でどんな暮らしがしたいか、大切にしたいものは何か、実現したいことは何かなど、将来どんな自分でいたいかを想像しながら計画を立て、それを実現していきます。 ライフプランを立てるとき、考えるべき大事なポイントは「健康」「生きがい」「お金」だといわれています。10年、20年と長い年月をかけてライフプランを実現していくのですから、まずは何より自分が「健康」でいなければいけませんよね。そして人生には「生きがい」が必要です。仕事や家族、趣味や社会活動など、ライフプランのなかに自分の生きがいを組み入れることで、より楽しく豊かな人生のプランニングができるでしょう。 そして、大事なのが「お金」のプランニング。健康で生きがいのある幸せな人生を送るために、お金は欠かせないものです。ライフプランの実現に必要なお金に関するプランニングは、できるだけ早いうちから準備を始めることが大切です。

1-2. ライフプランニングの事例

「お金」に関するライフプランは、年代とともに発生する様々なライフイベントを考慮して計画しましょう。以下の表は年代別に考慮すべきライフイベントと、お金に関するライフプランニングの事例です。

| 年代 | 主なライフイベント | お金に関するライフプラン |

|---|---|---|

| 20代 | - 就職 - 結婚 | - 就職(一人暮らし)や結婚による引っ越し資金 - 結婚資金(結婚式や新婚旅行) |

| 30代 | - 出産 - 子供の入学 - 住宅購入 | - 出産資金 - 子供の入園や入学にかかる教育資金 - マイホーム購入資金(頭金や引っ越し代) |

| 40代 | - 子供の教育 - 子供の進学 | - 子供の習い事や塾、予備校、高校・大学への進学にかかる教育資金 - 住宅ローンの返済 - 老後資金の準備 |

| 50代 | - 子供の独立 - 住宅リフォーム | - 住宅ローンの返済 - 住宅リフォーム資金 - 医療費の備え - 老後資金の準備 |

| 60代 | - 子供の結婚 - 退職(退職金) - 親の介護 | - 子供の結婚資金(贈与) - 子供のマイホーム購入資金(贈与) - 医療費の備え - 親の介護や相続 - 退職金の資産運用 |

20代から30代にかけては、結婚や出産、マイホーム購入などの大きなライフイベントがあり、仕事と子育てに追われ、10年後のライフプランまで考えていられないという方も多いでしょう。しかし、子育てがひと段落する40代は、いわゆる「2,000万円必要」と言われる老後資金の準備や退職金の資産運用について考え始めるのに適したライフステージです。 40代以降でライププランを立てるときは、老後に必要な生活費や退職金なども考慮し、10年後、20年後のライフプランに合わせていくら必要なのかという目標を立て、今ある手元資金をできるだけ減らさず、安全に行える資産運用の方法を検討されるとよいでしょう。

2. 1,000万円の10年運用シミュレーション

10年後の目標が設定できたら、仮に今手元に1,000万円があるという場合に、どれくらいの利回り、どれくらいのリスク許容度で運用すれば目標達成できるのか、下記のように運用シミュレーションができるサイトなどを利用して、具体的にシミュレーションしてみましょう。

10年後の目標が設定できたら、仮に今手元に1,000万円があるという場合に、どれくらいの利回り、どれくらいのリスク許容度で運用すれば目標達成できるのか、下記のように運用シミュレーションができるサイトなどを利用して、具体的にシミュレーションしてみましょう。

-

マネーシミュレーターみらい電卓

-

リンク先のページは変更となる可能性がございます。あらかじめご了承ください。

2-1. 1,000万円を10年運用する場合のシミュレーション(想定利回り別、複利計算)

| 運用資金(元本) | 1,000万円 |

|---|---|

| 運用期間 | 10年 |

| 想定利回り(年率) | 2% |

| 運用結果 | 1,219万円 |

2-2. 1,000万円運用で目標を1500万円に設定した場合にかかる年数(想定利回り別、複利計算)

| 運用資金(元本) | 1,000万円 |

|---|---|

| 目標金額 | 1,500万円 |

| 想定利回り(年率) | 2% |

| 達成までの年数 | 20年6カ月 |

こちらのシミュレーションは設定した条件を計算式にあてはめて計算したものです。資産運用において考慮しなければならない投資リスクが反映されていないため、実際の投資結果とは異なります。1,000万円の手元資金を減らしたくない、できるだけ安全に運用したいという場合は、リスク分散することも重要になってきます。 リスク分散の必要性について、詳しくは下記ページをご参照ください。

こちらも読まれています分散投資の始め方:第2回リスク分散は必要?資産運用の目的と失敗の許容度【FP執筆】

こちらも読まれています分散投資の始め方:第2回リスク分散は必要?資産運用の目的と失敗の許容度【FP執筆】

こちらも読まれていますシミュレーションで考える資産運用【FP執筆】

こちらも読まれていますシミュレーションで考える資産運用【FP執筆】

3. 預貯金が1,000万円を超えたら考えるべきことは?

預貯金が1,000万円を超えたら少しだけ気をつけておきたいことがあります。

預貯金が1,000万円を超えたら少しだけ気をつけておきたいことがあります。

3-1. ペイオフに注意する

ペイオフという制度をご存知でしょうか。 ペイオフとは、万が一預貯金をしている金融機関が破綻した場合にも、預金保護法によって、預金保険機構が預金者に一定額までの預金を払い戻すという預金保険制度のことです。 ペイオフは、預金者保護の観点から定められた制度ですが、預金のうち一定額までしか保護の対象とはならず、現在保護の対象となる預金の額は、ひとつの金融機関につき一人1,000万円までとなっています。 そのため、預貯金が1,000万円を超えた場合、まずは複数の金融機関に預貯金を分散するということを検討しましょう。

3-2. 資産運用を検討する

預貯金1,000万円がすぐに必要なお金でない場合、そのまま眠らせておくのはもったいないですよね。預貯金が1,000万円を超えたら、資産運用について具体的に検討してみてもよいかもしれません。「お金がお金を生む」という話を耳にすることがあると思いますが、預貯金1,000万円はまさにその仕組みを検討するべきよいタイミングです。 資産運用を検討する際は、せっかく貯めた預貯金1,000万円を減らさないように、ライフプランを見据えた長期投資の目標を設定することが大切です。また、手元資金を減らすことなくどのようにして増やすのか、リスクを抑えた資産運用方法を検討しましょう。

≫ ボルテックスが考える資産運用支援とは

4.リスクを抑えながら1,000万円を10年運用する方法とは

実際に1,000万円をリスクを抑えながら10年間資産運用するとなったら、選ぶべき運用方法はどれなのでしょうか?ここからは、元本保証など低リスクな運用方法からミドルリスクな運用方法まで、それぞれの商品の特徴や想定利回り、始め方についてご紹介します。

4-1. 定期預金

銀行の定期預金は、元本保証があるという点で最もリスクの低い金融商品です。 想定利回りはメガバンクでは0.01%程度、ネットバンクで0.02%~0.2%程度となっています。銀行に口座を開設し、預け入れをするだけで簡単に始めることができます。

こちらも読まれています退職金専用の定期預金はお得?有効活用する方法【FP執筆】

こちらも読まれています退職金専用の定期預金はお得?有効活用する方法【FP執筆】

4-2. 個人向け国債/地方債

国債とは、国が発行する債券のことで、地方債とは地方自治体が発行する債券のことです。利子、元本とも国や地方自治体が責任を持って保証するため、低リスクで安心感のある金融商品だといえます。 個人向け国債には変動金利型10年、固定金利型5年、固定金利型3年の3種類あり、固定金利型、変動金利型とも最低で0.05%の金利が保証されています。個人向け国債は、銀行や証券会社で購入できます。

4-3. 社債

社債は、企業が資金調達を目的として投資家に発行する債券のことです。企業から不定期に募集されます。最近では、2018年に販売されたソフトバンク社債が有名です。企業が倒産しない限り元本・利子ともに戻ってくるため、信用度の高い企業の発行する社債であれば、比較的リスクは低いといえるでしょう。 利率は商品によって0.02%~5%程度と幅広く、証券会社で購入できます。

4-4. 保険

個人年金や養老保険、学資保険といった貯蓄型保険でも資産運用は可能です。貯蓄型保険とは、満期までの積み立てによって支払った保険料以上の保険金が戻ってくるというものです。 貯蓄型保険の利回りは商品によって異なります。支払った保険料を100%とすると、100%を超えた分が利回りです。保険会社で加入申し込みできます。

個人年金や養老保険、学資保険といった貯蓄型保険でも資産運用は可能です。貯蓄型保険とは、満期までの積み立てによって支払った保険料以上の保険金が戻ってくるというものです。 貯蓄型保険の利回りは商品によって異なります。支払った保険料を100%とすると、100%を超えた分が利回りです。保険会社で加入申し込みできます。

4-5. 不動産小口化商品

不動産小口化商品とは、個人単位ではなかなか購入しづらい不動産物件を一口100万円などの単位で小口化し、販売する金融商品です。実際の不動産を少額な資金で保有し、運用することができます。 また、相続財産の評価において、任意組合型(現物出資)の不動産小口化商品は現物不動産と同等の扱いとなるため、相続税評価額が低く抑えることができる可能性がある場合があります。低リスク・ミドルリターンな資産運用という側面に加え、相続や贈与のお取り組みにも活用いただける点も不動産小口化商品の特徴です。 不動産小口化商品の利回りは、2%~7%程度と物件によって異なります。価格変動リスクがありますので、利回りだけに囚われず、物件の立地や築年数、周辺の賃料相場など、様々な視点から購入する不動産の見極めが重要です。

不動産小口化商品とは、個人単位ではなかなか購入しづらい不動産物件を一口100万円などの単位で小口化し、販売する金融商品です。実際の不動産を少額な資金で保有し、運用することができます。 また、相続財産の評価において、任意組合型(現物出資)の不動産小口化商品は現物不動産と同等の扱いとなるため、相続税評価額が低く抑えることができる可能性がある場合があります。低リスク・ミドルリターンな資産運用という側面に加え、相続や贈与のお取り組みにも活用いただける点も不動産小口化商品の特徴です。 不動産小口化商品の利回りは、2%~7%程度と物件によって異なります。価格変動リスクがありますので、利回りだけに囚われず、物件の立地や築年数、周辺の賃料相場など、様々な視点から購入する不動産の見極めが重要です。

こちらも読まれています不動産小口化商品とは?メリット・デメリットを解説【FP監修】

こちらも読まれています不動産小口化商品とは?メリット・デメリットを解説【FP監修】

こちらも読まれています不動産小口化商品を比較検討する際に抑えるべきポイントは?

こちらも読まれています不動産小口化商品を比較検討する際に抑えるべきポイントは?

弊社の不動産小口化商品「Vシェア」は、都心の中規模オフィスビルを中心に取り扱っております。不動産投資におけるリスクを可能な限り抑えたローリスクミドルリターンな商品となっており、個人単位ではなかなか購入しづらい都心の中規模オフィスビルなど、賃貸収入や将来的な値上がりが見込まれる優良な不動産物件を1口100万円単位・5口以上(最低口数は変更となる場合があります)から小口化商品としてご購入いただくことが可能です。

- 不動産小口化商品「Vシェア」とは

- 不動産小口化商品「Vシェア」の物件情報を見る

4-6. 投資信託

投資信託とは、資金だけを用意して資産運用自体は運用の専門家(ファンドマネージャー)に任せるという資産運用の方法です。主に国内外の株式や債券で運用しますが、投資信託によって投資対象や運用方針が異なります。国内の公社債で運用するものはリスクが大きくありません。 ただし、投資信託の場合、利益を得るだけなく費用や手数料なども発生いたします。投資信託の購入手数料、運用時にかかる信託報酬、監査報酬、売買委託手数料など、直接負担する費用と信託財産から差し引かれる手数料に分けられますが、0.1~3%程度で設定されている場合が多いです。運用期間中にどのようなコストが発生するかを事前に確認しておきましょう。投資信託は銀行や証券会社で購入できます。

投資信託とは、資金だけを用意して資産運用自体は運用の専門家(ファンドマネージャー)に任せるという資産運用の方法です。主に国内外の株式や債券で運用しますが、投資信託によって投資対象や運用方針が異なります。国内の公社債で運用するものはリスクが大きくありません。 ただし、投資信託の場合、利益を得るだけなく費用や手数料なども発生いたします。投資信託の購入手数料、運用時にかかる信託報酬、監査報酬、売買委託手数料など、直接負担する費用と信託財産から差し引かれる手数料に分けられますが、0.1~3%程度で設定されている場合が多いです。運用期間中にどのようなコストが発生するかを事前に確認しておきましょう。投資信託は銀行や証券会社で購入できます。

こちらも読まれています投資信託は初心者に向いている?投資信託の基礎知識や初心者が注意すべきこと【FP監修】

こちらも読まれています投資信託は初心者に向いている?投資信託の基礎知識や初心者が注意すべきこと【FP監修】

こちらも読まれています投資信託はどう選ぶ?おすすめの選び方や失敗しないポイント【FP監修】

こちらも読まれています投資信託はどう選ぶ?おすすめの選び方や失敗しないポイント【FP監修】

4-7. REIT

REITとは上場不動産投資信託のことです。不動産投資法人が投資家から集めた資金で収益不動産を購入し、賃料や売買益を分配するという商品です。日本ではJ-REITと呼ばれています。 J-REITの利回りは3~8%程度が一般的ですが、価格変動があります。証券会社で購入できます。また、J-REITの売買を行う際は、証券会社ごとに定められた売買手数料の支払いが必要になります。

REITとは上場不動産投資信託のことです。不動産投資法人が投資家から集めた資金で収益不動産を購入し、賃料や売買益を分配するという商品です。日本ではJ-REITと呼ばれています。 J-REITの利回りは3~8%程度が一般的ですが、価格変動があります。証券会社で購入できます。また、J-REITの売買を行う際は、証券会社ごとに定められた売買手数料の支払いが必要になります。

こちらも読まれていますREIT(リート)とは?不動産投資信託の基本知識【FP監修】

こちらも読まれていますREIT(リート)とは?不動産投資信託の基本知識【FP監修】

こちらも読まれていますREITはどう選ぶ?おすすめの選び方や始めるときの注意点【FP監修】

こちらも読まれていますREITはどう選ぶ?おすすめの選び方や始めるときの注意点【FP監修】

運用方法別 - 比較まとめ

| 運用方法 | 特徴 | 想定利回り | 始め方 |

|---|---|---|---|

| 定期預金 | - 元本保証 | 0.01%~0.2% | 銀行口座に預入 |

| 個人向け国債/地方債 | - 元本・利子ともに国や地方自治体が保証 - 個人向け国債は変動金利型10年、固定金利型5年、固定金利型3年の3種類 | 最低0.05% | 銀行や証券会社で購入 |

| 社債 | - 企業が不定期に募集 - 信用度の高い企業の発行する社債であれば低リスク | 0.02%~5%※ 商品によって幅あり | 証券会社で購入 |

| 保険 | - 個人年金、養老保険、学資保険などの貯蓄型保険 | 商品による | 保険会社で加入申し込み |

| 不動産小口化商品 | - 実際の不動産を一口単位で保有する - 相続・贈与へのお取り組みとしても活用できるものもある | 2%~7%※ 物件によって異なる ※ 利回りだけに囚われない見極めが必要 | 販売事業者から購入 |

| 投資信託 | - 国内外の株式や債券で運用する - 運用は専門家に任せる | 投資対象や運用方針により異なる | 銀行や証券会社で購入 |

| REIT | - 証券取引所を通じて売買する不動産投資信託 - 実際の不動産は保有しない | 3~8% | 証券会社で購入 |

5. 1,000万円を資産運用するときの注意点

預貯金や退職金などの資金1,000万円を使って資産運用を始めるなら、できるだけ手元資金を減らさないようにしたいですよね。リスクを抑えながら資産運用を始めるためには、気をつけておきたい注意点があります。

預貯金や退職金などの資金1,000万円を使って資産運用を始めるなら、できるだけ手元資金を減らさないようにしたいですよね。リスクを抑えながら資産運用を始めるためには、気をつけておきたい注意点があります。

5-1. 預貯金と投資に分ける

1,000万円の手元資金で資産運用を始める場合、まずは1,000万円のうちいくらを運用に回せるのかを検討しましょう。現在は定期的な収入があるという方の場合も、今後何が起こるかは分かりませんので、万が一のために1年程度の生活資金はそのまま預貯金として残しておくことをおすすめします。また、今後10年以内に使う予定があるお金についても、預貯金や個人向け国債など、元本保証のある運用方法で安全に保有しておくとよいでしょう。 つまり、1,000万円から1年程度の生活資金と使途のある資金を除いた残りが、資産運用に回せる資金ということになります。

5-2. ハイリターンは狙わない

資産運用となるとどうしてもリターンに注目してしまいがちですが、大きなリターンが期待できる運用商品は、その分大きな損失を被るリスクもあります。 手元資金を減らさずにリスクを抑えて資産運用を始めるなら、ハイリターン商品は敢えて避け、10年後の目標を達成するための着実なリターンを求める方がよいでしょう。

資産運用となるとどうしてもリターンに注目してしまいがちですが、大きなリターンが期待できる運用商品は、その分大きな損失を被るリスクもあります。 手元資金を減らさずにリスクを抑えて資産運用を始めるなら、ハイリターン商品は敢えて避け、10年後の目標を達成するための着実なリターンを求める方がよいでしょう。

5-3. 長期分散投資を行う

長期分散投資とは、投資する商品を複数に分け、長い期間をかけて運用することで収益率を安定させ、リスクを軽減する投資の方法のことです。 資金を小口化して複数の商品へ投資する分散投資は、短期的に大きな利益が見込めるわけではありませんが、長い運用期間をかけることで、損失の可能性が小さくなる傾向があり、かつ取引の回数が少ないことから売買手数料や税金などの運用コスト負担が少ないというメリットがあるため、手元資金1,000万円をできるだけ減らさず安全に増やしたいという方に向いています。

長期分散投資とは、投資する商品を複数に分け、長い期間をかけて運用することで収益率を安定させ、リスクを軽減する投資の方法のことです。 資金を小口化して複数の商品へ投資する分散投資は、短期的に大きな利益が見込めるわけではありませんが、長い運用期間をかけることで、損失の可能性が小さくなる傾向があり、かつ取引の回数が少ないことから売買手数料や税金などの運用コスト負担が少ないというメリットがあるため、手元資金1,000万円をできるだけ減らさず安全に増やしたいという方に向いています。

こちらも読まれていますリスクを抑える長期分散投資【FP執筆】

こちらも読まれていますリスクを抑える長期分散投資【FP執筆】

6. 最後に

リスクを抑えながら1,000万円の資金を10年で増やす方法についてご紹介しました。仮に1,000万円の手元資金があるとした場合、どんな運用方法でどう増やすかは、ライフプランをしっかりと立てることで、今後の人生でどれくらいお金が必要なのかがわかり、資産運用における10年後の目標が設定しやすくなります。手元資金はできるだけ減らさずに運用をしたいという方は、今回ご紹介した運用方法を参考になさってください。

こちらも読まれています500万円リスク・リターン別おすすめの運用方法とシミュレーション【FP監修】

こちらも読まれています500万円リスク・リターン別おすすめの運用方法とシミュレーション【FP監修】

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

監修者

村井 英一むらい えいいち

ファイナンシャル・プランナー(CFP、1級FP技能士、証券アナリスト、宅地建物取引士)

プロフィール掲載記事1965年生まれ。大手証券会社で法人営業、個人営業、投資相談業務を担当する。2004年にファイナンシャル・プランナーとして独立後は、相談者の立場にたった顧客本位のコンサルタントを行う。特に、資産運用、住宅ローン、年金問題、ライフプランニングなどを得意分野とする。家計の診断・相談室(https://kakeinoshindan.com/)

2021/09/07投資信託を始めたら確定申告は必須?不要な場合もある?【FP監修】2021/06/10REIT(リート)とは?不動産投資信託の基本知識【FP監修】2021/04/01投資信託の利回りとは?利回りの目安や抑えておくべきポイント【FP監修】2021/03/12ローリスク・ローリターンの資産運用にはどんな種類がある?【FP監修】掲載記事一覧 Tweet資産運用の記事一覧に戻る

Tweet資産運用の記事一覧に戻る

カテゴリから記事を探す

- 不動産投資

- 相続

- 投資

- 相続税

- 分散投資

- 生前贈与

- 老後資金

- 贈与税

キーワード別で記事を探す

- 不動産を活用した相続(16)

- 小口投資(14)

- 投資信託(13)

- 生前贈与の手続き(12)

- 不動産小口化商品(8)

- 不動産特定共同事業法(8)

- 不特法(7)

- 不動産投資の初心者向け(7)

- 投資におけるリスク(7)

- 退職金運用(6)

- REIT(6)

- 不動産クラウドファンディング(6)

- 遺産相続(5)

- 確定申告(4)

- 不動産投資のリスク(3)

- 長期投資(2)

- 不動産(2)

- 家族信託(1)

- 株式投資(1)

- 相続税の基礎知識(1)

⼈気記事ランキング

生前贈与は110万円以下なら現金手渡しでもOK?非課税でも手続きが必要?【税理士監修】

生前贈与は110万円以下なら現金手渡しでもOK?非課税でも手続きが必要?【税理士監修】

生前贈与

2020/06/19

贈与税はいくらからかかる?贈与税の計算方法と非課税枠【税理士監修】

贈与税はいくらからかかる?贈与税の計算方法と非課税枠【税理士監修】

贈与税

2021/04/19

110万円以下でも贈与税がかかる?!生前贈与の注意点【税理士監修】

110万円以下でも贈与税がかかる?!生前贈与の注意点【税理士監修】

贈与税

2021/04/19

贈与税は親子でもかかる?贈与税がかかるケースと非課税にする方法【税理士監修】

贈与税は親子でもかかる?贈与税がかかるケースと非課税にする方法【税理士監修】

生前贈与

贈与税

2021/04/19

リスクを抑えながら1,000万円を10年運用する方法はどれ?【FP監修】

リスクを抑えながら1,000万円を10年運用する方法はどれ?【FP監修】

2021/01/18

ピックアップ記事

投資物件としてのオフィスビルのメリット・デメリットと今後の市況

投資物件としてのオフィスビルのメリット・デメリットと今後の市況

不動産投資

2020/10/15

不動産小口化商品を比較検討する際に抑えるべきポイントは?

不動産小口化商品を比較検討する際に抑えるべきポイントは?

不動産投資

2021/07/06

不動産特定共同事業法とは?不特法の基礎知識と改正のポイント【FP監修】

不動産特定共同事業法とは?不特法の基礎知識と改正のポイント【FP監修】

不動産投資

2020/04/02

【FP監修】不動産小口化商品とは?メリット・デメリットを解説

【FP監修】不動産小口化商品とは?メリット・デメリットを解説

不動産投資

2023/08/31

不動産⼩⼝化商品をご存知ですか?

不動産⼩⼝化商品は、少額から不動産投資ができ、相続へのお取り組みとしても注⽬を集めています。

不動産⼩⼝化商品は、少額から不動産投資ができ、相続へのお取り組みとしても注⽬を集めています。

不動産⼩⼝化商品について詳しく

記事を月で絞り込む

月を選択2022年3月(1)2021年11月(4)2021年9月(9)2021年8月(5)2021年7月(2)2021年6月(3)2021年5月(3)2021年4月(10)2021年3月(4)2021年2月(4)2021年1月(5)2020年12月(6)2020年11月(4)2020年10月(5)2020年9月(9)2020年8月(8)2020年7月(9)2020年6月(5)2020年5月(5)2020年4月(5)2020年3月(2)2020年2月(4)2020年1月(3)2019年12月(5)2019年11月(5)2019年10月(5)2019年9月(1)2019年8月(23)2019年7月(1)-0001年11月(1)-

-

-

-

-

不動産投資

-

相続

-

投資

-

相続税

-

分散投資

-

生前贈与

-

老後資金

-

贈与税

-

不動産を活用した相続(16)

-

小口投資(14)

-

投資信託(13)

-

生前贈与の手続き(12)

-

不動産小口化商品(8)

-

不動産特定共同事業法(8)

-

不特法(7)

-

不動産投資の初心者向け(7)

-

投資におけるリスク(7)

-

退職金運用(6)

-

REIT(6)

-

不動産クラウドファンディング(6)

-

遺産相続(5)

-

確定申告(4)

-

不動産投資のリスク(3)

-

長期投資(2)

-

不動産(2)

-

家族信託(1)

-

株式投資(1)

-

相続税の基礎知識(1)

-

生前贈与は110万円以下なら現金手渡しでもOK?非課税でも手続きが必要?【税理士監修】

生前贈与は110万円以下なら現金手渡しでもOK?非課税でも手続きが必要?【税理士監修】

生前贈与

2020/06/19

贈与税はいくらからかかる?贈与税の計算方法と非課税枠【税理士監修】

贈与税はいくらからかかる?贈与税の計算方法と非課税枠【税理士監修】

贈与税

2021/04/19

110万円以下でも贈与税がかかる?!生前贈与の注意点【税理士監修】

110万円以下でも贈与税がかかる?!生前贈与の注意点【税理士監修】

贈与税

2021/04/19

贈与税は親子でもかかる?贈与税がかかるケースと非課税にする方法【税理士監修】

贈与税は親子でもかかる?贈与税がかかるケースと非課税にする方法【税理士監修】

生前贈与

贈与税

2021/04/19

リスクを抑えながら1,000万円を10年運用する方法はどれ?【FP監修】

リスクを抑えながら1,000万円を10年運用する方法はどれ?【FP監修】

2021/01/18

投資物件としてのオフィスビルのメリット・デメリットと今後の市況

投資物件としてのオフィスビルのメリット・デメリットと今後の市況

不動産投資

2020/10/15

不動産小口化商品を比較検討する際に抑えるべきポイントは?

不動産小口化商品を比較検討する際に抑えるべきポイントは?

不動産投資

2021/07/06

不動産特定共同事業法とは?不特法の基礎知識と改正のポイント【FP監修】

不動産特定共同事業法とは?不特法の基礎知識と改正のポイント【FP監修】

不動産投資

2020/04/02

【FP監修】不動産小口化商品とは?メリット・デメリットを解説

【FP監修】不動産小口化商品とは?メリット・デメリットを解説

不動産投資

2023/08/31

不動産⼩⼝化商品は、少額から不動産投資ができ、相続へのお取り組みとしても注⽬を集めています。

不動産⼩⼝化商品は、少額から不動産投資ができ、相続へのお取り組みとしても注⽬を集めています。

不動産⼩⼝化商品について詳しく月を選択2022年3月(1)2021年11月(4)2021年9月(9)2021年8月(5)2021年7月(2)2021年6月(3)2021年5月(3)2021年4月(10)2021年3月(4)2021年2月(4)2021年1月(5)2020年12月(6)2020年11月(4)2020年10月(5)2020年9月(9)2020年8月(8)2020年7月(9)2020年6月(5)2020年5月(5)2020年4月(5)2020年3月(2)2020年2月(4)2020年1月(3)2019年12月(5)2019年11月(5)2019年10月(5)2019年9月(1)2019年8月(23)2019年7月(1)-0001年11月(1)

この記事と同じカテゴリの他の記事

REITとは?仕組みや現物不動産・不動産小口化商品との違いも解説

投資

2019/12/02

不動産を活用した資産運用のメリットは?株式投資との比較や注意点【FP監修】

不動産投資

2020/12/23

不動産投資にかかる税金一覧!家賃収入(不動産収入)の確定申告は必要?不要?【税理士監修】

不動産投資

2020/03/30

不動産クラウドファンディングの選び方、おすすめは?

不動産投資

2021/11/08

REITとは?仕組みや現物不動産・不動産小口化商品との違いも解説

投資

2019/12/02

不動産を活用した資産運用のメリットは?株式投資との比較や注意点【FP監修】

不動産投資

2020/12/23

不動産投資にかかる税金一覧!家賃収入(不動産収入)の確定申告は必要?不要?【税理士監修】

不動産投資

2020/03/30

不動産クラウドファンディングの選び方、おすすめは?

不動産投資

2021/11/08

東京都心のハイグレードオフィスビルを所有する

累計販売実績 200億円超(2023年7月末現在)

物件組成数24件

ボルテックスは、都心の商業地にある中規模オフィスビルを区分所有化し、「VORTシリーズ」として展開しています。このボルテックスが創造した価値をさらに多くの方にお届けするために販売する商品が「Vシェア」です。安定した運用を考えている方や、相続などを考えている方にもおすすめです。

ハイクオリティ・ブランド「VORT」シリーズ

より詳しい商品情報物件情報を知りたい方へ

より詳しい商品情報物件情報を知りたい方へ

Vシェアに関するより詳しい内容や、収益シミュレーション、物件に関するより詳しい資料をお送りいたします。

資料請求はこちらからこれからの資産形成を考える詳しい情報を知りたい方へ

「直接お話を聞きたい」という方、Vシェアをもっと詳しく知りたい方のためにセミナーを随時無料で開催しております。

無料セミナー情報- 不動産小口化商品「Vシェア」

- 選ばれる理由

- ご留意事項

↑

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。リスクを抑えながら1000万円を10年運用する方法はどれ?【FP監修】 Vシェアマガジン - 株式会社ボルテックス