ロイヤルロンドン(RL360°)の特徴・評判を徹底調査!

0 最低投資金額

優待権利確定月

ロイヤルロンドン(RL360°)の特徴と評判を調査。投資の仕組みやメリットとデメリットについて解説。「詐欺疑惑」や優秀なIFAの見分け方まで色々みていきます。

ロイヤルロンドン(RL360°)について

ロイヤルロンドンはイギリスの保険・資産運用会社です。

日本では「オフショア(海外)投資ができる投資先」として知られています。

オフショア投資の魅力はハイリターンが見込める点、投資先が海外のため税制面が優遇されているなどなど。このことから、オフショア投資に注目している投資家も多いです。

しかしオフショア投資には「詐欺」「全く利益が出ない」案件もあり、良い評判も悪い評判も入り乱れている状態です。

ロイヤルロンドンも例外ではなく、「詐欺ではないか?」という疑惑を持つ人物は見受けられます。

そこで本記事ではロイヤルロンドンについて徹底調査!ロイヤルロンドンの特徴や評判、詐欺疑惑に至るまでを調べ上げました。

ロイヤルロンドン(RL360°)とは?

ロイヤルロンドン(RL360°)はイギリス王室領属のマン島に籍を置く保険・資産管理運用に特化した会社です。

1861年に設立。160年以上にわたって運営されています。

ロイヤルロンドンは主にオフショア(海外)保険やオフショア年金プランを世界中の法人・個人に提供しています。

ロイヤルロンドンは「日本から投資できるオフショア投資」として投資家の間で話題。

オフショア投資とは海外の投資信託や保険、債券などに投資を行なうこと。オフショア投資には税制面が優遇されている投資案件があり、長期的に得られる利益が多いとされています。

ロイヤルロンドンは想定利回りが大体5~7%程度。日本の投資信託の平均利回りは3%程度です。

またロイヤルロンドンは税制優遇のあるマン島で運営されているため、日本と比べて税金を多く支払わなくて済むようになります。万が一ロイヤルロンドン(RL360°)が倒産した場合でも「資産価値の最大90%が保証される」というマン島政府の法律が適用されます。

ただ、海外の業者から直接商品を売買するため、ロイヤルロンドンには言語リスクやカントリーリスクが生じます。

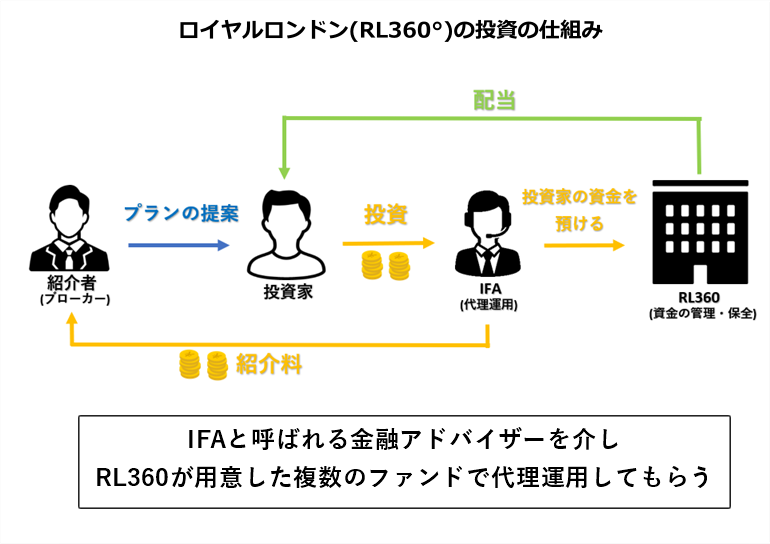

ロイヤルロンドン(RL360°)の投資の仕組み

ロイヤルロンドンに投資をするためには、IFAと呼ばれる独立ファイナンシャルアドバイザーと契約する必要があります。

IFAは海外積立投資をする際に必要な様々なサポートをし、投資家の代わりにファンドを選ぶ代理店のこと。

なぜわざわざIFAと契約する必要があるのかというと、ロイヤルロンドンは個人では直接契約を結べないからです。

オフショア投資は個人での直接契約がNGなものが多く、大半はIFAを仲介して申し込まなければいけません。ロイヤルロンドンも例外ではなく、ロイヤルロンドンの商品を扱っているIFAを探して契約を結ぶ必要があるワケですね。

日本では海外のIFAを斡旋する「紹介者」経由で契約を申し込む人が多いようです。

投資家が出資したお金は契約したIFAが運用・管理を行ないます。

優秀なIFAであれば問題ありませんが、粗悪なIFAだと「運用リターンが全く出せてない」という声も聞きます。

オフショア投資は海外の情報を加味して行なうため情報の精査が難しく、良いIFA・悪いIFAが入り乱れている状態です。

世の中には利用者の資産を9.7倍に激増させた凄腕投資アドバイザーもいるため、いかに優秀なIFAを選び出すかがカギというわけですね。

ロイヤルロンドン(RL360°)の特徴

ロイヤルロンドンにはメリット、デメリットにも相当する特徴があります。

IFAが運用を行う特殊な金融商品である

ロイヤルロンドンは「ファンドリンク型保険」という複数の投資信託を購入・運用する金融商品です。IFAが資産運用を行うという特殊な商品です。

ハイリスク、ハイリターンである

ロイヤルロンドンの投資はハイリスク、ハイリターンです。

資産運用してくれるIFA選びが非常に重要となります。

口座が「初期口座」と「貯蓄口座」に分かれている

ロイヤルロンドンの商品構造として初期口座と貯蓄口座に分かれています。

初期口座:積立開始から18カ月~24か月分の積立金を入金 貯蓄口座:初期口座の積立終了後に積み立てる金額が入金

2つの口座に積み立てた金額はIFAが運用に使用します。

初期口座と貯蓄口座の違いで覚えておきたいのは「資金が引き出せるか否か」です。

初期口座は2年間積み立てをした後は「契約満了まで資金の引き出し不可」となります。急に資金が必要になった場合に対応が難しいため、あらかじめ認識しておきましょう。

手数料の計算が複雑

ロイヤルロンドンは手数料の計算が複雑で分かりにくいです。

初期口座と貯蓄口座それぞれでかかる手数料が異なるうえに、契約内容によっては手数料が非常に高くなるよう設計されています。

その一方で、「長期契約にする・積立金額を多くする」と手数料が少なくなる設定もあります。

手数料が契約内容によって大きく変わるため、IFAや相談者の話をよく聞くようにしましょう。

解約時のペナルティが高い

ロイヤルロンドンは解約時に大きな手数料がかかります。

初期口座積立期間中(18カ月~24か月)に解約する場合、解約手数料は積み立てた金額の100%です。

仮に毎月5万円ずつを2年間積み立てていた場合の解約手数料は120万円。

「投資金額そのまま持っていく」のは流石に暴利のような気も…。

一応ロイヤルロンドンは初期口座積立期間がすぎると、積立年数に応じて解約手数料が少なくなる仕組みとなっています。

ただ10年以内の解約でも初期口座の50%以上、4年以内の解約だと70%以上が手数料として発生します。

年数に応じて細かな数字は変わりますが、いずれも高い解約手数料です。

積立金額や契約年数によってボーナスを受け取ることができる

積立金額や契約年数によって、3種類のボーナスを受け取ることができます。

↓クリックで開閉できます↓

アロケーションボーナス 積立金額によって積立金に上乗せしてもらえるボーナスです。月々の支払いが85,250円から発生します。

85,250円~ →月々の支払いの1%をプラス 147,250円~ →月々の支払いの2%をプラス

なお、支払いが滞った年はカウントされません。

ロイヤリティボーナス 10年以上の⽀払い期間を選択した場合、満了時に⽀払われるボーナスです。年間支払金額の0.25% に、全額⽀払いを行った年数を掛けたものが累積され最後に支払われます。

例)25年間の契約で満期時に積み立て口座残高が3000万円ある場合。 0.25% x 25年間 = 6.25%のボーナスレート 6.25% x 3,000万円 = 187.5万円が支給

スターターボーナス 契約年数10年以上、積立金額46,500円以上の契約が対象のボーナスで、積立開始時にもらえます。契約期間により、もらえるボーナスのレートは異なり、10~14年契約の1.5ヶ月分から最大25年以上契約の6か月分まで5年ごと、1.5カ月刻みで支給されます。

例)月々10万円の積立を20年(ボーナス4.5ヶ月)契約で行った場合 10万円x4.5ヶ月=45万円

この45万円が初回積立時の10万円に追加され、初回は10万円の支払いで55万円として運用が開始されます。

なお、契約後5年以内に解約をするとこのボーナスは無効となります。

いずれのボーナスも契約期間と積立金額によって得られる金額は変わります。

ボーナスというと「お得」と思いがちですが、ロイヤルロンドンの場合はきっちりボーナスの仕様を理解しておく必要があります。最悪の場合、ボーナスをもらって損をする可能性もあるからです。

まずボーナスは全て口座に入るため、口座管理にかかる手数料が大きくなります。次にスターターボーナスは積立開始時に貰えるボーナスですが、期間満了前に解約する場合はボーナス分の解約手数料を余分に支払う必要が生じます。

「1年目はボーナスを貰ってお金が増えたように見えたが、2年目以降増えなくなってやめた」という人もいるようです。

これらの点を加味すると、「ロイヤルロンドンのボーナスは手数料で相殺される」と考えておく方が良さそうです。

ロイヤルロンドン(RL360°)の評判

実際にロイヤルロンドンに投資をしている人は、どれくらいのリターンを得ているのか。

また実際に投資をしている人は、他の人にもおすすめしたいと思っているか調査しました。

<おすすめする口コミ>

ロイヤルロンドンを推している人は「オフショア投資ができるのはここ(ロイヤルロンドン)くらいしかない」とのことでおすすめしているようです。

オフショア投資の「長期的に見ればハイリターンが見込める」という特徴を評価しているのでしょう。

その一方で、「ロイヤルロンドンをおすすめしない」という声も上がっていました。

<おすすめしない口コミ>

実際にロイヤルロンドンに投資している人のリターンを見てみると「年利0.1%」に留まっていました。

年利0.1%であるなら、オフショア投資をする必要は無いでしょう。手数料もバカにならないですからね。

実際に運用をしているのはIFAなので、今後の動向が分かりにくいのも気になる投資家もいるようです。

ロイヤルロンドンの利回りが良ければ検討する余地はありそうですが、投稿者の言う通りの年利の場合、あえてロイヤルロンドンに投資する必要性は無いでしょう。

利回りについては時と場合によって変わるため、引き続きロイヤルロンドンの動向を見ていきたいと思います。

ロイヤルロンドン(RL360°)の詐欺疑惑

ロイヤルロンドンは商品を契約した人から「詐欺ではないか?」という疑惑をかけられることがあります。

結論からいうと、ロイヤルロンドン自体は詐欺ではありません。

商品内容を正しく理解し、長期で積立を行えば資産形成として有効な商品ではあります。

しかしロイヤルロンドン(RL360°)は金融庁で認可を受けている商品ではなく、日本で金融庁の認可を受けている代理店から詳しく説明を受ける機会がありません。

投資家にとって説明不足、理解不足の状態で契約が結ばれるという状態が横行しています。

さらに海外のIFAに投資家を紹介する「紹介者」が、高い手数料目当てに都合のよいことしか説明しないというケースが散見されています。

このような手数料目当てで紹介する人は、全く金融知識がなかったり、新規の契約を優先させ、契約後のフォローは全くせず、連絡が途絶えてしまうケースもあるようです。

自分の利益しか考えない紹介者の存在によって、投資家が理解不足のまま契約してしまうという状態を助長しています。

このようによく理解していない人がデメリットを説明されないまま「儲かる」と理解して契約しているケースや、紹介者やIFAと連絡が取れなくなっているケースが「ロイヤルロンドンは詐欺ではないか?」という誤解につながっているようです。

ロイヤルロンドン(RL360°)は金融庁に認可を受けているのか?

ロイヤルロンドンは金融庁から認可を受けていません。

ロイヤルロンドンで運用するためにはIFAと契約しなくてはなりませんが、国内での営業活動は禁止されています。そのため、国内のIFAと契約は結べません。

必然的に海外のIFAと契約を結ぶこととなりますが、海外のIFAといえども日本の居住者に対して無認可の商品の勧誘や営業活動をすることは違法となっています。

しかし個人で海外に投資を行うことに関しては金融庁からも許可が出ており、投資家側から自らIFAにアポを取り、契約を交わす形であれば合法的にロイヤルロンドンに投資できます。

ただ海外のIFAと直接連絡を取る手段を持っている人はほとんどいません。そこで登場するのが「紹介者」という存在です。

紹介者とは、個人投資家を海外のIFAに紹介する人です。直接商品を販売しないため、どの機関からも認可を得ず行うことができます。

紹介者が個人投資家をIFAに斡旋した際、IFAから手数料などを受け取っていればIFAの勧誘行為の一部を担っているとみなされて違法行為となります。

しかし現状は、誰の目にも届いておらずグレーゾーンな行為になっているようです。

紹介者はIFA業者から多額のキックバックをもらっているため、ネットワークビジネスのような違法なビジネスモデルも横行しています。

ロイヤルロンドン(RL360°)の勧誘された時の注意点

ロイヤルロンドンは紹介手数料の高さから、知人や友人に紹介するという話があります。

正しい知識を持って判断できる場合は良いですが、金融知識のない人からの紹介だとメリットのみを強調し、実態と異なる話をして勧誘してくるかもしれません。

投資家に不都合なことを言ってロイヤルロンドンへの投資を勧誘してくる人には、お決まりのフレーズがあるようです。

自分が勧誘されたときに以下のようなフレーズが出た際は要注意です。

25年プランが一番おすすめ

投資期間はその人のライフプランに深く関わる話のため、最初から決めつけられません。

投資する側の都合も聞かずに勧めてくる場合は、紹介者に対するボーナス(紹介料)目当てのことも考えられます。

このような勧め方をする人は、金融商品を勧めるだけの知識がない。もしくは紹介料目当てで投資家にとって不利な説明しかしない人の可能性があります。

25年プランしかありません

これは嘘です。

現在ロイヤルロンドン(RL360°)がグローバル投資家向けの積立商品として展開している「Regular Savings Plans」では、投資が必要な期間は18歳から、最低5年~満71歳の誕生日までと多彩な期間を用意しています。

日本人が投資可能なオフショア投資はロイヤルロンドン(RL360°)だけ

これも嘘です。

現在日本人が契約可能な海外積立は、インベスターズトラスト、プレミアトラストなどロイヤルロンドン(RL360°)を含めた5社存在します。

MLMを一緒にやりませんか?

ロイヤルロンドン(RL360°)は、紹介時にもらえる手数料の高さから、人を紹介すればするほど多額の報酬を得るビジネススキームが考え出されています。

このことからネットワークビジネスのような組織を作って手分けをして投資家を探すことで儲かることを考える人が出てきます。

しかし個人投資家を紹介した際にIFAから手数料などを受け取っていれば、IFAの勧誘行為の一部を担っているとみなされ、これは違法行為となります。

IFAハリスフレイザー(Harris Fraser)とロイヤルロンドン(RL360°)の関係

ハリスフレイザーは香港に籍を置くIFAで、ロイヤルロンドンの代理店でもあります。

ロイヤルロンドンとの契約を行なうハリスフレイザーですが、集客、契約方法がマルチ商法、いわゆるネットワークビジネスではないかと噂されています。

もしネットワークビジネスであった場合、新規契約を獲得すればするほどもうかるビジネススキームのため、

・メリットのみを強調して儲け話とし、デメリットを説明しない ・契約したら連絡が取れなくなる

など粗悪な対応を取られかねません。

実際、契約した途端に連絡が取れなくなったという口コミも見られました。

ハリスフレイザーはロイヤルロンドン(RL360°)の代理店でもありますが、過去の運用成績を一切公開していません。

ロイヤルロンドン(RL360°)の手数料

ロイヤルロンドンの手数料は「初期口座」「貯蓄口座」2つにそれぞれ以下の手数料がかかります。

<初期口座> 口座設定費用:初期口座時価総額の0.5%/月(6%/年) 口座管理手数料:初期口座時価総額の0.125%/月(1.5%/年)

<貯蓄口座> サービス手数料:月額7ドルから。マン島の小売物価指数に合わせ、変動します。 また積立停止期間中は3倍になります。 口座管理手数料:貯蓄口座時価総額の0.125%/月(1.5%/年)

なおオプションでIFAや投資顧問へのアドバイザー費用がかかる場合があります。

ロイヤルロンドン(RL360°)の解約方法

ロイヤルロンドンを解約する場合は、契約しているIFAを通して行います。

解約したい旨を伝えると、基本は解約に必要な書類が送られてきます。

全て英語の書類になりますので、IFAに「どこに何を記載するのか」を確認しながら記入していくとよいでしょう。

なお、ロイヤルロンドンと契約して2年以内に解約するとIFAに紹介手数料が入らないという事情があるようで、解約をしないよう説得してくるケースもあるとのこと。

投資は自己責任。自分の意思で投資判断を下すようにしましょう。

ロイヤルロンドン(RL360°)に投資できるIFA

ロイヤルロンドンは途中解約をせず、20年以上の長期積立を完了できるのであれば、有効な資産運用の方法の1つと言われています。

もし検討する場合、評判のよいIFAはどのようなところがあるでしょうか。

アドミニストレーション

アドミニストレーションとは日本でも有名な香港のIFAです。

アドミニストレーションは運用成績がいいこともさることながら、日本で運用報告会なども行っています。

ただしアドミニストレーションと契約するためには、どの代理店と契約するのかが重要となってきます。

ノーブルエイペックス(Noble Apex)

ノーブルエイペックス(Noble Apex)は香港にある600社以上のIFAの中で「最も運用成績がよい」と言われています。

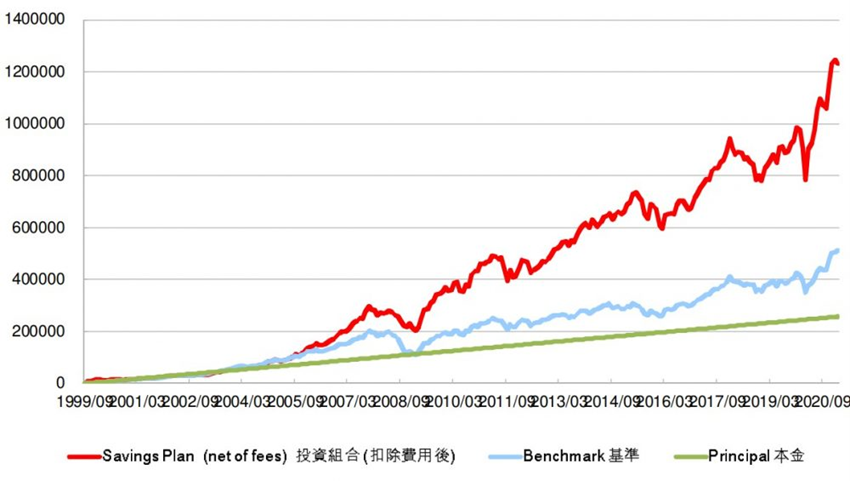

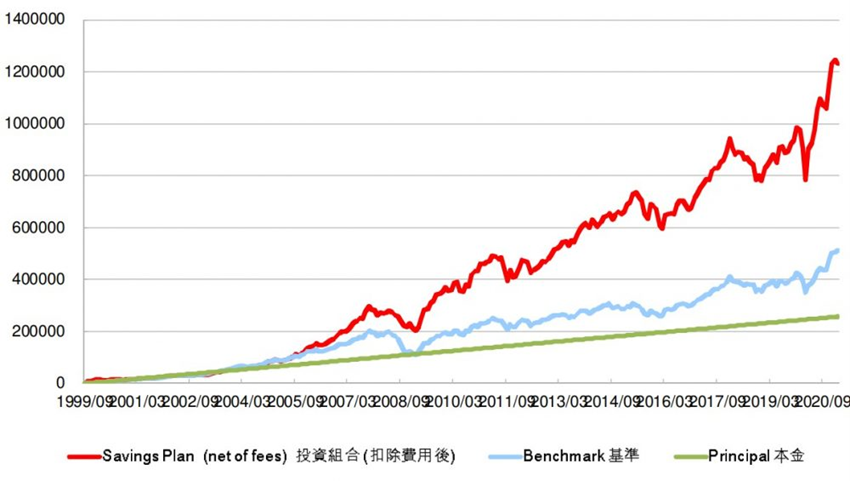

▼ノーブルエイペックスの運用成績

このチャートは1999年から毎月1,000ドルを積み立てた場合、資産価値がどのように変動していくかを示しています。

ノーブルエイペックスは同業他社に比べ、優秀なパフォーマンスを残しています。

FAQ

高配当株で月3万円をもらうにはいくら必要ですか?

企業によっては、株主優待の進呈基準株数を単元株数以上としています。 例えば、最低売買単位は100株ですが、株主優待を受取るためには、500株以

株式投資はたくさん資金がないとダメですか?いくらくらいあれば買えますか?

株式投資はたくさん資金がないとダメですか? いくらくらいあれば買えますか? 多くの企業が単元株数を減らす傾向にあり、 手頃な資金で買える銘柄も増え

モスバーガー 株主優待 何株から?

ほとんどの銘柄は100株以上購入する事で株主優待がもらえますが、中には1株で株主優待がもらえる銘柄があったり、500株以上でないと株主優待が

新NISAで買うべき5万円株は?

株主優待の内容は、バーガー類、サイドメニュー、ドリンクそれぞれの引換券が1冊につき6枚ずつ入っています。 例えば、100株購入すると投資金額は

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。ロイヤルロンドン(RL360°)の特徴・評判を徹底調査!