テンバガーハンターの評価・将来性 口コミから徹底調査!

0 最低投資金額

優待権利確定月

テンバガーハンター(フィデリティ・世界割安成長株投信)を評価する声を調査。特徴や組み入れ銘柄、今後の展望を見ていきます。

テンバガーハンターとは、フィデリティ証券が販売している投資信託のひとつです。

最大の特徴は、株価10倍を狙える銘柄への投資・運用を行う点。

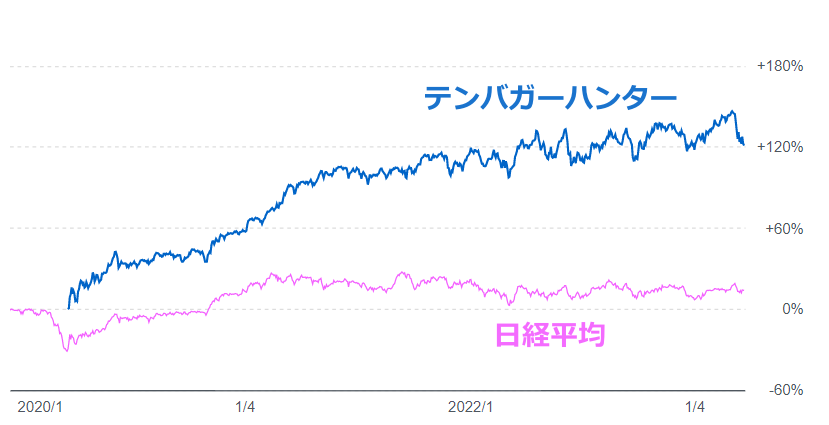

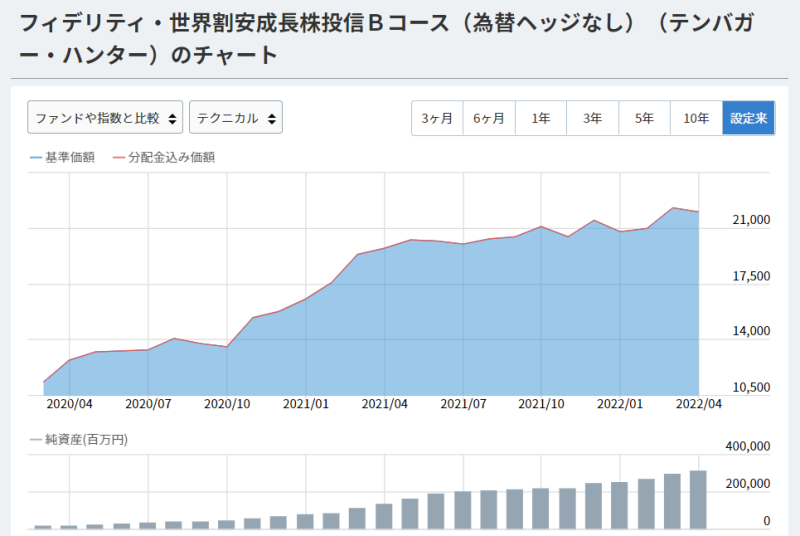

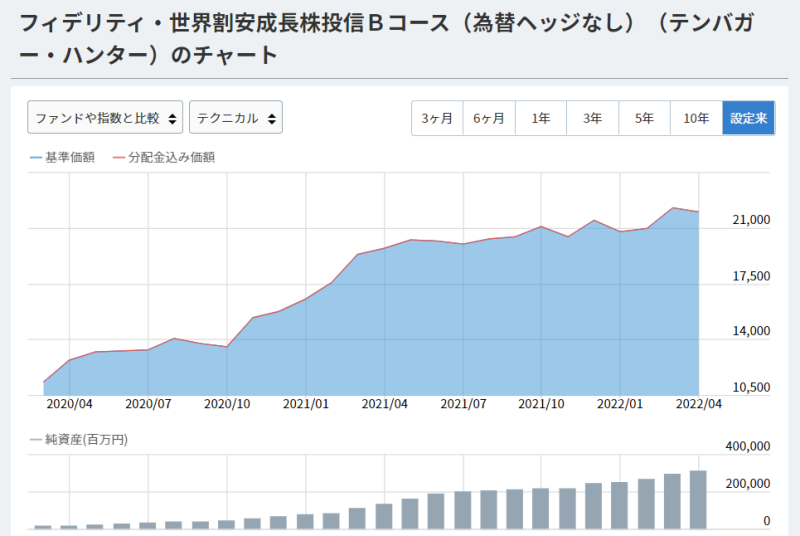

テンバガーハンターは、2020年にファンドが設立されてから3年間で+120%の投資パフォーマンスを記録。

日経平均を約2倍上回る投資パフォーマンスを見せています。

テンバガーハンターは、日経平均やS&P500より魅力的な投資信託となり得るのか?

テンバガーハンターは、日経平均やS&P500より魅力的な投資信託となり得るのか?

本記事では、テンバガーハンターの口コミ評価や将来性を紹介するとともに、組み込み銘柄の特徴や手数料などについても見ていきます。

テンバガーハンターの口コミ評価・評判

テンバガーハンターの評判を調べたところ、「長期保有に適している」という意見が見られました。

引用元:じゃむ -Twitter長期保有向けとされているのは、テンバガーハンターが「割安成長株」への投資をメインに行うため。

引用元:じゃむ -Twitter長期保有向けとされているのは、テンバガーハンターが「割安成長株」への投資をメインに行うため。

割安成長株の中から、テンバガーの原石を発掘&投資。

テンバガーハンターの投資哲学は、長期的な目線で株価上昇する銘柄を選ぶことにあります。

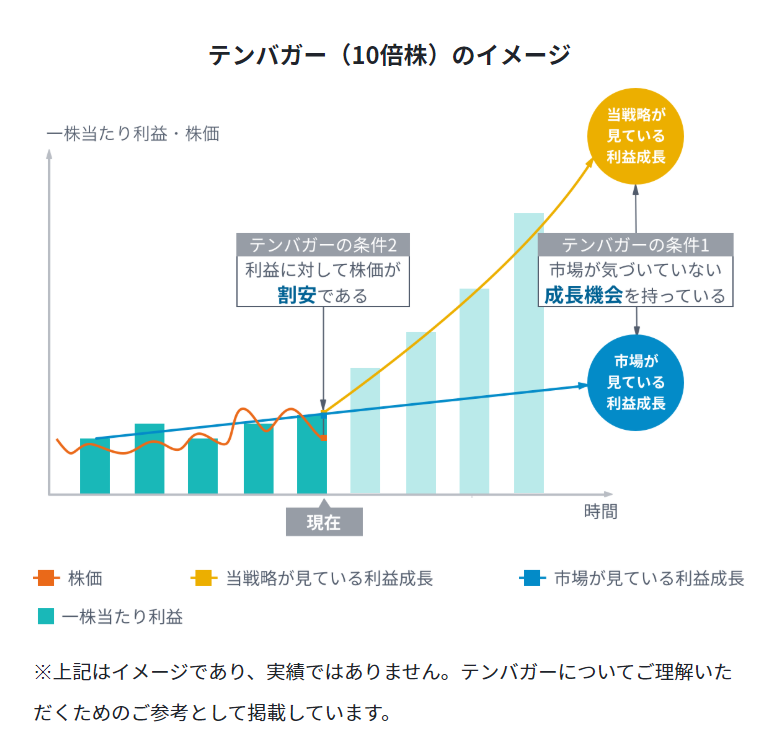

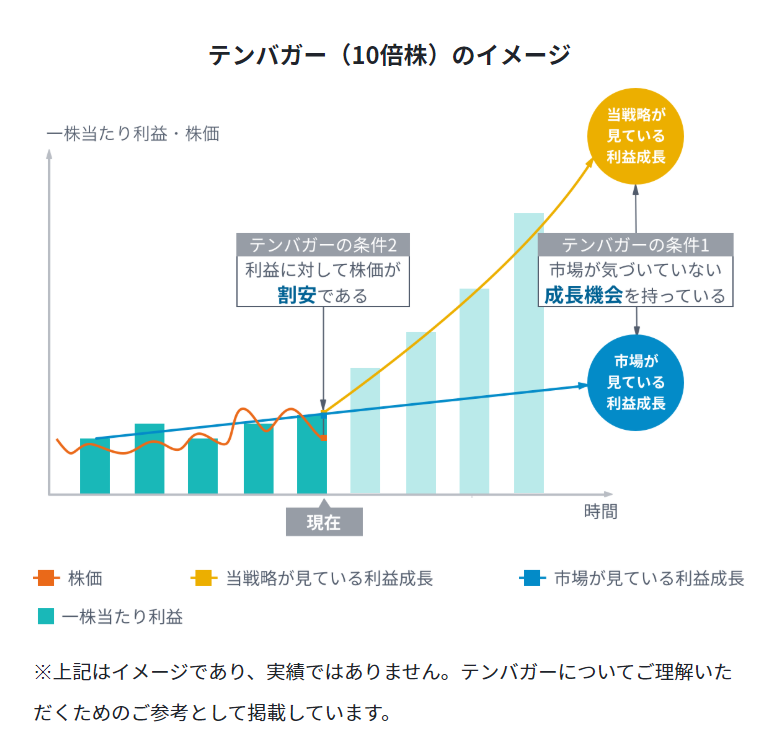

出典:フィデリティ証券成長を続ける企業であれば、株価は自ずと10倍になります。

短期的な急騰は無理だとしても、テンバガーハンターは数年先を見据えた銘柄選びを行なっているようです。

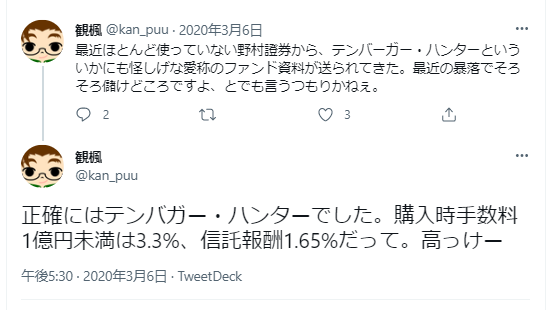

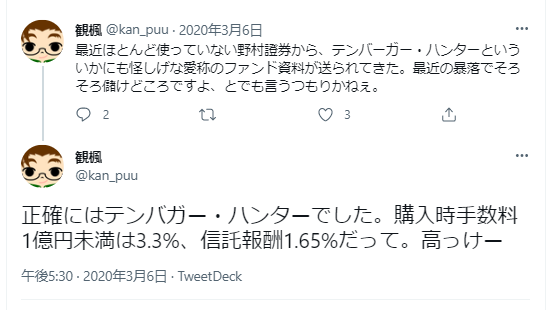

その一方で、テンバガーハンターは手数料が高いのがネックになっています。

引用元:観楓 -Twitterテンバガーハンターはアクティブファンドです。

引用元:観楓 -Twitterテンバガーハンターはアクティブファンドです。

アクティブファンドは、ファンドマネージャーが銘柄を選んで売買を行う手間が発生するため、手数料は高めに設定される傾向にあります。

| 投資信託の名称 | 合計手数料 | 販売時手数料 | 信託報酬など |

|---|---|---|---|

| テンバガーハンター | 4.95% | 3.30% | 1.65% |

| eMAXIS Slim (S&P500) | 0.10% | 無料 | 0.10% |

| ひふみ投信 | 1.08% | 無料 | 1.08% |

テンバガーハンターの手数料が高めなのは、インデックス投資やひふみ投信のようなほかのアクティブファンドと比較するとよく分かりますね。

手数料を支払ってでも投資したいと思えるかどうか、投資家によって意見が分かれるでしょう。

とはいえ、テンバガーハンターは2020年~2022年間で、日経平均をダブルスコアで上回っている投資パフォーマンスを見せています。

「ハイリターンを得たい」という投資家にとっては、おすすめできる投資信託です。

テンバガーハンターの将来性・今後の展望

テンバガー・ハンターは、2023年以降に株価上昇する可能性があります。

2022年4月に出されたテンバガーハンターのレポートで、ファンドマネージャーのサム・シャモビッツが以下のように述べています。

テンバガーハンターは、3年~5年を目途にリターンがリスク上回る銘柄を選ぶといいます。

2023年は、テンバガーハンターが組成されてからちょうど3年経過する年。

新型コロナの影響で旅行などの消費関連で起きた混乱で、割安となっている企業にも目を付けているため、コロナの収束に伴い値上がっていく銘柄もあると思われます。

さらにハイテク株よりも資本財や金融、消費財を選好しており、これから米国金利の上昇と景気後退が懸念される市場において強い銘柄が多いことも、今後の上昇に期待できるポイントといえるでしょう。

テンバガーハンターの特徴

テンバガーハンター(フィデリティ・世界割安成長株投信)の、これまでの投資リターンや投資先の銘柄をもとに、特徴を見ていきます。

テンバガーハンターのリターン実績

テンバガーハンターのリターンは設定来2倍超を記録。

引用元:MINKABU同カテゴリーの他ファンドと比較したところ、テンバガーハンターのパフォーマンスは常に上回っており、最近大きく下げた相場環境の中でもマイナスが1.29%にとどまっています。(同カテゴリーでは-5.70%)

引用元:MINKABU同カテゴリーの他ファンドと比較したところ、テンバガーハンターのパフォーマンスは常に上回っており、最近大きく下げた相場環境の中でもマイナスが1.29%にとどまっています。(同カテゴリーでは-5.70%)

| ファンド名 | 1か月 | 3か月 | 6か月 | 1年 | 設定来 |

|---|---|---|---|---|---|

| テンバガーハンターBコース | -1.29% | 5.92% | 4.35% | 11.41% | 120.05% |

| 国際株式・グローバル・含む日本(F) | -5.70% | 2.86% | -6.08% | 2.75% | – |

※2022年5月31日基準 テンバガーハンターは2022年の株価暴落の影響をあまり受けていないことが分かります。

テンバガーハンターの投資先の特徴

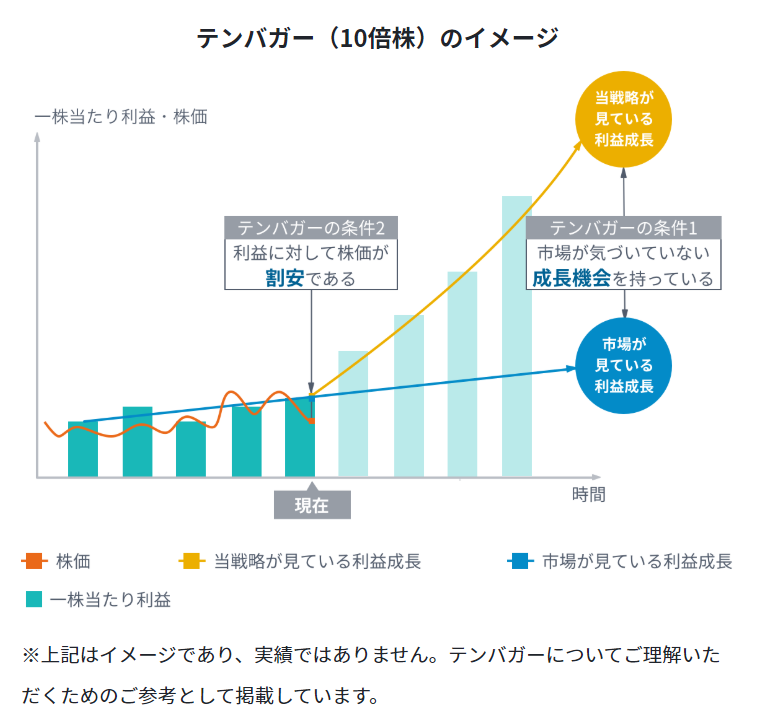

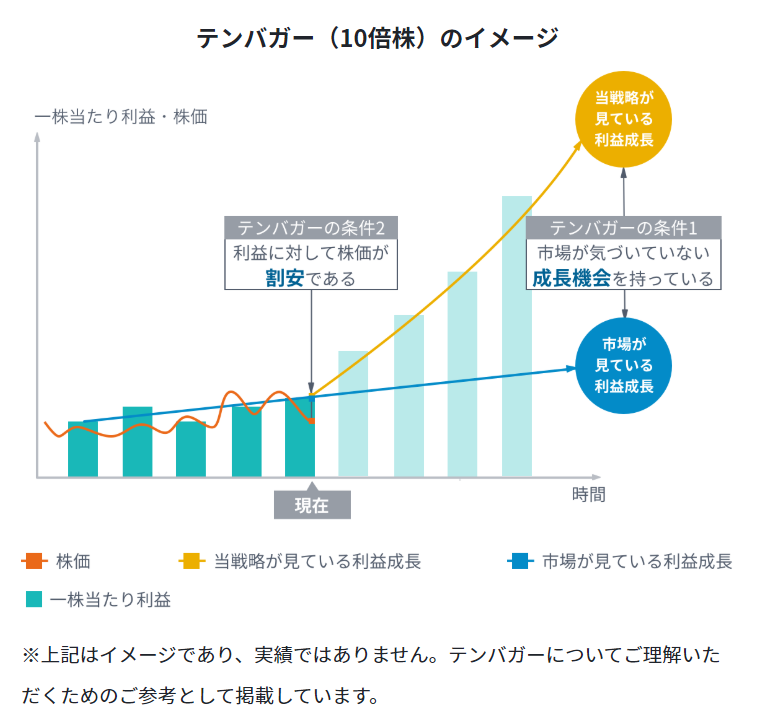

テンバガーハンターの投資先は割安成長株に分類される企業です。

割安成長株とは、投資家や市場が気づいていない成長機会を持つ”株価が割安な銘柄”のこと。テンバガーの原石であると言われています。

フィデリティ証券の説明資料によると、テンバガーハンターが選ぶ銘柄は今後の利益成長を重要視しています。

引用元:フィデリティ証券割安成長株が成長した暁には、元々割安とみられていた分成長カーブに比例した株価上昇している様子がわかります。

引用元:フィデリティ証券割安成長株が成長した暁には、元々割安とみられていた分成長カーブに比例した株価上昇している様子がわかります。

テンバガー・ハンターは、これらの割安成長銘柄に対し「忍耐強く、合理的に」「流行に左右されず、強い事業だけに」「人気銘柄を避けて」という彼等の投資哲学にそって運用を行われています。

テンバガーハンターのファンドマネージャー

テンバガーハンターの運用を行うのは、ジョエル・ティリングハスト率いる運用チームです。

ジョエルは、ピーター・リンチの愛弟子にあたります。元祖テンバガーハンターと呼ばれたピーターリンチの手法を継承。

その投資手腕はすでに発揮されており、ジョエルは、設定来30年で約57倍のリターン実績を出しています。

「フィデリティ・ロープライス・ストック・ファンド」は、ジョエルがファンドマネージャーを務める投資信託です。

残念ながら、フィデリティ・ロープライス・ストック・ファンドは日本での直接購入は不可。ただし、テンバガーハンターは同じ投資哲学、運用戦略で運用されています。

ジョエルが運用するファンドに投資したい人は、テンバガーハンターに投資するのがよいでしょう。

テンバガーハンターの運用年数

テンバガー・ハンター(フィデリティ・世界割安成長株投信)は、2020年3月23日に設立されました。

2022年5月末時点で運用年数は2年2か月。

比較的歴史の浅い投資信託になります。

テンバガーハンターの投資先銘柄を分析

テンバガー・ハンターは451の銘柄に分散投資をしています(2022年4月28日時点)。

組み入れ上位10銘柄がポートフォリオの19.8%を占めています。

テンバガーハンターの組み入れ上位10銘柄

| コード | 銘柄名 | 国 | 業種 | 組み入れ比率 |

|---|---|---|---|---|

| ANTM | アンセム | アメリカ | ヘルスケア | 2.60% |

| AMGN | アムジェン | アメリカ | ヘルスケア | 2.50% |

| ITOCY | 伊藤忠商事 | 日本 | 資本財・サービス | 2.20% |

| ONGC | 石油天然ガス公社(ONGC) | インド | エネルギー | 2.10% |

| 5830 | DBインシュランス | 韓国 | 金融 | 2.00% |

| AFL | アフラック | アメリカ | 金融 | 2.00% |

| SNP | 中国石油化工(シノペック) | 中国 | エネルギー | 1.90% |

| WBA | ウォルグリーン・ブーツ・アライアンス | アメリカ | 生活必需品 | 1.70% |

| SYF | シンクロニー・ファイナンシャル | アメリカ | 金融 | 1.70% |

| 1099 | 国薬控股 (シノファーム・グループ) | 中国 | ヘルスケア | 1.70% |

※2022年5月31日基準 1位のアンセムは米国に4100万人の加入者を持つ民間の健康保険会社。米国株投資のスペシャリスト「じっちゃま」がオススメしている銘柄でもあります。

2位のアムジェンは医薬品開発のバイオメーカーで、医薬品売上高は世界10位。

3位の伊藤忠商事は日本でも有名な伊藤忠グループです。世界一の投資家「ウォーレンバフェットの銘柄」にも組み入れられています。

テンバガーハンターは「クリーンエネルギー銘柄」に投資しています。インドの石油天然ガス公社や中国の石油化工など、ウクライナ戦争をきっかけに起きたエネルギー需給を意識した投資スタイルが見えます。

「惜しい」点があるとすれば…

テンバガーハンターの投資で「惜しい」と個人的に感じるのが、分散投資をし過ぎな点です。

分散投資先が多いことはリスク回避に繋がりますが、どれか一つがテンバガーになったとしても、それほど大きな資産増加を望めないデメリットもあります。

資産を大きく増やしたい場合は、集中投資をすることも必要でしょう。

まぁテンバガーハンターは投資信託なので、思い切った投資戦略を立てられないのかもしれませんが…。

投資信託とは違いますが、資産を大きく増やしたいという方が『専業トレーダー山田昴』のような一流投資家を頼るケースが増えています。

山田昴は株で億超えの運用益を出した投資ノウハウを情報発信しており、「300万円の元手を1200万円にした」という口コミも寄せられています。

投資で稼ぐための武器を身に着けるという意味では、選択肢の一つでしょう。

テンバガーハンター A・B・C・Dはどれが良いの?

フィデリティ証券が提供するテンバガーハンター(世界割安成長株投信)には、4つのコースがあります。

為替ヘッジのありなし、予想分配金提示型かどうかで分かれています。

| コース | 純資産額 | 為替ヘッジ | 予想分配金提示型 |

|---|---|---|---|

| A | 1737億9800万円 | あり | × |

| B | 3244億9500万円 | なし | × |

| C | 34億9700万円 | あり | 〇 |

| D | 223億8000万円 | なし | 〇 |

時価総額が最も大きいBコースが、投資家からの期待を集めているようです。

テンバガーハンターAコース(為替ヘッジあり)

Aコースの特徴は「為替ヘッジあり」な点。為替ヘッジがあることで、ファンド売買の際、為替の影響をできる限り受けないような運用が行なわれます。

為替ヘッジのコストとは、為替の影響をできる限り受けないために支払う手数料のようなもの。基本的に交換する通貨(このファンドでは日本円と米ドル)の金利差に相当します。

コストを追加で払ってでも為替リスクを取りたくない人や、今後円高に進むと思う人にはおすすめのコースです。

テンバガーハンターBコース(為替ヘッジなし)

Bコースの特徴は「為替ヘッジなし」な点。為替ヘッジが無いので、ファンド売買の際に為替の影響を受けます・

投資対象の値動きだけで運用したい場合や、為替変動の影響による株価変動を受け入れられる人におすすめのコースです。

2022年に起こった急激な円安局面では、Bコースは為替差による恩恵を受けられるでしょう。

テンバガーハンターCコース(毎月決算・予想分配金提示型・為替ヘッジあり)

Cコースの特徴は2つ。「為替ヘッジあり」と「予想分配金提示型」という点です。

予想分配金提示型とは、分配金を出すかどうかを基準価格に応じて決めているファンドの形態を指します。

予想分配金提示型の例

基準価額11,000円未満 ⇒ 分配金なし

基準価額11,000円~12,000円 ⇒ 分配金は100円

基準価額12,000円~13,000円 ⇒ 分配金は200円

(基準価額は決算前営業日のもの)

毎月一定の分配金を出す「毎月決算型ファンド」は、運用が上手く行っていない時でも分配金を出すため、元本資金が減っていくリスクがあります。なので長期的な資産運用に不向きという面があります。

それに対して予想分配金提示型のファンドは、あらかじめ決められた水準に応じて分配金を出す・出さないを決めるため、長期的なファンド運用が行ないやすくなるメリットがあります。デメリットは運用が上手く行っていないときは、分配金が支払われなくなる可能性がある点です。

Cコースが合う投資家は、長期的な資産運用を前提に為替の影響もあまり受けたくない人でしょう。

テンバガーハンターDコース(毎月決算・予想分配金提示型・為替ヘッジなし)

Dコースの特徴は2つ。「為替ヘッジなし」で「予想分配金提示型」という点です。

長期的な資産運用を前提に、為替変動の影響による株価変動を受け入れられる人におすすめのコースです

テンバガーハンターの銘柄選定方法

テンバガー・ハンターの銘柄はジョエル・ティリングハスト率いるファンドマネージャーたちが選んでいます。

銘柄選びのポイント

上記した条件に合う銘柄を割安価格になるまで待ち、買った後に適切な成長を遂げるまで「忍耐強く」ホールドする運用が行なわれています。

ジョエル・ティリングハスト以外に、モーガン・ペックとサム・シャモビッツというファンドマネージャーがいます。

モーガン・ペックは運用歴18年、サム・シャモビッツは運用歴19年のベテランです。

当サイトでも「2022年の米国株テンバガー候補」を紹介しています。

将来有望な銘柄のスクリーニング方法も解説しているので、興味があればどうぞ。

テンバガーハンターのメリット

テンバガー・ハンターのメリットは2点。

- 信託財産留保額が不要

- 運用責任者がテンバガー発掘に長けている

信託財産留保額とは、投資信託を解約する際に投資家が支払う費用です。

テンバガー・ハンターは解約時に信託財産留保額を払う必要がないため、途中でファンドを解約したくなった時は気軽に解約できます。

テンバガーハンターで運用を務める責任者「ジョエル・ティリングハスト」は、ピーター・リンチの直弟子にあたります。ピーター・リンチは「テンバガー」という言葉を世に広め、米国No.1のファンドマネージャーと言われたこともある人物。

株価が10倍になるテンバガーの発掘は、知識や経験が必要で投資歴の浅い投資家にはなかなか困難。

テンバガー発掘の実績があるプロに運用を任せられるのは嬉しいですね。

テンバガーハンターのデメリット

テンバガーハンターのデメリットは、手数料が割高なことです。

信託報酬1.65%、販買手数料3.03%がかかります。

信託報酬とは投資信託を保有している間、ずっと支払う手数料です。「運用管理費用」ともいわれます。

テンバガー・ハンターはプロが銘柄の選定、運用を行うアクティブ投資信託で、もともと手数料は高めの金融商品です。

年1.65%の信託報酬は年利1.65%相当します。過去のパフォーマンスをよく検討し、年1.65%の手数料を払っても利益が残せるかを確認しておきましょう。

販売手数料とは、投資信託を購入するたびにかかる手数料です。

毎回購入金額のたびに購入金額の3.3%がかかりますので、購入回数とコストのバランスも検討する必要があります。

テンバガーハンターを購入できる証券会社

テンバガー・ハンターは証券会社、もしくは銀行で購入できます。

フィデリティ・世界割安成長株投信 Aコース(為替ヘッジあり)証券会社

あかつき証券 / OKB証券 / ぐんぎん証券 / ちばぎん証券 / 中銀証券 / 東洋証券 / 野村證券 / 八十二証券 / PWM日本証券 / 百五証券 / ひろぎん証券 / 三菱UFJモルガン・スタンレー証券

銀行

大垣共立銀行 / 関西みらい銀行 / 北九州銀行 / 十六銀行 / 大光銀行 / 中国銀行 / 北陸銀行※ / 三菱UFJ銀行 / みなと銀行 / もみじ銀行 / 山口銀行

フィデリティ・世界割安成長株投信 Bコース(為替ヘッジなし)証券会社

あかつき証券 / OKB証券 / ぐんぎん証券 / ちばぎん証券 / 中銀証券 / 東洋証券 / 野村證券 / 八十二証券 / PWM日本証券 / 百五証券 / ひろぎん証券 / 三菱UFJモルガン・スタンレー証券 / LINE証券

銀行

池田泉州銀行 / 大分銀行 / 大垣共立銀行 / 関西みらい銀行 / 北九州銀行 / 十六銀行 / 常陽銀行 / 大光銀行 / 中国銀行 / 北陸銀行 / 三菱UFJ銀行 / みなと銀行 / もみじ銀行 / 山口銀行

フィデリティ・世界割安成長株投信 Cコース(毎月決算・予想分配金提示型・為替ヘッジあり)証券会社

あかつき証券 / 極東証券 / ぐんぎん証券 / ちばぎん証券 / 中銀証券 / 東洋証券 / 野村證券 / 八十二証券 / PWM日本証券 / 百五証券 / ひろぎん証券 / 三菱UFJモルガン・スタンレー証券

銀行

関西みらい銀行 / 中国銀行 / 北陸銀行 / 三菱UFJ銀行

フィデリティ・世界割安成長株投信 Dコース(毎月決算・予想分配金提示型・為替ヘッジなし)証券会社

あかつき証券 / 極東証券 / ぐんぎん証券 / ちばぎん証券 / 中銀証券 / 東洋証券 / 野村證券 / 八十二証券 / PWM日本証券 / 百五証券 / ひろぎん証券 / 三菱UFJモルガン・スタンレー証券

銀行

関西みらい銀行 / 中国銀行 / 北陸銀行 / 三菱UFJ銀行

テンバガーハンターの類似ファンド

ワールド・バリュー・アロケーション Bコース(為替ヘッジなし)は、テンバガーハンターと似ているファンドです。

ワールド・バリュー・アロケーションもまた、世界各国の株式を対象に割安で魅力的であると判断した銘柄でポートフォリオを構築しています。

ボトムアップ方式により個別銘柄の調査を行い、PBR、フリーキャッシュフローなど様々な分析を加え、財務内容を徹底的に分析して銘柄を選択しています。

テンバガーハンター VS ワールド・バリュー・アロケーション

| ファンド名 | 3か月 | 6か月 | 1年 | 3年 | 5年 | 10年 |

|---|---|---|---|---|---|---|

| テンバガー・ハンターBコース (為替ヘッジなし) | 5.92% | 4.35% | 11.41% | – | – | – |

| ワールド・バリュー・アロケーション Bコース (為替ヘッジなし) | 6.68% | 6.03% | 13.03% | 9.90% | 7.23% | – |

| 項目 | テンバガーハンターBコース | ワールドバリューアロケーション |

|---|---|---|

| 信託報酬等合計 | 1.65% | 0.86% |

| 購入時手数料率 (税込) | 3.30% | 3.30% |

| 運用年数 | 2年 | 9年 |

| 純資産額 | 3204億8000万円 | 505億9200万円 |

運用パフォーマンスが良いのはワールド・バリュー・アロケーションです。

信託報酬手数料もテンバガーハンターの半分ほどで済みます。

ただ時価総額はテンバガーハンターに軍配が上がります。投資家から期待を寄せられているのは、テンバガーハンターなのでしょう。

ほかにもハイリターンを見越して設計されている「ネットウィン」という投資信託もあります。

ネットウィンはS&P500を上回るパフォーマンスを出していると話題になっているので、比較してみてもおもしろそうですね。

FAQ

他人に口座の中を見られたりプライバシーが洩れる心配はありませんか?

他人に口座の中を見られたり、 プライバシーが洩れる心配はありませんか? パスワードの入力、プライバシー保護のための暗号化等 お客様の個人情報は厳格

株主優待の最低購入金額はいくらですか?

例えば、最低売買単位は100株ですが、株主優待を受取るためには、500株以上保有していないと受け取ることが出来ない、といった条件があります。

株主優待の最低購入金額はいくらですか?

例えば、最低売買単位は100株ですが、株主優待を受取るためには、500株以上保有していないと受け取ることが出来ない、といった条件があります。

シャトレーゼの株主優待はありますか?

株主優待はありません。

そもそも証券投資には、どんなものがあるのですか?

そもそも証券投資には、どんなものがあるのですか? 株式や投資信託、債券等への投資があります。 証券投資には、株式や投資信託、債券等への投資があり

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。テンバガーハンターの評価・将来性 口コミから徹底調査!