積立NISAはやめた方がいい?後悔しないために最低限知っておきたいこと

積立NISAはやめた方がいい?後悔しないために最低限知っておきたいこと

0 最低投資金額

優待権利確定月

積立NISAに「やめたほうがいい」という声が上がっています。実際に投資している人の口コミを調べたところ、積立NISAは人によって、向き・不向きが分かれる資産形成方法だということが分かりました。

積立NISAはやめたほうがいい?について

積立NISAはやめたほうがいいのか?

資産形成の手段として政府お墨付きの積立NISAですが、「やめたほうがいい」という意見も目にします。

やめたほうがいいと言われるのは、積立NISAには「投資初心者にとって不利な要素」があり、人によって向き・不向きが分かれるからです。

自分の投資目的と合っていれば、積立NISAをやめる必要はありません。ただ、目標とするゴールがズレているのであれば、一般NISAやiDeCoなど他の資産形成も検討してみると良いでしょう。

そこで本記事では、積立NISAのメリット・デメリットを踏まえて、なぜ「やめたほうがいい」と言われるのかを解説。

積立NISAを実際に利用している人の声を参考に、それぞれに合った理想の資産形成の方法を探ります。

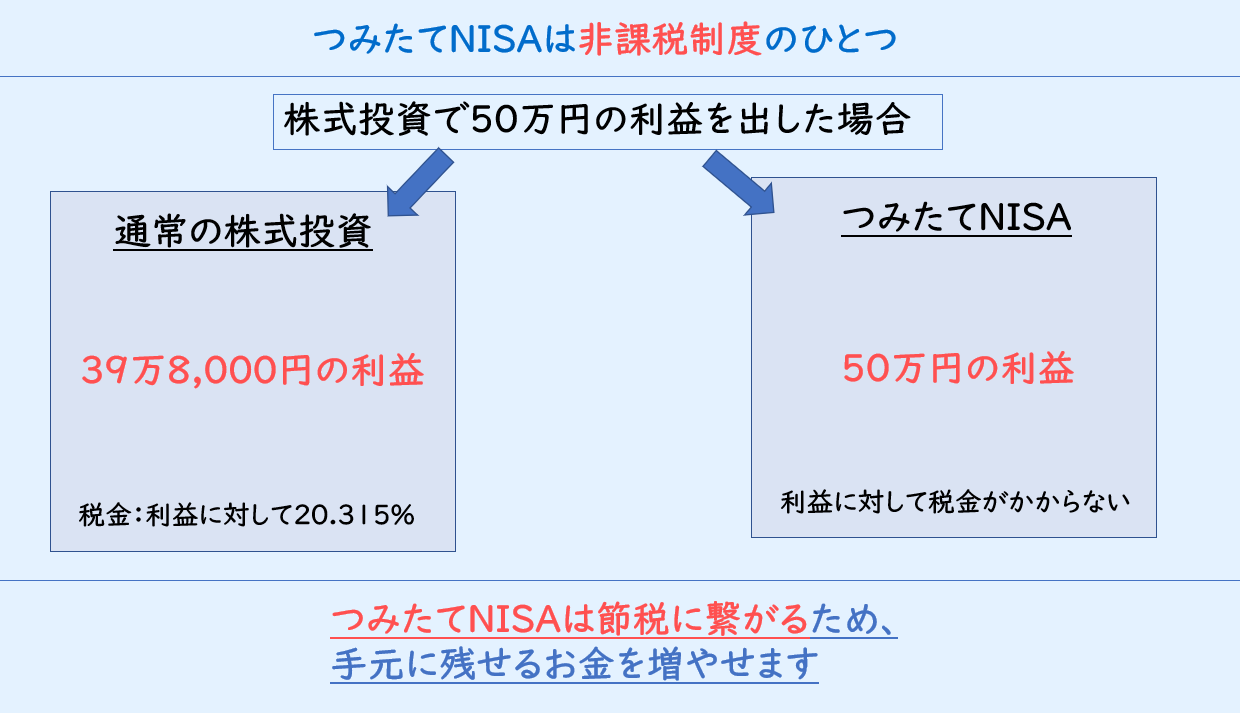

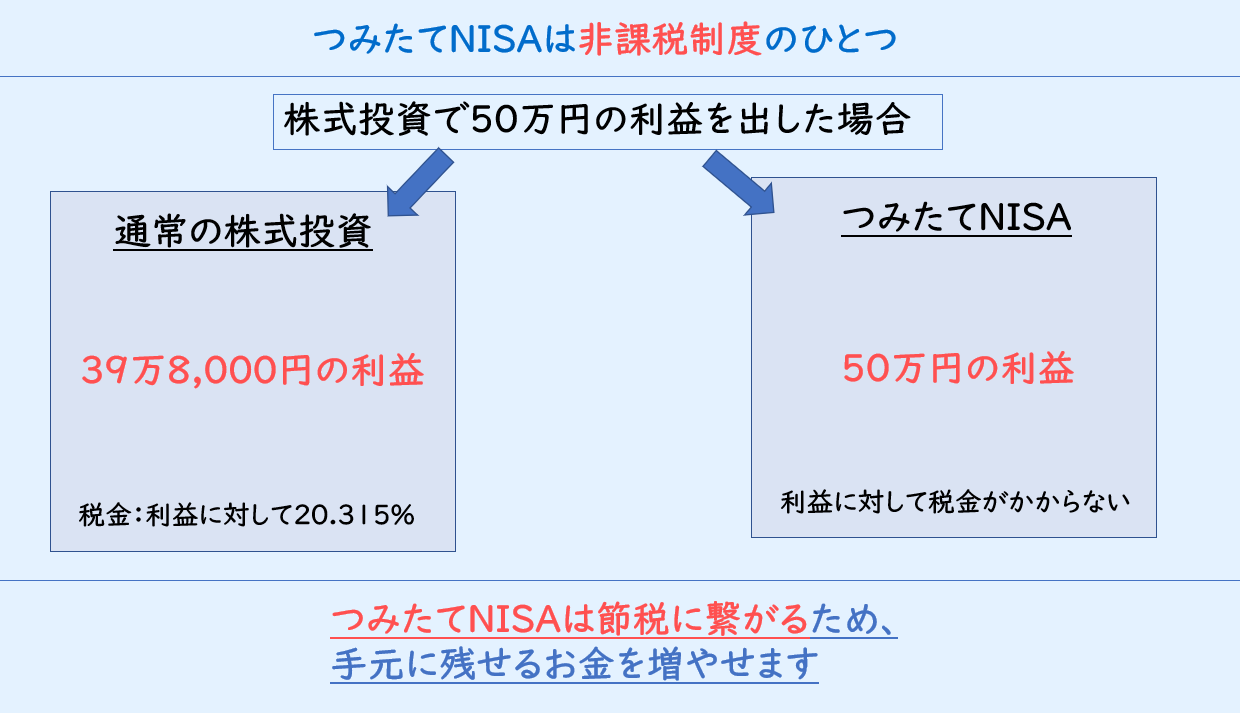

積立NISAは小額非課税制度のひとつ

積立NISAとは、株式投資で得られる利益の一部が非課税になる制度(小額投資非課税制度)のことです。

通常であれば、投資で得た利益には税金がかかりますが、積立NISAを利用すると投資利益の一部に税金がかからなくなります。

実際の流れを説明すると、まず”積立NISA口座”というものを証券会社が用意します。投資家は用意された積立NISA口座で株式取引を行ないます。

証券会社はユーザー毎に株式取引の損益を計算。あとは証券会社側で税金控除の対応をしてくれるという流れです。

積立NISA口座の年間限度額は40万円。積立NISA開始から20年間は非課税の特典を受けられます。

積立NISAとよく比較されるのが一般NISAです。

NISA制度は、積立NISAか一般NISAかどちらかしか利用できません。

一般NISAは年間限度額と非課税の期間が、積立NISAと異なります。

| – | つみたてNISA | 一般NISA |

|---|---|---|

| 年間非課税枠 | 40万円 | 120万円 |

| 投資可能期間 | 20年間 | 5年間 |

| 選べる投資商品 | 金融庁が定めた金融商品 | 株式、ETF、公募株式投信、REIT等 |

| 引き出し時期 | いつでも可 | いつでも可 |

長期投資家にとって、税金が20年間控除される積立NISAはお得であるように見えます。

「税金が免除されるならやった方がいいじゃん!」と思いますよね。

しかし積立NISAに「やめたほうがいい」という意見が出るには、ちゃんと理由があります。

積立NISAのデメリット

積立NISAには「大きな利益を見込めない」というデメリットが存在します。

安定的な運用が見込める反面、積極的なリターンを狙わないため目標の資産額を集めきれない可能性があります。

この点が「積立NISAはやめた方がいい」という意見に繋がっているようです。

積立NISAにはほかにも、以下のようなデメリットがあります。

・選べる投資商品が限られている ・非課税投資枠が少ない ・一括購入できない ・損益通算や繰越控除ができない ・損をしているのに税金が取られる場合がある

積立NISAが自分に合った資産形成方法か見極めるためにも、まずはデメリットを認識しておきましょう。

大きな利益を見込めない

積立NISAは長期的な目線で資産形成を行なうために作られた制度です。

投資リスクを大きくとらないため、得られるリターンは他の投資と比べて小さくなりがち。

仮に積立NISAで40万円を年利5%の運用で毎年積み立てた場合、20年後の合計資産は1,356万円になります。

老後に必要と言われている金額「2,000万円」には届きません。

800万円は積み立て分なので、実際に増えた資産は564万円。

元の資産から20年間で1.38倍になる計算です。

積立NISAでは利用できませんが、個別株投資をしている人の中には数か月間で2倍・3倍に資産を増やす人は珍しくありません。

イチ個人で230億円の資産を保有するcisや、100万円を投資で15億円に増やした井村俊哉らは、個別株投資で資産を大きく増やしています。

積立NISAは他の投資に比べて「大きなリターンを狙いにくい」という点を認識しておきましょう。

なお上記の資産運用シュミレーションは、毎年利益が出ていることを前提にしています。 マイナスリターンになる年があれば、最終的に得られる利益はさらに少なくなってしまいます。

選べる投資商品が限られている

積立NISAでは、金融庁が定めた金融商品しか購入できません。

全部で215種類の金融商品から選びます(2022年8月18日時点)。 ・投資信託 208本 ・ETF(上場型資信託) 7本

積立NISAで買える金融商品は、金融庁による一定の基準(販売手数料無料、一定上の規模で運用されている、リスクの高い運用方法を取っていない等の長期分散投資に適した商品)をクリアしています。

政府の審査をクリアした投資商品から選べる安心感がある一方、それ以外の金融商品は買えない不便さを感じる場面があります。

「投資パフォーマンスが良い」と評判の投資先があっても、積立NISAでは買えないかもしれません。

今後20年間で投資方針がブレないのであれば問題ありませんが、柔軟に投資できないのはデメリットです。

投資先を自由に選びたい場合は、積立NISAのほかに通常の取引口座も持っておくとよいでしょう。

非課税投資枠が少ない

積立NISAの非課税枠は年間40万円までなので、月々に積み立てる金額は33,333円。

余剰資金を多く持ち、大きく投資をしたい人にとってはこの非課税枠は物足りないと感じる金額かもしれません。

一括で購入できない

積立NISAは長期分散投資を前提としている制度なので、一括購入ができません。

証券会社でも「月に積み立てられる金額は33,000円まで」と制限をかけている会社が多いです。

一括投資はできないため、大暴落を起こした時など株式を安く買えるタイミングでは投資できない点は留意しておきましょう。

ちなみに33,000円×12か月だと、限度額40万円に達しませんが、”ボーナス積立”という制度を活用することで積み立てNISAの満額分を使いきれます。

ボーナス積立は、ボーナスが出る月(例:6月、12月)だけ普段より多めに積立投資ができる制度です。「ボーナス月は5万円投資する」という形に設定すれば、年間40万円の積み立てが実現します。

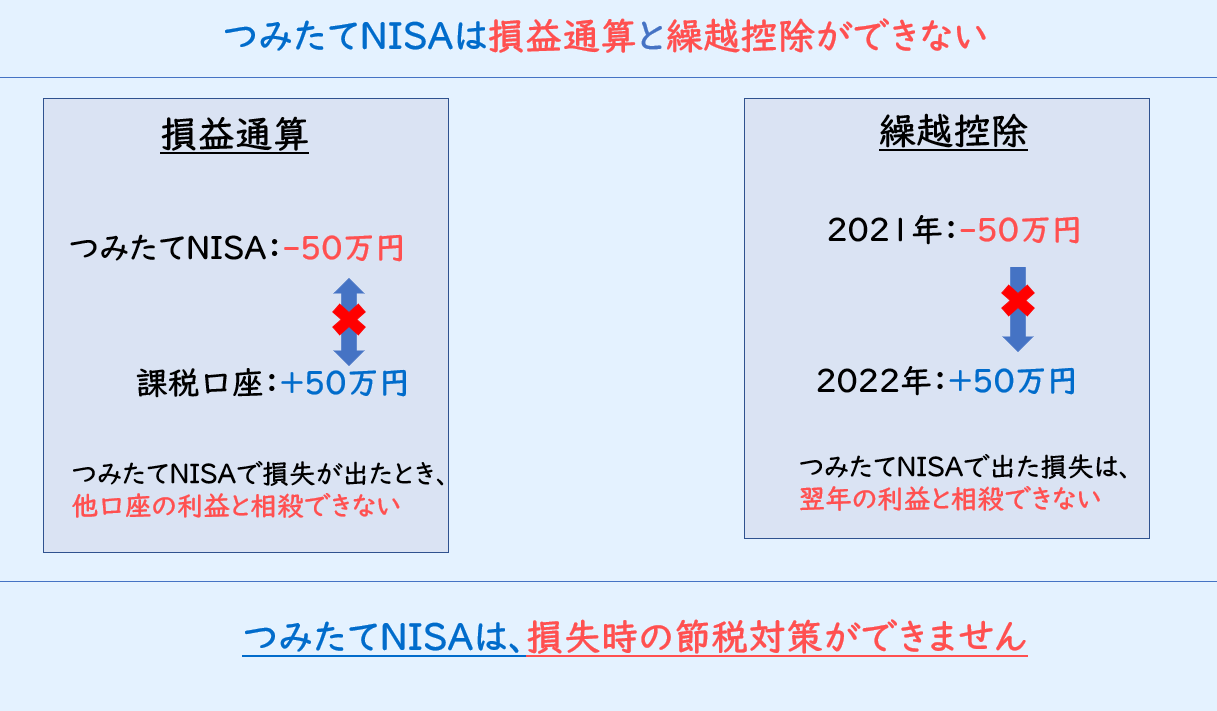

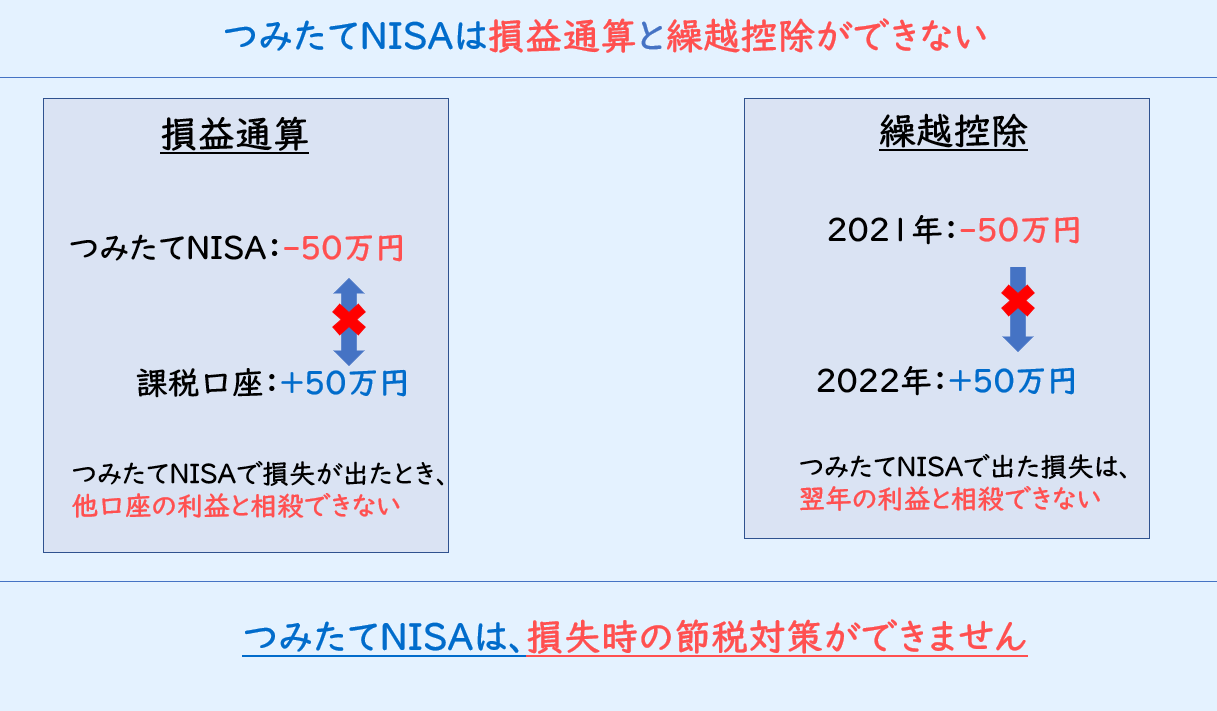

損益通算や繰越控除ができない

通常の証券口座であれば、税負担を軽くできる「損益通算」や「繰越控除」などが適用されます。

積立NISAの場合、これらの制度が使用できません。

損益通算とは、同一年分の利益と損失を相殺できる仕組みのこと。株式取引で得た利益には税金がかかりますが、損失が出た場合はその分を差し引いて税金を減らせます。

繰越控除とは、損失を翌年以降に持ち越して利益と相殺して税負担を軽くする仕組みです。

積立NISAの口座で利益や損失を出しても、他の証券口座の利益や損失と相殺できず、「損益通算」「繰越控除」の制度はどちらも使えません。

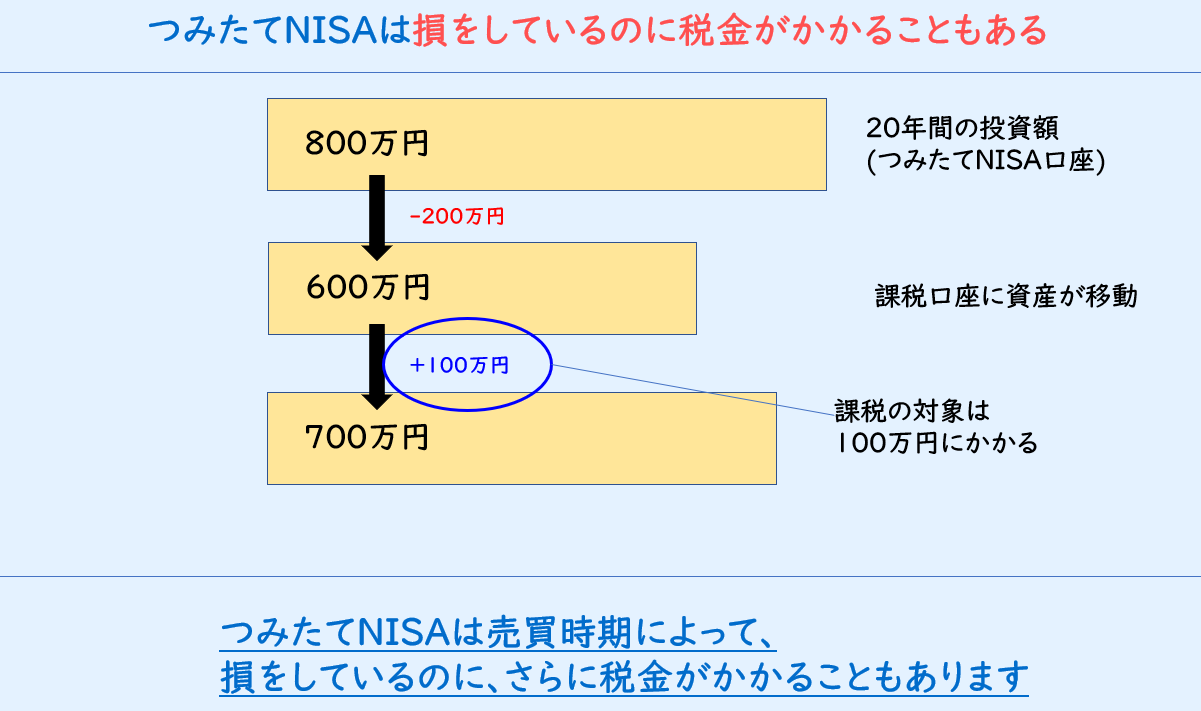

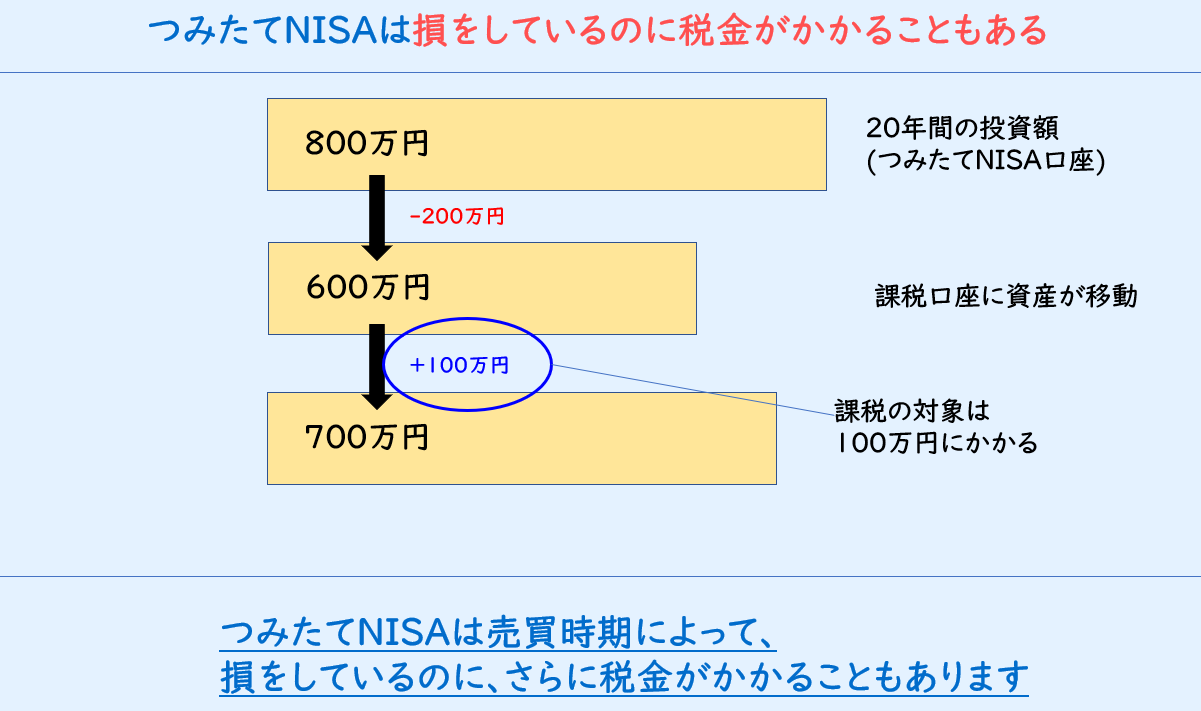

損をしているのに税金が取られる場合がある

積立NISAでは、20年の非課税期間が終了したあとに「損をしているのに税金でさらに持っていかれる」事態が起こりえます。

▼積立NISA口座で800万円満額を投資

20年の非課税期間が終わった段階で、残念ながら株式は値下がりして保有資産は600万円分となってしまいました。

そこでひとまず保有を続けておいて、値上がりしてから売ろうと考えました。

積立NISA口座で保有していた600万円分の資産は、通常の通常の課税口座に移されます。

その後、株価が上がって700万円になりました。

「現金が欲しいからもう売ってしまおう」と売却した場合、600万円から増えた100万円に対して課税が行なわれます。

元々800万円分は自分で積み立てていたはずなのに、損を被ったどころかさらに税金が引かれる。

これは積立NISAにおける最悪のパターンです。

いくら安定的に資産が増やせると言われていても、20年後に保有している株式が上がっているかどうかは定かではありません。

損を被るリスクとは常に隣り合わせです。

以上が積立NISAのデメリットとして挙げられます。

積立NISAの制度を詳しく見てみると、「やめたほうがいい」という意見が出るのも頷けるでしょう。

資産形成まで時間がかかる点と、最終的に得られるリターンが少なくなる点を特に気にする人は、積立NISAより一般NISAの方が向いているかもしれません。

積立NISAのメリット

積立NISAには「やめたほうがいい」という意見が出ていますが、その一方で利用する人も多いです。

やはり20年にわたって長期・分散投資ができるのは、安定的に資産形成をしたい人にとって大きなメリットになります。

ほかの積立NISAのメリットは以下の通り。

・少額(100円~)から投資できる ・資産運用の手間がかからない ・分散投資を実現できる ・いつでも売却(引き出し)可能

積立NISA対象商品の中に投資したい商品がある人や、少額ずつでも着実に積み立てていきたい人は積立NISAで投資をスタートさせているようです。

20年間は運用益が非課税になる

20年間積み立て投資した運用益が非課税になります。

運用中に出る分配金に対しても課税はされません。

また配当益はそのまま再投資されるため、複利の恩恵も受けられます。

少額(100円~)から投資できる

積立NISAは証券会社によっては少額(100円~)から投資できます。

「まとまったお金がないから投資は無理」と思っている人は多いかもしれませんが、100円からでも投資は可能です。

まとまった金額を投資できる「増額月(ボーナス)」という設定をすれば、「お金に余裕がある時だけ投資したい」という要望も叶います。

通常の株取引は100株単位となるため、1回に20万円、100万円くらいの金額がかかります。

1株当たりの株価が安い「ボロ株」や「低位株」であれば小額投資できますが、資産が少ないうちは100円からでも始められる積立NISAをしてみるのはありかもしれません。

自動で積み立てれば、資産運用の手間がかからない

積立NISAはあらかじめ決めた日に設定した金額を投資します。

自動で積立が行なわるため、資産運用の手間はほとんどかかりません。

忙しい人でも負担なく投資を続けることができます。

分散投資を実現できる

積立NISAは“投資先”と“時間”の分散投資が可能です。

投資先を複数に分けることで、一つの銘柄が大きく下がったとしても他の銘柄でリカバリーする。購入タイミング(時間)を分けることで、高値掴みを防ぐ。

積立NISAは、このような分散投資のメリットを自然に享受できます。

積立NISAの取扱商品は金融庁お墨付きの分散投資に適した投資信託。 日本株はもちろん、米国株、欧州株、新興国株のほか、国債やREITにも分散された投資信託が多数そろえられています。

それらの商品を買うだけで、資産の分散は可能。

20年という長期にわたって積立の設定ができるので、時間の分散も勝手に実現されます。

いつでも売却(引き出し)可能

積立NISAはいつでも解約できます。

売却(引き出し)の制限はなく、解約手数料もかかりません。

まとまったお金が必要になった場合には、一部もしくは全部売却、解約するなど柔軟に対応できるでしょう。

積立NISAが向いている人

積立NISAが向いているのは、以下のような人物です。

・長期的な資産形成を考えている ・投資にかけられる資金が少額 ・投資に時間を割けない

長期的な資産形成を考えている

積立NISAでは、安全な資産形成方法と言われる「長期・分散・積立」が行なえます。

元本割れの可能性は確かにありますが、ほかの投資と比べるとリスクは低め。

資産形成に長期的な時間をかけてもよい人は、積立NISAに向いています。

長期的に投資をすることになるので、安定的な収入があるのが望ましいでしょう。

投資にかけられる資金が少額

証券会社によっては、月々の積立金額を100円から設定できます。

投資にかけられる資金が少額でも、投資を始められます。

実際に投資を始めてみることで、お金の大切さを学べたり、将来のマネープランを考えるきっかけにもできるかもしれません。

投資に時間を割けない

積立NISAでは、一度商品を選んで積立金額を設定してしまえば、後は自動で投資されます。

本業が忙しくて投資に時間が割けない人にとっては、ありがたい仕組みです。

積立NISAを取り入れることで、市場分析をしたり、購入タイミングを見計らったりする投資の手間を無くせます。

積立NISAが向いていない人

積立NISAが向いていないのは、以下のような人です。

・短期的な利益を狙いたい ・色んな銘柄に投資をしてみたい ・大幅なリターンを得たい ・年間40万円以上を投資する余裕がある

短期的な利益を狙いたい

積立NISAは長期投資向けの制度です。

購入できる金融商品も全て長期投資を前提としているため、短期的な値上がり益は狙いにくいです。

短期的な利益を狙いたい場合は、一般NISAを用いた個別株投資の方が合っています。

ニュースや世界のトレンドによって株価が動くテーマ株や、扱いには注意が必要ですが数週間で7倍になるような仕手株にも投資できます。

色んな銘柄に投資をしてみたい

積立NISAで購入できる商品は215本のみです(2022年8月時点)。

2021年末時点での全投資信託の本数は5,923本あるため、投資先の選択肢は限られています。

積立NISAでは個別株投資もできません。

金融庁が選んだ銘柄に投資できますが、自分で銘柄を選んで投資をしてみたいと感じる人には不向きです。

大幅なリターンを得たい

積立NISAの商品である投資信託は、投資先を分散しているため極端な値動きをしない傾向があります。

一般的に投資信託の積立では、「大きなリターンは得られない」と言われています。

また年間の積立上限は40万円なので、10年間継続して積み立てたとしても400万円です。

いま流行りのFIREは流石に厳しく、大幅なリターンを得たいと思っている人につみたてNISAは物足りないでしょう。

大きな資産を構築している投資家たちは、個別株投資で資産を増やしてきました。

大きなリターンを狙いたい人は、積立NISAではなく一般NISAを使用するか、積立NISAをやりつつ個別株投資も併用した方が良いでしょう。

年間40万円以上を投資する余裕がある

年間40万円以上投資に回せる人にとって、年間40万円という金額は不十分といえます。

非課税メリットは受けられるものの、40万円をポンと出せる人にとっては資産形成に大きな効果は得られません。

口座を複数持ちたくない、投資方法を分散させたくないという人には向かない制度といえるでしょう。

実際に積立NISAを利用している人の評判

実際に積立NISAを利用している人は、積立NISAに対してどういう感想を持っているのでしょうか。

積立NISAに期待している人の声

「老後資産を貯める手段」として積立NISAを選択している人が見られます。

https://twitter.com/SORAMESI1/status/1572789716180938752?s=20&t=d0t76DzReQqYm7UR7khtGw

老後2000万円問題が出たことで、個人で資産を用意しておくことがより一層求められています。

長期的に資産を貯められる積立NISAは、老後資金を準備する目的と相性が良いのでしょう。

積立NISAを始めることで、「投資の習慣が身につく」という声もあります。

積立NISAで失敗・後悔している人の声

積立NISAに期待する声がある一方で、「20年後の暴落が怖い」「毎月の積立がキツイ」など積立NISAを始めて後悔している声もチラホラ見られます。

https://twitter.com/masaki_ism/status/1571749511374180352

2022年になって日経平均やS&P500が下がり始めたことで、積立NISAに対する不安の声も上がっています。

積立NISAは20年間という長期投資前提のため、ここ数年間で下落が続いていても想定内と言えます。

ただ、頭では「株価は復活するから大丈夫」と理解していても、心情的に含み損を抱え続けるのは辛いものです。

積立NISAで利益が出ているうちに「いったん利確する」という投資家の姿も見られます。

長期投資が前提とは言え、途中で積立NISAをやめようが、利確をしようがその人の自由です。

周りの意見を気にする必要はありません。

積立NISAから一般NISAに変更して、「年間投資額を増やす人」もいますからね。

積立NISA自分に合っているか、ほかの人の考え方も見ながら検討してみると良いでしょう。

積立NISA以外の資産形成方法を比較

資産形成する方法は、積立NISA以外にもいろんな方法があります。

・一般NISA ・iDeCo ・個別株投資 ・保険 ・貯蓄(銀行預金)

一般NISA

一般NISAも積立NISAと同じ少額投資非課税制度のうちの1つ。

積立NISAと異なるのは、年間投資額と非課税の期間です。

一般NISAは年間最大120万円の投資資金で得た利益が最大5年間非課税になります。

一般NISAのメリットは個別株での投資が可能なため、投資先の選択肢が広がります。短期的に利益を狙えるほか、株価の値上がり幅が大きい銘柄もあるので、より高いリターンを望む人に合っています。

デメリットは積立NISAと同じく、損益通算や繰越控除が使えないという点。非課税期間が5年間であるため、その期間内に利益を出せるように売買を検討する必要があります。

iDeCo

iDeCoとは国が推奨する私的年金制度の一つです。

自分で選んだ金融商品を月々の積立で購入・運用を行い、60歳以降に年金または一時年金として受け取ることができます。

メリットは、月々の積立金が全額所得控除の対象となること。金額に上限はありますが、年末調整や確定申告を行うことで毎年の税金が安くなります。

また運用中に増えた利益には税金がかからない、積み立てたお金を受け取る時に大きな非課税枠が使えます。

デメリットは、原則60歳まで引き出すことができないことです。

他の投資と同じく、元本割れを起こす可能性もあります。

個別株投資

個別株投資は、上場株式から自分で好きな銘柄を選んで売買する投資法をいいます。

メリットは高いリターンが期待できる点。

値動きの緩やかな投資信託と違い、個別株投資では株価の変動が大きい個別銘柄に投資を行ないます。

1日で取引を完了させるデイトレや、数週間~数か月で利益を確定させるスイングトレードなど、投資スタイルを自由に選ぶことができるのもメリットといえるでしょう。

デメリットは、元本割れリスクや株式投資の知識や経験が必要な点です。

株式投資には様々な作業が存在します。一つひとつの銘柄を調べる銘柄分析。「いつ買えばいいのか・いつ売ればいいのか」を決める売買判断。投資金額をどれだけにするかを考える資産管理方法。

個別株投資は見込めるリターンが大きい分、必要な作業は多いです。

保険

保険にはお金を貯めることを目的に加入する貯蓄タイプの保険というものがあります。

貯蓄タイプ保険のメリットは、払い込み金額を自分の代わりに保険会社が運用してくれることです。保険会社の保障を受けながら貯蓄が行なえます。

生命保険控除が利用できるので、所得税や住民税の軽減効果にも期待できます。

デメリットは、投資効率が悪いという点。

貯蓄型保険は保障機能も入っているため、そこに費用がかかって投資金額が落ちます。その結果、満額を投資するほかの資産形成方法に比べて投資パフォーマンスは悪いです。

何かあった時のためのに「保障をまず優先したい」という人は、貯蓄型保険も選択肢としてはアリでしょう。

貯金(銀行預金)

貯金は昔からある資産形成方法の1つです。

月々の生活費の中で余ったお金を銀行口座に貯めていく方法のほか、積立定期預金の制度を使うなど、毎月一定額ずつ口座にお金を貯めていく方法があります。

メリットは元本割れしないので安心という点。

定期預金の場合、多少資金は拘束されますが、普通預金の場合はいつでも引き出し可能なこともメリットです。

一方デメリットは、物価が高くなるインフレ時には、資産価値が減ってしまうことです。

例えば、100円の商品が値上げで150円になった場合、1万円だと100個買えていたのが66個しか買えなくなるというように、同じ1万円でも価値が下がることがあります。

ほかにも、元本は守られるものの資産は大きく増やせません。

銀行の預金金利は平均0.01%程度。100万円預けると、1年間で100円しか増えません。

貯金は資産を減らしたくない人や、家計をやりくりして貯金をし続けられる人に向いています。

積立NISAでよく選ばれる投資信託ランキング

積立NISAでよく選ばれる金融商品は、インデックスファンドの投資信託(株価指数などの指標に連動した運用を目指す投資信託)です。

その中でも、米国のS&P500や全世界の株式に投資する「全世界株式投資」の投資信託が人気を集めています。

みんかぶが公表している「つみたてNISAおすすめランキング」の結果は以下の通り。

▼つみたてNISAおすすめランキング(2022年9月6日時点)

| 順位 | 投資信託名 | 基準価格 | 利回り | 信託報酬 |

|---|---|---|---|---|

| 1位 | eMAXIS Slim米国株式(S&P500) | 18,885円 | 22.68% | 0.10% |

| 2位 | たわらノーロード先進国株式 | 20,808円 | 19.84% | 0.11% |

| 3位 | 楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式)) | 19,452円 | 21.87% | 0.13% |

| 4位 | eMAXIS Slim全世界株式(オール・カントリー) | 16,209円 | 18.37% | 0.11% |

| 5位 | iFree S&P500インデックス | 21,046円 | 22.54% | 0.25% |

| 6位 | つみたて先進国株式 | 18,359円 | 19.73% | 0.22% |

| 7位 | ひふみプラス | 44,314円 | 8.46% | 1.08% |

| 8位 | iFree 外国株式インデックス(為替ヘッジなし) | 22,800円 | 19.74% | 0.21% |

| 9位 | eMAXIS Slim全世界株式(除く日本) | 16,357円 | 18.82% | 0.11% |

| 10位 | eMAXIS Slim先進国株式インデックス | 19,309円 | 19.87% | 0.10% |

積立NISAの人気ランキングを見ると、インデックス指数に投資を行なうeMAXIS Slimシリーズが複数ランクイン。それ以外の投資信託を見ても、S&P500や全世界株式に投資を行なう商品が人気です。

インデックス指数を上回るパフォーマンスを目指すアクティブファンドでは、レオス・キャピタルワークスの「ひふみプラス」が人気を集めています。

他の人が実際にとんな商品で積立NISAをしているのか、参考にしてみてください。

積立NISAはやめた方がいいのか?

積立NISAは人によって向き・不向きがあります。

じっくり資産形成をしたい人にとってはやめる必要はありませんが、利益をすぐに獲得したい方や大きなリターンを狙いたい人は他の投資手法を検討した方がよいでしょう。

FAQ

株を買ったり売ったりするときには、どんなコストがかかりますか?

株を買ったり売ったりするときには、どんなコストがかかりますか? 通常、売買の都度、委託手数料がかかります。 松井証券ではインターネット経由の場合

そもそも証券投資には、どんなものがあるのですか?

そもそも証券投資には、どんなものがあるのですか? 株式や投資信託、債券等への投資があります。 証券投資には、株式や投資信託、債券等への投資があり

株式投資はたくさん資金がないとダメですか?いくらくらいあれば買えますか?

株式投資はたくさん資金がないとダメですか? いくらくらいあれば買えますか? 多くの企業が単元株数を減らす傾向にあり、 手頃な資金で買える銘柄も増え

システムダウンや停電等が起きて、急に取引できなくなってしまったら?

システムダウンや停電等が起きて、 急に取引できなくなってしまったらどうしたらいい? 当社のシステム障害が原因の場合、電話で注文を受付ける体制をと

投資は何万円から始めればよいですか?

株式投資の初心者は、まずは10万円以下の少額から投資をスタートしてみましょう。 10万円以下で投資を始めると、株価が1,000円以下の銘柄を購

投資金額10万円以下の株主優待人気ランキング一覧!

このサイトでは関連する記事のみを収集しています。オリジナルを表示するには、以下のリンクをコピーして開いてください。積立NISAはやめた方がいい?後悔しないために最低限知っておきたいこと